Оказавшись у полки магазина, покупатели во всем мире все чаще присматриваются не только к товарам известных брендов, но и к собственным торговым маркам (СТМ) ритейлеров — сегменту, который за несколько лет смог не только завоевать сердца потребителей, но и доказать свою эффективность для ритейлеров. В ряде стран доля продаж частных марок в структуре потребительского рынка уже достигла внушительных значений и продолжает расти: в Великобритании 44% продаж товаров повседневного спроса приходится на собственные торговые марки ритейлеров, в Германии — 40%, Франции — 34%, Италии — 28%. В России они пользуются меньшим спросом: доля продаж частных марок не превышает 5%, но скоро сложившаяся ситуация может сильно измениться.

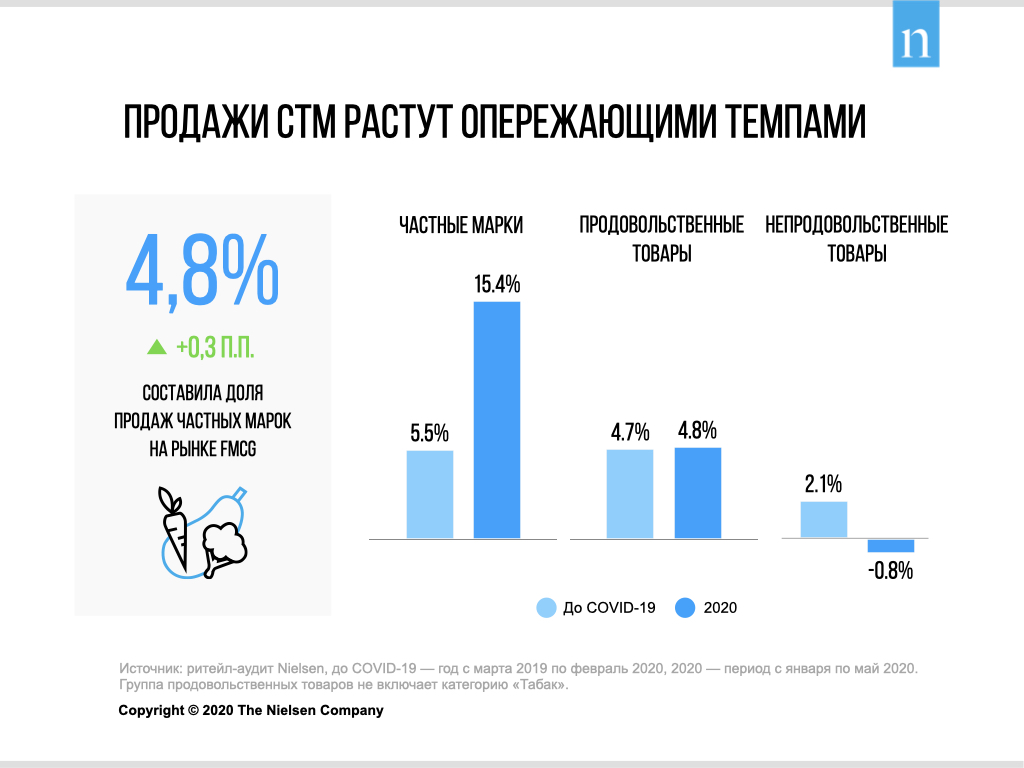

До начала пандемии COVID-19 в России продажи частных марок росли в среднем на 5,5% в денежном выражении, а с января по май 2020 года ускорились почти в три раза — до 15,4%

После периода снижения и стагнации доля продаж СТМ на FMCG-рынке продемонстрировала уверенный рост: за 12 месяцев с июня 2019 по май 2020 она увеличилась до 4,8% (с 4,5% годом ранее). Если до начала пандемии COVID-19 в России продажи частных марок росли в среднем на 5,5% в денежном выражении, то с января по май 2020 года ускорились почти в три раза — до 15,4%. Для сравнения, за тот же период продажи брендовых товаров в продовольственном сегменте выросли на 4,8%, а в непродовольственном стагнировали на уровне -0,8%.

Можно было бы предположить, что бурный рост продаж частных марок — временное явление, обусловленное пандемией COVID-19. Однако целый ряд признаков дают основания полагать обратное — СТМ имеют потенциал стать долгосрочным источником роста всего рынка FMCG в России.

Почему развитие сегмента СТМ — долгосрочный тренд?

За последние годы в России произошло переосмыслении концепции СТМ как со стороны ритейлеров, так и со стороны потребителей. Если раньше товары под частными марками были в основном представлены в категориях «первой цены», наиболее доступных альтернативах, ориентированных на менее состоятельных покупателей, а затем товарами с концепцией «доступное качество», то сегодня восприятие СТМ характеризуется целым набором характеристик. Ритейлеры активно инвестируют в их развитие, в том числе в премиальных линейках, а потребителям все больше нравится ассортимент и качество частных марок.

Активному росту популярности СТМ способствует не только трансформация в их восприятии, но и ситуация на FMCG-рынке в целом. Прибыльность торговых сетей в России продолжает снижаться, и у крупнейших ритейлеров становится все меньше пространства для маневра с точки зрения экспансии бизнеса и работы с ценообразованием. А развитие альтернативного ассортимента СТМ, не требующего значительных маркетинговых вложений и обеспечивающего более высокую маржу по сравнению с брендовыми товарами, может стать одним из наиболее перспективных источников роста и увеличения прибыльности бизнеса ритейлеров.

Развитие сегмента СТМ, не требующего значительных маркетинговых вложений и обеспечивающего более высокую маржу по сравнению с брендовыми товарами, может стать одним из наиболее перспективных источников роста и увеличения прибыльности бизнеса ритейлеров

Сегодня крупные российские ритейлеры не только развивают сам сегмент частных марок, но и экспериментируют с выходом в новые каналы торговли для их продвижения. Например, планируют запуск или уже тестируют формат «жестких дискаунтеров» — магазинов, которые позволили достичь столько высоких значений доли СТМ в европейских странах.

«Модель жестких дискаунтеров, которые торгуют преимущественно СТМ, не свойственна для России, но если они окажутся успешными, то можно ожидать еще большего проникновения частных марок в корзины покупателей. Другим перспективным каналом торговли СТМ могут стать онлайн-магазины. Даже пути развития электронной коммерции и частных марок в России перекликаются: игроки FMCG-рынка долго ждали того момента, когда начнется бурный рост онлайн-торговли, и случился он неожиданно. То же может произойти и с СТМ, так как уже существуют все предпосылки для реализации похожего сценария», — говорит Константин Локтев, директор по работе с ритейлерами NielsenIQ Россия.

Почему потребители переключаются на частные марки?

Рассматривая СТМ с позиции покупателя, становится очевидно, что одна из наиболее вероятных причин ускоренного роста продаж частных марок, большинство которых, как правило, находятся в более доступном ценовом сегменте — ухудшение экономической ситуации в России. Но только ли стремление к сокращению расходов является драйвером происходящих изменений? Вовсе нет.

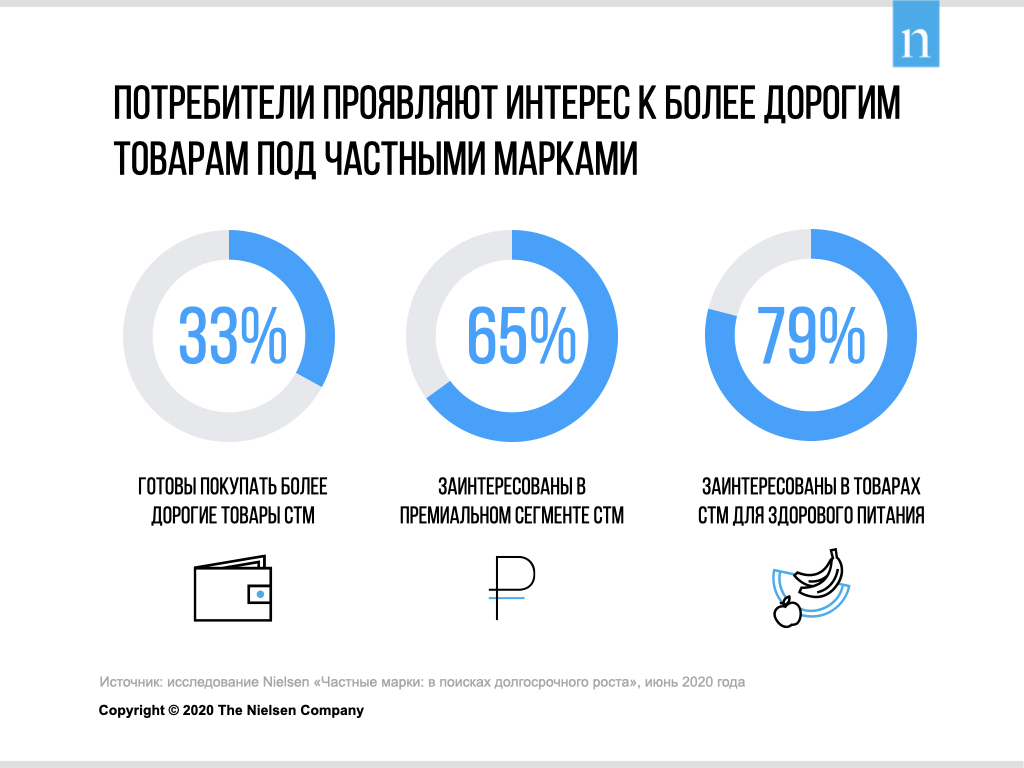

Каждый третий (33%) респондент проявляет интерес к более дорогим товарам под частной маркой

Поиск выгодных предложений остается ключевой составляющей роста продаж СТМ, особенно среди менее обеспеченных потребителей. Но вместе с тем существует и обратная сторона, которая заметно проявляется среди тех, кто в меньшей степени пострадал из-за пандемии. Результаты опроса покупателей частных марок, который NielsenIQ провел в июне 2020 года, говорят о том, что если в среднем 22% из них стали покупать СТМ чаще, то в группе потребителей с высоким доходом это значение выше — 27%. Кроме того, каждый третий (33%) респондент проявляет интерес к более дорогим товарам СТМ. В премиальном сегменте частных марок заинтересованы 65% опрошенных, в линейке продуктов для здорового питания — 79%.

«Современный рынок FMCG характеризует сильная стратификация спроса. Маркетологам все меньше приходится иметь дело с обобщёнными группами покупателей, так как сегодня даже внутри таких групп существуют различные потребности и способы их удовлетворения. Одна и та жа семья может покупать товары для уборки с большими скидками в дискаунтере, средства для гигиены в супермаркете у дома, а свежие продукты в сети магазинов для здорового питания. Тенденция на экономию существует и продолжит приобретать все большие масштабы, но уже сейчас она проявляется по-разному. И приобретение СТМ больше не ограничено покупательской миссией, основой которой является только экономия», — говорит Константин Локтев.

Тенденция на экономию существует и продолжит приобретать все большие масштабы, но уже сейчас она проявляется по-разному. И приобретение СТМ больше не ограничено покупательской миссией, основой которой является только экономия

FMCG-ритейлеры с разной интенсивностью развивают сегмент СТМ не первый год, однако именно сейчас многим из них предоставилась возможность выйти на принципиально новый уровень и капитализировать те тренды, которые возникли благодаря пандемии COVID-19, например, питание дома, повышенное внимание к безопасности и гигиене и другие.

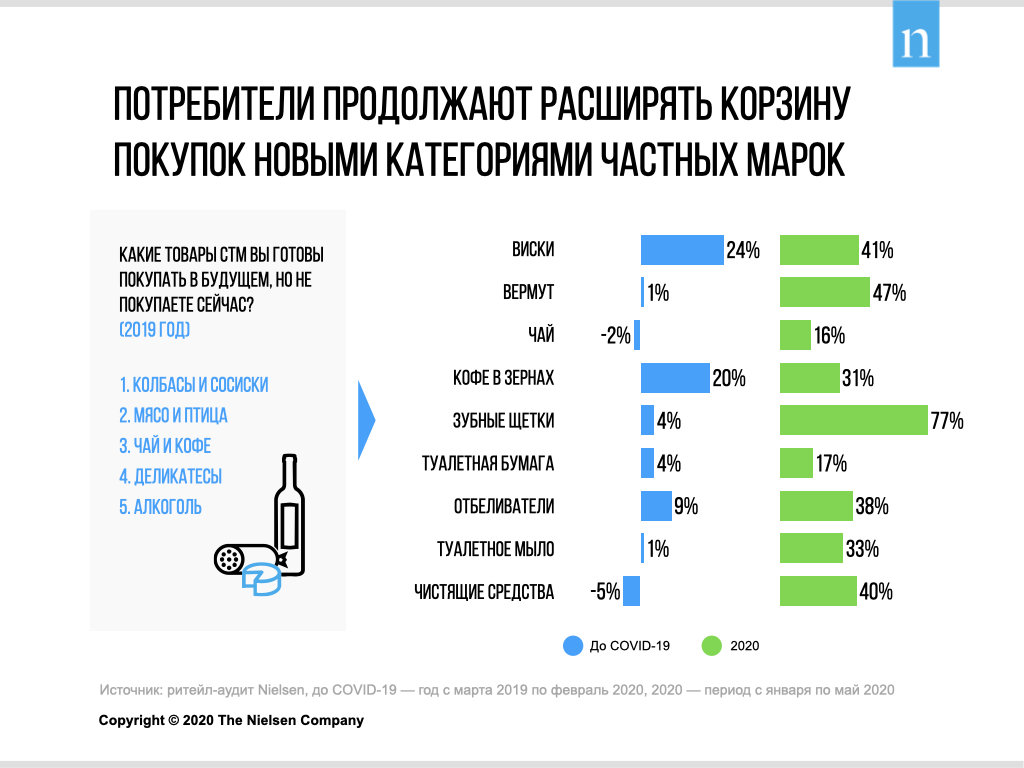

Еще год назад среди категорий СТМ, которые потребители хотели бы приобретать, но не делали это по различным причинам, были чай, кофе. Сегодня товары под частными марками в этих категориях демонстрируют двузначные темпы роста продаж. Аналогичная ситуация сложилась в непродовольственных категориях товаров. С началом пандемии они получили мощный импульс: если до COVID-19 продажи зубных щеток, универсальных чистящих средств, отбеливателей, мыла, туалетной бумаги демонстрировали прирост на уровне 1-5%, то за пять месяцев 2020 года вошли в список наиболее быстрорастущих категорий СТМ.

*Источники: ритейл-аудит NielsenIQ, период до COVID-19 — год с марта 2019 по февраль 2020 по сравнению с аналогичным периодом прошлого года; 2020 — период с января по май 2020 по сравнению с аналогичным периодом 2019. Исследование NielsenIQ «Частные марки: в поисках долгосрочного роста», июнь 2020 года.