Le poids de la marketplace sur le marché de la high-tech

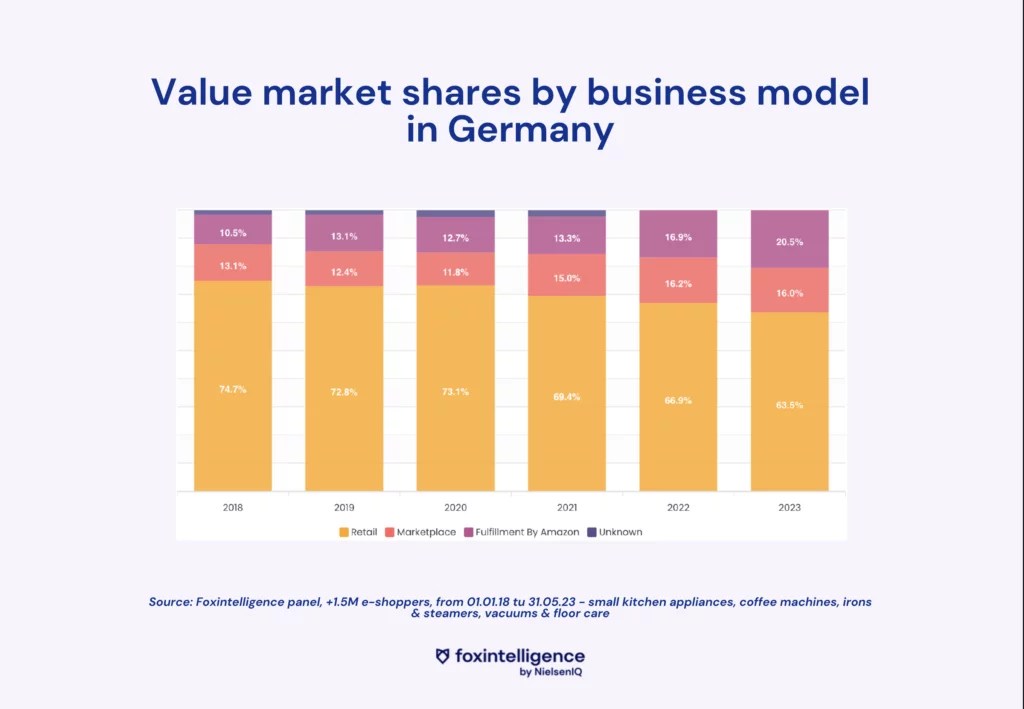

Sur le marché de la high-tech, le poids du retail est en baisse constante : il représente toujours plus de la moitié des ventes, mais entre 2020 et 2023, il a baissé de 10 % sur les catégories Small kitchen appliances, coffee machines, irons & steamers, vacuum & floor care.

Une baisse qui a profité à la marketplace et au Fullfillment by Amazon, qui gagnent des parts de marché d’année en année.

Vinted : Le phénomène qui défie les acteurs traditionnels de la mode

Vinted : face aux géants de la Mode

Vinted se positionne fermement comme l’un des principaux acteurs de la mode en Europe avec une ascension constante dans le classement des enseignes les plus influentes. Dans chaque pays européen, Vinted gagne des parts de marché, illustrant ainsi sa domination croissante dans le secteur de la mode en ligne.

En France, où le marché de la seconde main est le plus mature, Vinted se hisse au sommet du classement, devenant l’enseigne numéro une en ligne. Sa popularité est telle qu’elle surpasse même des géants traditionnels de la mode. Dans la grande majorité des pays européens, Vinted se positionne devant des acteurs renommés comme Zara et H&M.

Ce classement témoigne de la force croissante de Vinted sur le marché de la mode en Europe, de sa capacité à répondre aux besoins changeants des consommateurs, et de son rôle en tant que destination de choix pour les e-shoppers qui recherchent des vêtements et des accessoires de qualité à des prix abordables.

Vinted : Une Plateforme Transgénérationnelle

Le succès de Vinted transcende les barrières générationnelles, attirant un public diversifié et large. Contrairement à l’idée reçue selon laquelle la Gen Z dominerait l’utilisation de Vinted, aucune génération ne surpasse nettement les autres. La popularité de Vinted est véritablement universelle.

En Espagne, le taux de pénétration de Vinted est de 7 % pour la Gen Z et de 5 % pour les Générations Y, X et B. En France, où l’écart est le plus marqué, la Gen Z est en tête avec un taux de pénétration de 17 %, suivie de près par les Générations Y et X avec 16 %, et enfin, la génération B 10 %.

Ces chiffres montrent que les consommateurs de tous âges adoptent la seconde main, démontrant ainsi la capacité de Vinted à répondre aux besoins variés de ses utilisateurs. Cette inclusivité est un atout majeur pour la plateforme, lui permettant de toucher un large éventail de consommateurs

Vinted ne se contente pas de défier les acteurs traditionnels de la mode ; il redéfinit les normes de consommation, engageant des utilisateurs de toutes les générations et consolidant sa position de leader sur le marché de la seconde main en Europe.

La marketplace, une porte d’entrée pour les marques émergentes

La marketplace est devenue une portée d’entrée pour les marques émergentes. Les marques commencent à vendre leurs produits sur des marketplaces sans contrat de distribution et sans engagement. Une manière d’éprouver leurs produits, leur business model, et de comprendre rapidement si leur produit trouve un public – puis de passer sur d’autres canaux lorsque leurs parts de marché sont satisfaisantes.

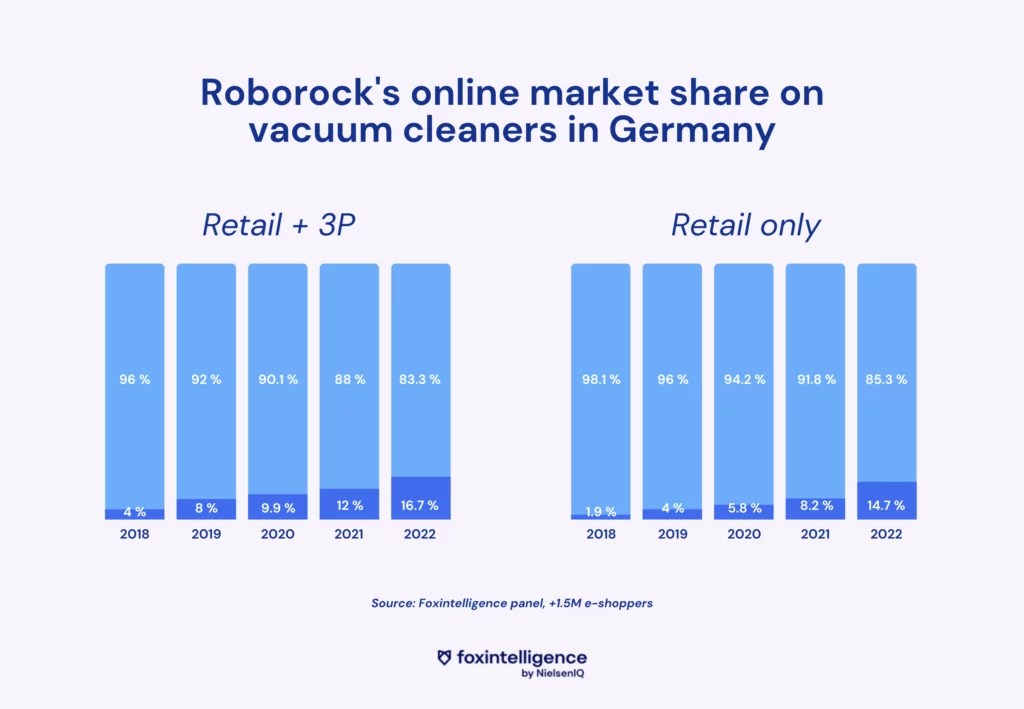

Roborock l’a testé : en Allemagne, la marque est entrée via le 3P (marketplace & fulfillment by Amazon). En 4 ans, la marque a multiplié ses parts de marché online par 4 sur la catégorie aspirateurs – dont elle captait 16 % des parts de marché en ligne en 2022.

Si l’on observe le mix distribution de la marque, on se rend compte que la marketplace et le fullfillment by Amazon ont permis à la marque de faire sa place sur le marché allemand sans accord de distribution à grande échelle. Une stratégie qui mise sur la prudence, et qui s’est avérée redoutable d’efficacité. En comparant les datas retail only et les datas retail + 3P, il apparaît clairement que Roborock a tiré parti du 3P pour se développer sur le marché allemand – notamment les premières années.

Repérer les nouveaux acteur pour gagner des parts de marché

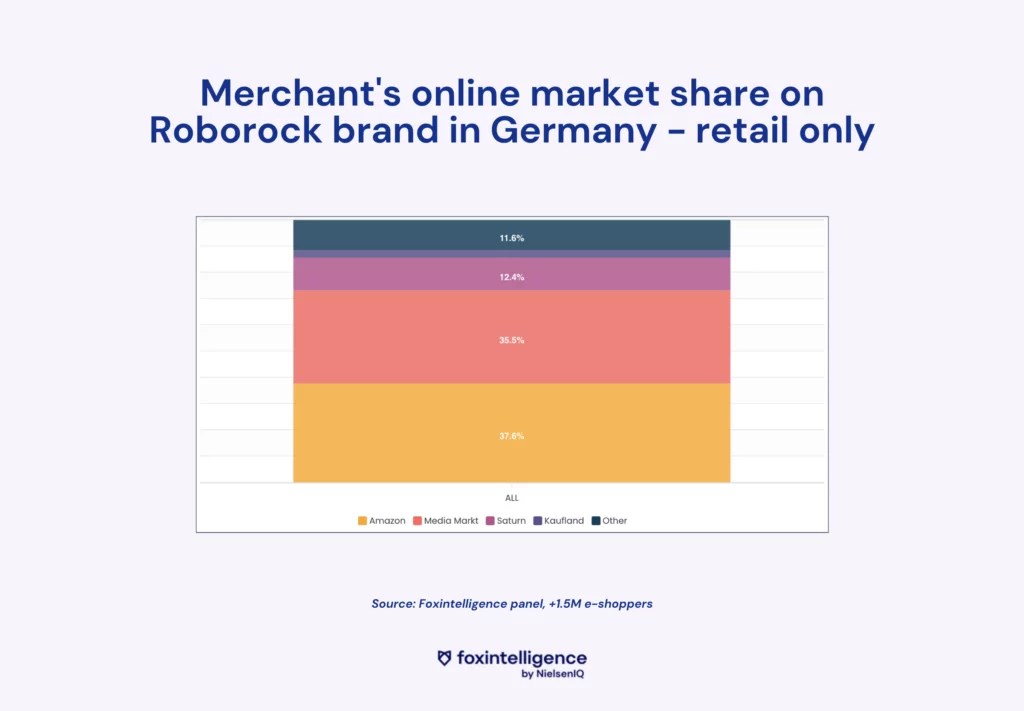

Les datas Foxintelligence permettent de détecter la croissance de marques émergentes. En Allemagne, seul MediaMarkt/Saturn concurrence Amazon sur la vente en ligne de produits Roborock. Le groupe a commencé à vendre la marque en 1P en 2019. En 2022, il captait plus de 35 % des ventes online de Roborocks.

Si les autres retailers du secteur avaient détecté la croissance de la marque, ils auraient pu anticiper et l’intégrer à leur catalogue.

L’analyse des datas marketplaces de Foxintelligence permet de repérer les marques émergentes instantanément, et d’obtenir en temps réel des insights permettent aux retailers d’ajuster leur stratégie.

Le poids du DtoC sur le marché de la high-tech

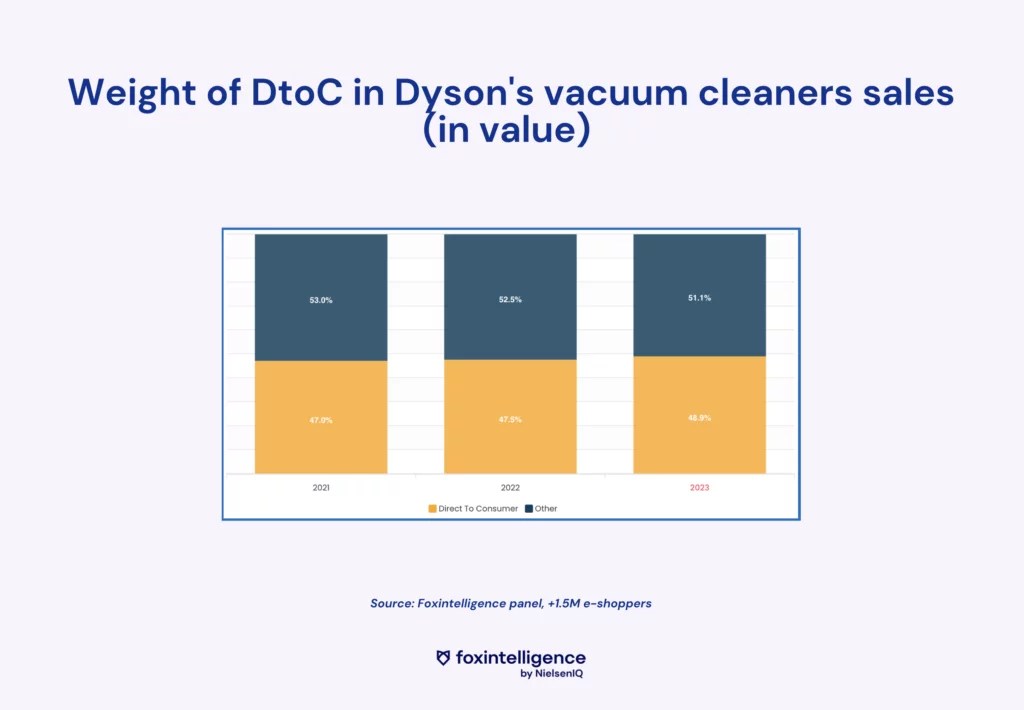

En Allemagne toujours, près de la moitié des ventes en ligne d’aspirateurs Dyson (en valeur) sont réalisées en DtoC. Les acteurs du marché de la high-tech doivent surveiller en temps réel leur marché online et le comportement de leurs concurrents, de leurs consommateurs – pour gagner des parts de marché et garder une longueur d’avance.

Les insights à retenir

- les marques qui performent en 3P finissent souvent par se faire une place en retail : il est important de surveiller les ventes sur l’ensemble des canaux et pas uniquement en retail, et d’analyser les évolutions pour capter les acteurs émergeants (marques et vendeurs)

- pour les marketplaces, les datas Ecommerce de Foxintelligence permettent d’identifier des partenaires potentiels – de nouvelles marques, des catégories en croissance, des vendeurs…

- le développement des ventes DtoC modifie la structure du marché, et il est de plus en plus crucial de garder un oeil sur ce canal