Zara, Shein et H&M : zoom sur le marché de la fast fashion

Shein invente l’ultra fast fashion

C’est à Shein que l’on doit le terme “ultra fast fashion”. Et pour cause : en 48 h, la marque propose plus de nouveaux vêtements que ses concurrents le font en plusieurs mois (grâce à un système de production décrié). Une pratique agressive qui fait vendre, et qui encourage la culture du jetable. Et surtout une stratégie qui fonctionne.

Shein est numéro 1 de la mode jetable pendant que les acteurs historiques changent de stratégie

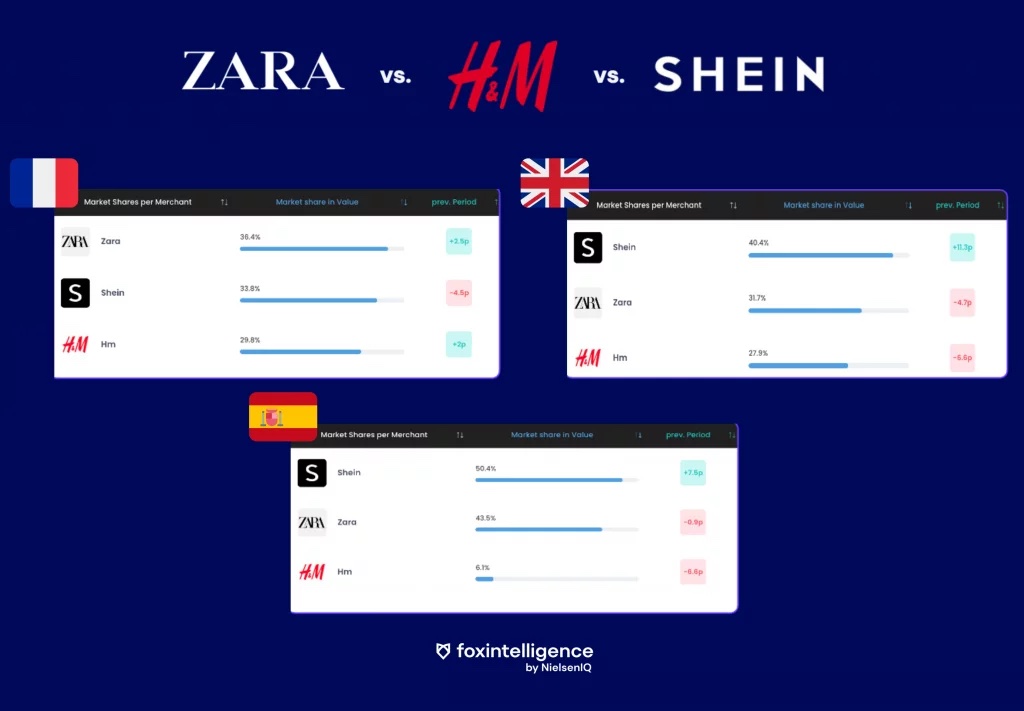

En France, sur l’année 2022 la marque capte 33.8 % des parts de marché de l’ultra fast fashion en valeur. Zara 36.4 % et H&M 29.8 %.

En France, les parts de marché de Shein sont en baisse en 2022 vs. 2021 – alors que celles de ses concurrents ont augmenté. On observe la tendance inverse au UK et en Espagne :

- côté britannique, elle représente 40 % des parts de marché (+11.3 pts vs. 2021)

- côté hispanique, plus de 50 % des ventes réalisées sur le marché de l’ultra fast fashion sont faites par Shein (+7.5 pts vs. 2021)

La croissance la marque s’accélère en Espagne et au UK – alors que sur le marché français, la marque est en perte de vitesse.

Zara opte pour une montée en gamme

Hausse de prix, partenariats avec de grands noms de la haute couture – la griffe espagnole propose des vêtements plus inspirationnels. La marque monte en gamme et tente de tourner le dos à son image de marque de fast fashion qui lui colle à la peau.

H&M mise sur la RSE

La marque opte pour un tournant quelque peu différent : la mise en avant de la seconde-main, du recyclage et de la location de vêtements – ainsi qu’une réduction de son empreinte carbone et la promotion de son programme H&M Take Care (des services de réparation et d’entretien des vêtements).

Quel est le poids de l’ultra fast fashion sur la catégorie fashion ?

En Espagne, l’ultra fast fashion gagne du terrain. 21 % en 2019, 33 % en 2022 : le taux de pénétration du marché est en augmentation continue.

Mais au UK, en France et en Allemagne, le marché ne se porte pas aussi bien. Les chiffres stagnent au UK alors qu’en France et en Allemagne, le taux de pénétration a baissé en 2022.

- Peut-on vraiment tourner le dos à la fast fashion malgré un pouvoir d’achat en baisse ?

- Est-il possible de concurrencer l’acteur n°1 sur le marché ?

Les réponses dans cet article.

La seconde main est elle l’avenir du marché de la mode online ?

À l’heure où tout le monde connaît Vinted, peut-on encore considérer que l’occasion touche seulement les jeunes générations ? Qu’elles sont les réelles motivations des acheteurs à se tourner vers des vêtements de seconde main ? Quel positionnement doivent adopter les enseignes pour répondre à ces nouveaux besoins ? On fait le point sur l’occasion, tendance de fond de l’industrie textile.

Les motivations profondes des e-shoppers qui choisissent les produits d’occasion

Elles sont multiples, mais c’est le besoin de faire des économies qui prime. L’avantage est double pour les consommateurs : se faire plaisir à petit prix, et gagner de l’argent en vendant des vêtements qu’ils n’utilisent plus. La seconde-main, c’est la réponse toute trouvée à la baisse du pouvoir d’achat.

La seconde motivation des shoppers est d’ordre militant – en achetant des vêtements qui ont déjà eu une première vie, c’est une manière de manifester contre les dysfonctionnements de l’industrie textile, la fast fashion, la surconsommation et la production à outrance.

Dépenser moins en achetant mieux : c’est un sans faute pour le marché de la seconde main. Et les enseignes en profitent.

La seconde main, un marché en plein essor

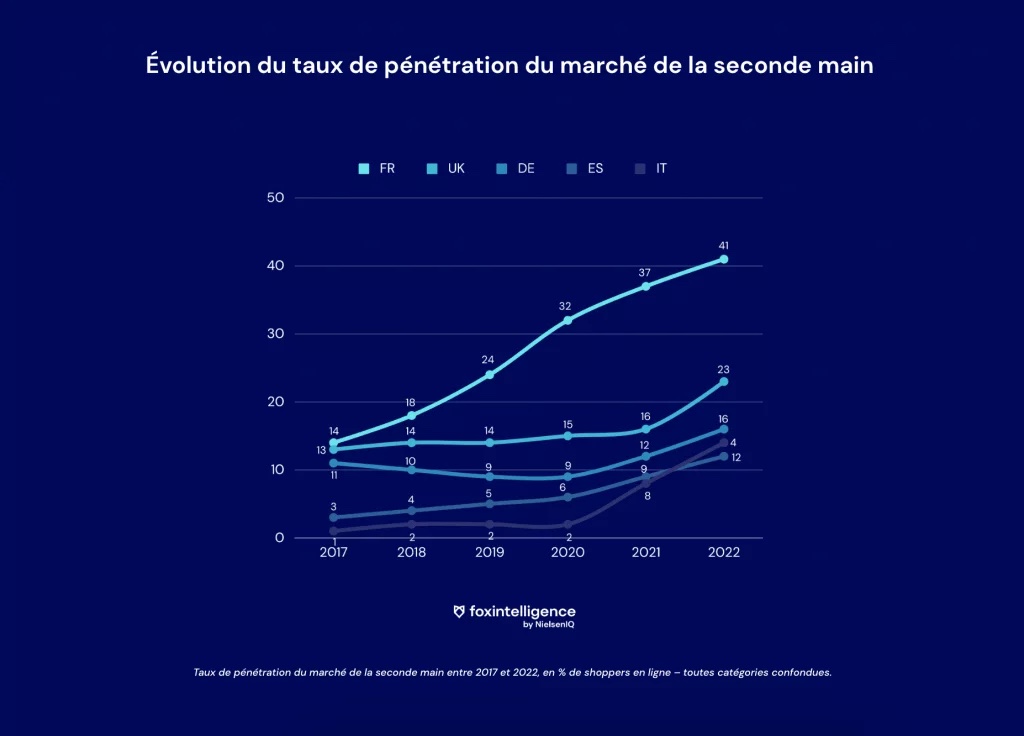

Le taux de pénétration du marché de la seconde main est en évolution constante ces 5 dernières années. En France, il a triplé : 14 % en 2017 contre 41 % en 2022.

En Espagne, l’industrie de l’ultra fast fashion gagne du terrain. 21% en 2019, 33 % en 2022 : le taux de pénétration du marché est en augmentation continue.

Mais au UK, en France et en Allemagne, le marché ne se porte pas aussi bien. Les chiffres stagnent au UK alors qu’en France et en Allemagne, le taux de pénétration a baissé en 2022.

Pour les retailers, la seconde main n’est plus une option

Participer à l’économie circulaire est devenu un critère d’achat. Occasion, seconde main, reconditionné : les consommateurs sont de plus en plus nombreux à considérer les produits ayant eu une première vie – avant de se tourner vers le neuf.

Pour le retailers, c’est une opportunité de croissance. Kiabi a opté pour la reprise de produits en ouvrant sa plateforme de seconde main. Les clients peuvent retourner les vêtements qu’ils ne portent plus, en échange de bons d’achat.

La prise en compte de ces nouveaux besoins est devenue indispensable pour les retailers et les marketplaces.

- Peut-on encore considérer que le marché de la seconde main touche seulement les jeunes générations ?

- Quelle est la fréquence d’achat de produits d’occasion et de produits neufs ?

Les réponses en chiffres dans cet article.

Sézane, la DNVB à succès qui a secoué le monde du retail et le marché de la mode online

Sézane, c’est la première marque de mode française online. Elle a connu (et connait toujours) une croissance exponentielle : en 10 ans, elle a bousculé le marché du retail et le marché de la mode online.

Portrait-robot des clientes Sézane

Elles sont parisiennes : 42 % des parts de marché online de la marque sont faites en région parisienne.

Elles achètent aussi des vêtements chez Zara, et son adeptes de Vinted

Sézane a acquis 59 % de nouveaux clients online et en a perdu 51 % entre 2021 et 2022. Les clients perdus ont dépensé 19 % de leur budget mode chez Vinted et les marques qu’ils achètent le plus sont Zara (6.4 %) et H&M (4.6 %).

Leur dépense moyenne sur le site Sézane est de 431 € en 2022

Ce sont les générations B et Z qui ont le moins dépensé chez Sézane. Les gen X et Y ont sont le coeur de cible de la marque, avec des dépenses moyennes s’élevant respectivement à 499 et 481 €.

Elles plébiscitent très fortement le seconde main

La seconde main représentait 3 % des achats Sézane en 2018. En 2022, le chiffre est monté à 9.5 %, reflétant la réalité du marché pour de nombreux marchands. L’occasion est devenu une opportunité business pour les marques, qui l’intègrent comme un pilier stratégique de leur croissance.

D’un point de vue générations, nous l’avons vu un peu plus haut, les gen B et Z sont celles qui dépensent le moins sur le site de la marque… Alors que ce sont elles qui dépensent le plus en vêtements Sézane d’occasion !

Son succès, Sézane le doit à son business model bien rôdé

Un storytelling aux petits oignons & une communauté ultra engagée :

- la marque s’est créée sur le principe des micro-collections, destinées aux privilégiées inscrites à la newsletter de la marque.

- la créatrice est l’égérie de la marque, et son storytelling est 100 % maîtrisé : Sézane, c’est Morgane Sézalory, sa créatrice. Une fondatrice qui inspire et rassemble une communauté d’acheteuses fidèles.

- les Sézanettes, les aficionados de la marque ont un groupe Facebook de 66 000 membres – et sur Instagram, le hashtag #sézanette rassemble 135 000 publications de looks Sézane que postent les shoppeuses

Une offre calibrée & des collections sold out en quelques heures : Sézane maîtrise la FOMO à la perfection :

- Sur le site, on retrouve une catégorie “Essentiels” – des basiques intemporels que l’on peut se procurer toute l’année. Et en parallèle, des collections capsules en édition limitée, pour faire croître la désirabilité de la marque.

- Un positionnement prix judicieusement accessible, à mi-chemin entre la fast fashion et le luxe

- En boutique physique, les clientes vivent une réelle expérience. Entre tisane et parquet qui grince, la marque a créé des boutiques d’un nouveau genre.

Ce qu’il faut retenir

- le taux de pénétration de l’ultra fast fashion a baissé en France et en Allemagne en 2022 – et est resté stable au UK. Pour se détacher de leur image de marques fast fashion H&M et Zara opèrent des virages stratégiques

- la seconde main est un enjeu business de taille pour les retailers et les marketplace – le taux de pénétration du marché de la mode online a triplé en 5 ans en France. Pour Sézane, les générations qui dépensent le moins sur le site de la marque sont celles qui dépensent le plus en vêtements d’occasion