Ultra fast fashion, real time fashion, seconde main : toujours plus pour Shein

Shein, c’est la marque de mode à qui l’on doit le terme d’”ultra fast fashion”. Celle qui arrive tout en haut du classement des marques de fast fashion.

Elle produit des collections entières en un temps record : en 2022, Zara a proposé 6850 nouveaux produits, H&M 4400, et Shein 315 000. La marque propose en 2 jours autant de vêtements que H&M en plusieurs mois. Une politique agressive qui prône une mode interchangeable et jetable. Et qui fait de l’industrie textile l’une des plus polluantes de la planète.

Shein, Bershka, PrettyLittleThing, Boohoo : les marques mettent en ligne de nouveaux produits tous les jours. Attirés par les nouveautés constantes, les acheteurs sont poussés à aller en boutique / sur le site des marques bien plus régulièrement que sur celui des marques dites classiques, qui ne renouvellent leurs collections que quelques fois dans l’année.

Après la fast fashion et l’ultra fast fashion, grâce à Shein, on parle maintenant de real-time fashion : une réactivité à toute épreuve pour des prix toujours plus bas.

La marque d’ultra-fast fashion controversée a plus d’un tour dans son sac : elle créé sa plateforme de seconde main, Shein exchange. Disponible uniquement aux États-Unis pour l’instant, elle offre la possibilité aux acheteurs de commander des vêtements neufs et d’occasion au même endroit, sans passer par une plateforme tierce.

Comme l’a expliqué le chargé du département RSE de Shein (…) : “Chez Shein, nous pensons qu’il est de notre responsabilité de construire un avenir de la mode équitable pour tous, tout en accélérant les solutions pour réduire les déchets textiles”.

Shein trône sur le marché de l’ultra fast fashion pendant que Zara et H&M opèrent un virage stratégique

Piliers du marché de la fast fashion – et de l’ultra fast fashion, Zara et H&M se sont fait distancer par l’arrivée sur le marché du géant Chinois. Les deux marques ont opéré un virage stratégique pour se différencier – et continuer d’attirer les acheteurs.

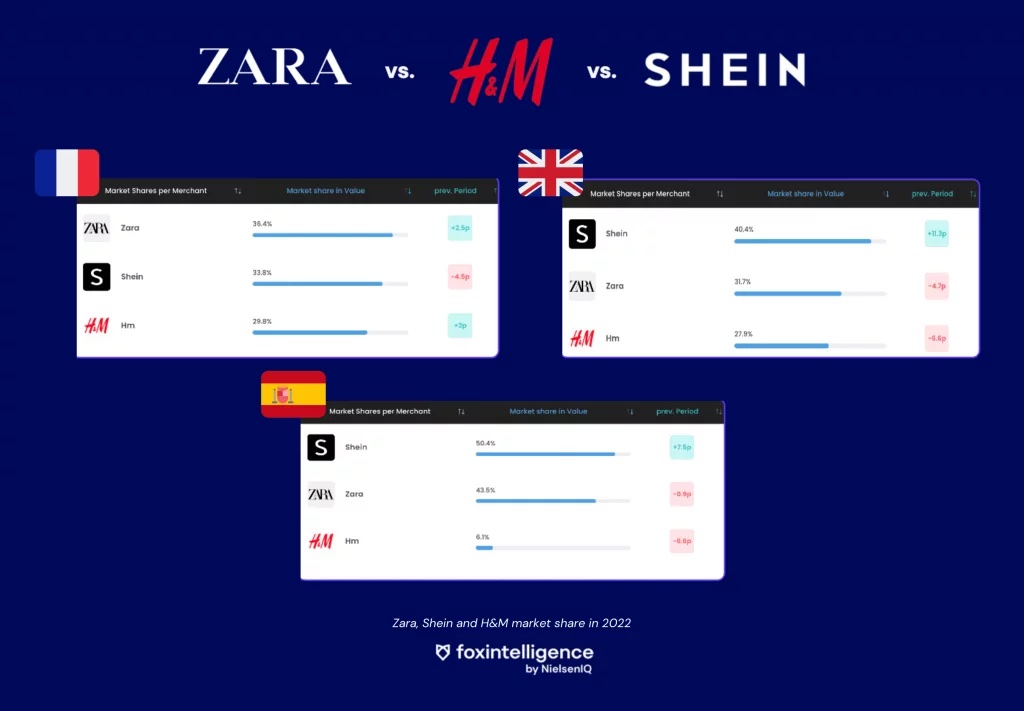

Focus sur les parts de marché des 3 principaux acteurs du marché de l’ultra fast fashion en 2022

En France, Shein pèse 1/3 du marché de l’ultra fast fashion en valeur (33.8 %). Zara est à 36.4 %, et H&M à 29.8 %.

Si les chiffres s’équilibrent entre les 3 géants de l’industrie textile, il est bon de noter que le géant chinois est en perte de vitesse – et ce, malgré l’ouverture d’un pop-up store Shein à Paris, dans le Marais. La marque perd 4.5pts de parts de marché en 2022 vs. 2021 – alors que ses deux concurrents voient leurs parts de marché augmenter.

La tendance s’inverse pour le UK et l’Espagne. Côté Grande-Bretagne, les ventes de Shein représentent 40 % des parts de marché. En Espagne, c’est plus de la moitié des ventes en valeur qui sont effectuées par le groupe chinois. Dans ces 2 pays, les parts de marché de Shein ont augmenté en 2022 vs. 2021, de 11.3pts au UK et 7.5pts en Espagne.

Les parts de marché de Zara et H&M sont en recul. On observe que H&M est à la 3e place du podium en Espagne, bien loin derrière ses concurrents : la marque ne capture que 6.1 % parts de marché – conséquence de la crise sanitaire, elle a d’ailleurs fermé 30 magasins en Espagne en 2021 (sur les 165 présents dans le pays).

La croissance de Shein accélère donc au UK et en Espagne, alors que les Français commencent doucement à délaisser la marque.

Montée en gamme pour Zara

Le positionnement de Zara a évolué : augmentation des prix agressive et partenariats avec des grands noms de la haute couture, la marque monte en gamme. L’enseigne espagnole a également fait évoluer sa politique de retour. À l’origine gratuits, les retours produits sont désormais payants pour les consommateurs. Une manière pour la marque de limiter son impact environnemental, d’encourager les e-shoppers à une consommation plus réfléchie – et de s’éloigner de son image de marque ultra fast fashion.

Pour H&M : seconde main, réparation, location et recyclage

H&M opère un virage différent. Au programme :

- une réduction drastique de son empreinte carbone

- la rachat d’une plateforme de seconde main désormais intégrée à son site

- le recyclage de vêtements

- la location de vêtements (dans quelques grandes villes seulement pour l’instant)

- H&M Take Care : avec l’ouverture d’un premier magasin proposant des services de réparation et d’entretien

Comment fuir la fast fashion avec un pouvoir d’achat en baisse

Shein l’a bien compris, elle plaît tout particulièrement à la génération Z. Sa recette gagnante : des prix on ne peut plus bas, des délais de livraison ultra compétitifs, des références toujours plus nombreuses et à la pointe de la tendance – avec, cerise sur le gâteau, la possibilité de renouveler sa garde-robe pour moins de 150 €.

Un modèle gagnant grâce auquel elle continue son ascension, malgré le modèle de consommation qu’elle encourage. Elle est devenue l’une des marques favorites de la génération Z – bien que celle-ci soit réputée pour son engagement en faveur de l’écologie.

Une ambivalence qui prouve la difficulté des plus jeunes consommateurs à rester cohérents dans leurs engagements. Les alternatives existent : la seconde main en ligne ou en friperie. Mais le vintage étant de plus en plus convoité, les prix flambent. Sur Vinted, les prix des vêtements Zara d’occasion restent plus élevés que les produits neufs vendus par Shein.

L’inflation et la baisse du pouvoir d’achat qui en découle représentent donc une opportunité business pour l’ultra fast fashion.

Temu, l’application de shopping addictive s’annonce un concurrent de taille pour Shein

En 2022, Shein était l’application gratuite la plus téléchargée aux USA – devant TikTok et Instagram. En ce début d’année 2023, elle s’est fait dépasser par Temu.

Temu c’est une plateforme dite de “shopatainment”. À la croisée des chemins entre Shein et Wish, c’est la version online d’un centre commercial où l’on erre sans but précis. L’application suggère un défilement sans fin de suggestions d’articles à acheter. On y trouve principalement des vêtements, mais aussi des articles de cuisine, des accessoires pour voiture et autres objets qui ne valent pour certains que quelques centimes d’euros.

Misant sur la gamification, Temu propose un mini-jeu grâce auquel les utilisateurs peuvent gagner des produits. Il est aussi possible de remporter des crédits en partageant ses achats sur les réseaux sociaux. Temu pousse le curseur bien plus loin que Shein.

Et après ?

L’ultra fast fashion gagne du terrain en Espagne. Le taux de pénétration du marché est en augmentation constante : 21 % en 2019 vs. 33 % en 2022. L’ultra fast fashion pèse désormais plus d’un tiers du marché de la mode en Espagne, pays natif du groupe Inditex (qui comprend Zara, Bershka, Oysho, Massimo Dutti, Pull & Bear, Stradivarius).

En Allemagne, au UK et en France, l’ultra fast fashion est en perte de vitesse.

En Allemagne et en France, le poids en valeur des marques d’ultra fast fashion est en baisse. Après une augmentation du taux de pénétration pendant 3 années consécutives, la tendance s’inverse en 2022.

En Allemagne, le taux de pénétration du marché a baissé de 19 à 16 % entre 2021 et 2022. En France, de 14 à 12 %. Au UK, les chiffres stagnent avec un taux de pénétration qui reste à 12 %.

Même si la route semble encore longue, on peut espérer que l’année 2023 soit celle du changement :

- affichage environnemental (qui permet aux consommateurs de s’informer sur les impacts environnementaux des produits ou services qu’ils consomment)

- instauration d’un système de bonus pour les marques les plus durables de l’industrie textile

- prise de consciente grandissante des consommateurs

- montée en puissance de nouvelles habitudes de consommation (seconde main, reconditionné, upcycling)

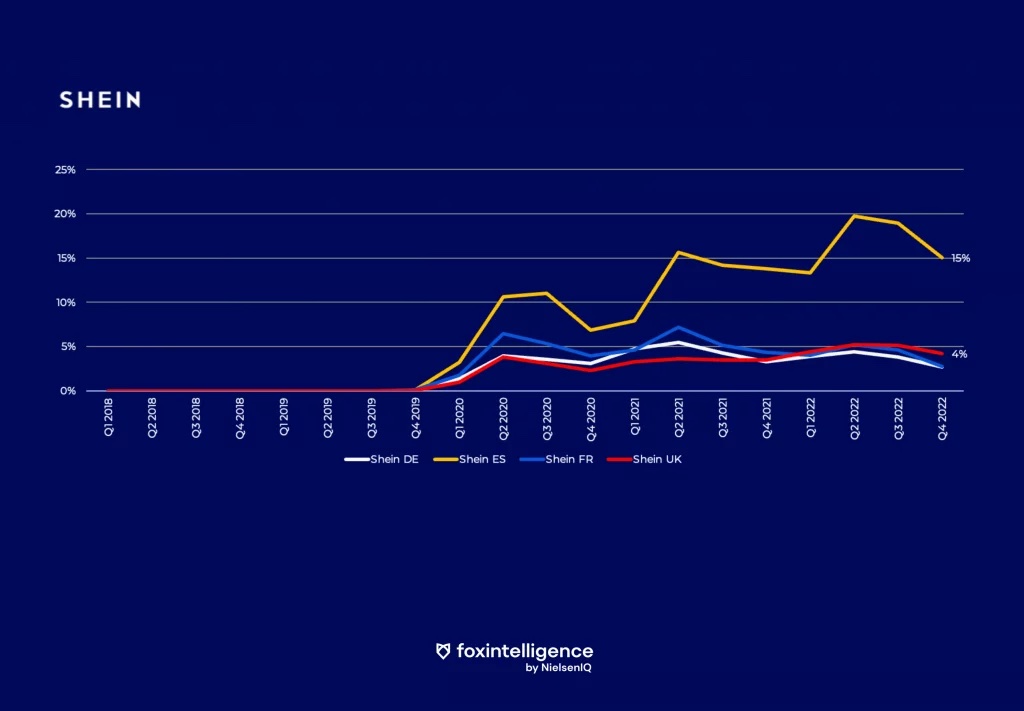

Si aux États-Unis le géant Shein est encore tout-puissant, on peut espérer une prise de conscience côté Européen. Preuve en est des parts de marché qui tendent à baisser au dernier trimestre 2022 en Europe – Espagne comprise.