30.08.2022

Croissance modérée en vue sur le marché Equipement de la Maison 2022

Le marché mondial des biens d’Equipement de la Maison (EQM) a diminué de moins 5,5% à 413 milliards de dollars américains au premier semestre 2022 par rapport à la même période l’an dernier. Dans ce contexte, GfK prévoit une légère baisse des ventes en 2022. Cette modération est due en partie à l’effet d’historique et pics de ventes atteints en 2021. Cependant, le CA du marché reste toujours supérieur aux niveaux pré-pandémie 2019.

Découvrir les tendances clés des Univers Electroménager, Informatique-Bureautique, Electronique Grand public, Télécoms

À l’échelle mondiale, la demande de produits d’Equipement de la Maison (EQM) a ralenti au cours des six premiers mois 2022. En effet, les marchés continuent de s’adapter à l’environnement macro-économique bousculé par les vagues récurrentes de Covid-19, une inflation élevée, les perturbations côté approvisionnement et l’impact de la guerre en Ukraine. Les dépenses de consommation ont également changé : les achats en informatique et appareils électroménagers, populaires au début de la pandémie, ont commencé à diminuer cette année, après des performances très solides en 2021. Le CA Informatique Monde a diminué de moins 5% et celui des petits appareils électroménagers (PEM) de moins 6%. Les gros appareils ménagers (GEM incl. Traitement de l’air) ont le mieux résisté parmi les secteurs EQM, avec une baisse de revenus de seulement moins 3%. L’Electronique Grand Public (moins 7%) et les Télécoms (moins 6%) ont également diminué en raison du ralentissement du marché et de l’historique 2021 élevé.

Le recul est encore plus marqué sur le continent Européen. Les ventes de produits EQM auditées par GfK en Europe 7 (EU7 : Allemagne, France, Royaume-Uni, Italie, Espagne, Pays-Bas, Pologne) ont généré 80 milliards de dollars américains au premier semestre 2022, soit une baisse de moins 10% par rapport à l’année dernière. Les effets de change donnent des évolutions en Euros plus atténuées : le CA € Equipement de la Maison réalisé en Europe 7 atterrit ainsi à -0,8% à fin juin 2022.

En France, les grands univers de l’Équipement de la Maison présentent des orientations contrastées :

|

1er semestre 2022 |

Valeur en USD Evol. CA N-1 |

Valeur en Euros

|

Valeur en Euros Evol. CA N-1 |

|

Équipement de la Maison |

-14,8% |

9,8 Milliards |

-6,5% |

|

Electronique Grand Public & Photo |

-18,6% |

1,8 Mds |

-10,8% |

|

Telecoms |

-7,5% |

566 Mios |

1,6% |

|

Petit Electroménager (PEM) |

-16,8% |

1,9 Mds |

-8,6% |

|

Gros Electroménager (GEM) |

-9,0% |

2,9 Mds |

0,1% |

|

Informatique-Bureautique |

-18,2% |

2,5 Mds |

-10,4% |

Nevin Francis, expert Equipement de la Maison GfK, explique : « La demande de biens techniques a chuté au premier semestre 2022 dans presque tous les segments. Alors que le canal physique a regagné des parts de marché, les ventes en ligne ont perdu des parts de marché pour la première fois depuis cinq ans. Seulement 34% des ventes de biens EQM ont été réalisées en ligne pendant cette période, soit 8 points de moins que l’an dernier. Cependant, la tendance à long terme reste en faveur du e-commerce ».

Autre facteur de baisse de la demande : la hausse des prix moyens. Juin 2022 a enregistré une augmentation de plus de 26% en dollars américains, toutes catégories EQM confondues, selon un index prix Janvier 2020, avant que la pandémie ne frappe. La combinaison de plusieurs facteurs joue. D’un côté, un effet Mix produit et la polarisation de la demande : les consommateurs orientent actuellement leurs choix en priorité sur le premium ou l’entrée de gamme. De l’autre, l’augmentation des coûts de production côté fabricants, des matières premières à l’énergie et aux frets, les obligent à réduire leurs marges bénéficiaires ou à répercuter une partie sur le consommateur, alimentant davantage l’inflation.

Selon l’étude GfK Consumer Life 2022, 43% des consommateurs dans le monde pensent que, actuellement, il vaut mieux attendre pour acheter des produits EQM. Dans les faits, la dynamique d’achat varie fortement d’une région à l’autre. En Europe Occidentale et Asie Développée, elle diminue de moins 11% chacune, tandis que la zone Asie Emergente (hors Chine) et le Moyen-Orient sont en croissance.

Travail en mobilité, premiumisation et inflation

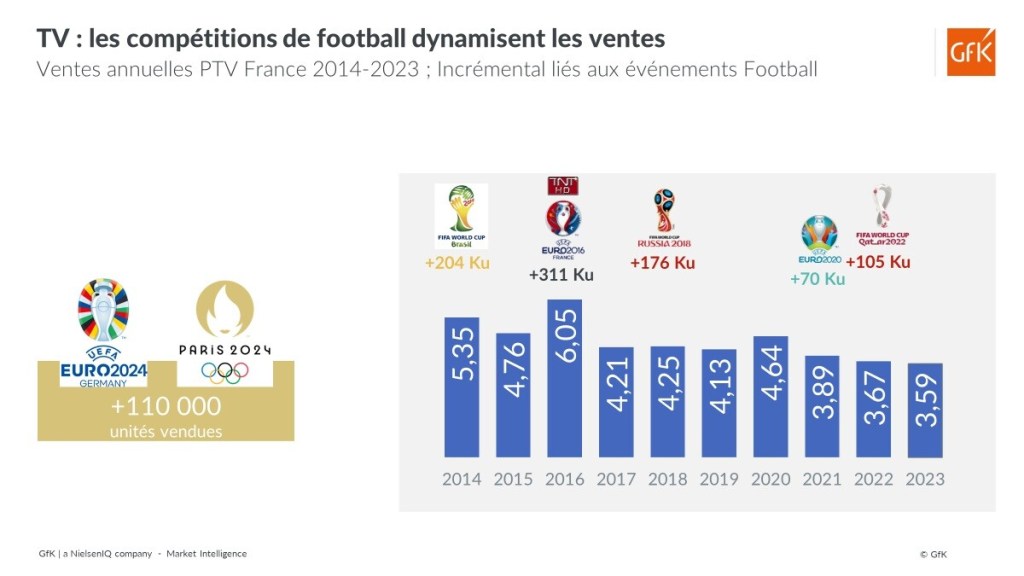

La baisse de la demande a vu certaines catégories phares, comme la TV, baisser de moins 6% en Chiffre d’affaires au cours des six premiers mois 2022. Pour cette dernière, la baisse a affecté toutes les tailles d’écran, à la seule exception des produits niche tels que les téléviseurs compatibles Gaming ou de techno mini-LED.

Sur le marché Informatique, le CA Ordinateurs portables a chuté de moins 5% et celui des moniteurs de moins 3%, en raison de l’assouplissement des restrictions liées à la pandémie et le retour au bureau. Cette tendance est également observée dans le circuit B2B Revendeurs en Europe Centrale & Occidentale (20 pays audités par GfK Distribution data) : moins 1% en moniteurs et moins 15% pour les ordinateurs portables au premier semestre. Notons malgré tout un résultat positif : Juin 2022 a enregistré un CA ordinateurs portables en augmentation de plus 11% et plus de 7% pour les moniteurs.

Les opportunités de croissance peuvent venir de l’usage IT en mobilité des consommateurs et une demande orientée vers des ordinateurs portables légers et minces. La tendance est d’ailleurs déjà observée dans les claviers. Le CA des claviers Bluetooth a augmenté de 25%, tandis que celui des claviers de petite taille (60% de la taille normale, exemple : sans pavé numérique) a augmenté de 18%.

En parallèle, si la premiumisation a été l’un des principaux moteurs du marché EQM en 2021, la tendance est en pause au premier semestre 2022. La hausse des prix et l’inflation obligent davantage de consommateurs à acheter des produits alternatifs pour respecter leur budget. Cependant, certains groupes de consommateurs sont toujours prêts à payer des prix plus élevés pour des appareils de qualité, si le produit haut de gamme offre un confort d’usage amélioré, de meilleures performances ou est en phase avec les valeurs personnelles du consommateur – l’éco-responsabilité en premier lieu. De ce fait, certains produits EQM premium innovants, proposant une ergonomie simple / efficace ou respectueux de l’environnement ont continué à voir leurs ventes croître au premier semestre 2022, notamment :

- Barres de son avec fonctionnalités haut de gamme comme le Dolby Atmos/DTS:X : plus 43% en CA

- Tables de cuisson avec hottes/extracteurs intégrés : plus 25%

- Machines à laver avec commande vocale: plus 34%

- Machines à laver avec étiquette énergétique A: plus 43% (2nd trim.22 vs 2nd trim.21)

- Aspirateurs robots avec stations d’accueil : plus 78%

Nevin Francis explique : « Dans l’ensemble, le chiffre d’affaires générés par les produits EQM haut de gamme a stagné au premier semestre 2022. Cependant, notre plateforme d’IA gfknewron identifie toujours 15% des consommateurs mondiaux comme des ‘consommateurs premium de caractéristiques techniques avancées’. Ces individus sont prêts à payer plus cher pour un appareil de grande marque doté de nombreuses fonctionnalités techniques. Pour les distributeurs comme les fabricants, cela signifie un plan d’action particulier : dans les conditions macroéconomiques actuelles, les stratégies de premiumisation ne peuvent être adoptées que de manière sélective. »

Si l’insécurité financière des ménages devient de plus en plus évidente chaque mois, mai et juin 2022 représentant le plus faible niveau d’activité à ce jour, la fin d’année offre quelques perspectives positives. Ainsi, les événements comme la Coupe du Monde de football FIFA et les périodes promotionnelles comme le Single’s Day et le Black Friday pourraient générer des effets de rattrapage.