Plus vite, plus haut : la livraison alimentaire à domicile se renforce encore en 2022

- Après des années record en 2020 et 2021 pour toutes le formes de e-commerce, les achats en ligne représentent désormais 11,3% des achats de grande consommation ;

- Le drive subit un contrecoup attendu, mais reste largement au-dessus de 2020 ;

- La livraison à domicile progresse encore, via une multitude d’acteurs sur l’alimentaire, notamment sur le créneau de la livraison en moins de 15 minutes ;

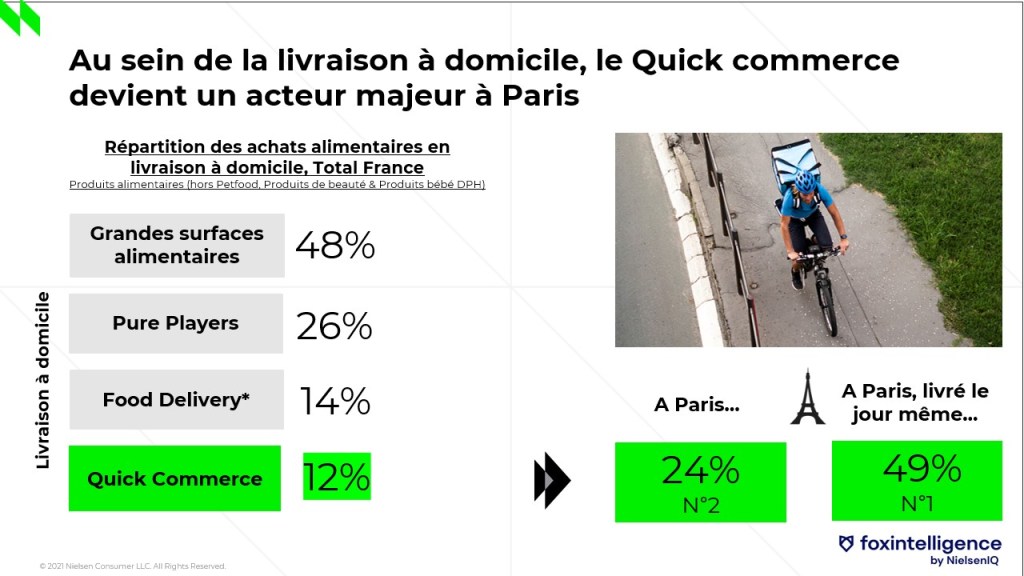

- A Paris ce « quick commerce » s’installe dans les habitudes de consommation et capte déjà 1 euro sur 4 de la livraison à domicile.

Les derniers chiffres NielsenIQ dévoilés en partenariat avec la Fédération du e-commerce et de la vente à distance (FEVAD), révèlent les performances de la vente online de produits de grande consommation.

Faire ses courses en ligne, un essai en 2020, transformé depuis pour de nombreux foyers

Si 2020 avait été une année record pour le e-commerce alimentaire, ce dernier a poursuivi son essor à travers le globe et notamment en Europe avec des croissances à 2 chiffres en Italie (+23%), en Espagne (+16%) mais aussi dans les 2 pays les plus avancés en la matière, le Royaume-Uni (+12%) et la France (+11%).

En France, le e-commerce est parvenu à fidéliser les foyers recrutés en année 1 de la pandémie, et entre toujours plus dans les habitudes des ménages. Ainsi, parmi les nouveaux clients du e-commerce alimentaire en 2020, 58% d’entre eux (soit 3,3 M de foyers), sont revenus acheter en ligne en 2021 – 69% d’entre eux ayant plus de 50 ans.

Pour Marc Lolivier, délégué général de la Fevad, « Avec la crise sanitaire, les consommateurs français ont découvert le e-commerce alimentaire en 2020 et lui sont restés fidèles en 2021. La progression des ventes de PGC a été spectaculaire avec une croissance de 58% en trois ans. La pandémie a accéléré la digitalisation des magasins et une étape a été franchie. Après l’essor du drive, la livraison à domicile tend à s’imposer ».

2022 : le drive marque le pas mais la livraison gagne encore des parts de marché

Au sein du e-commerce alimentaire, les différents univers n’affichent pas les mêmes tendances depuis ce début d’année.

Pour le drive (90% du commerce alimentaire en ligne), les ventes s’affichent en-deçà de l’année passée (-5%), qui était une année exceptionnelle quel que soit le circuit, en raison des confinements de début d’année. La baisse du drive en 2022 est d’abord visible dans les grandes agglomérations, notamment en Île de France.

Mais tant en zones urbaines qu’en zones rurales, le drive reste bien au-delà de sa part de marché de 2020.

Le phénomène le plus marquant est celui de la livraison, qui réussit la prouesse de progresser encore et toujours, avec +10% de ventes supplémentaires depuis le début d’année 2022 !

Le quick commerce, nouvelle forme de e-commerce pour les ménages

Comme la livraison à domicile “historique”, le quick commerce étend peu à peu son territoire, via l’implantation de ses “dark stores” (mini-entrepôts) permettant de livrer toujours plus de foyers tout en garantissant une livraison en 10 ou 15 minutes. NielsenIQ TradeDimensions recense désormais 145 dark stores en France, avec en tête Getir (33), Cajoo (27) et Flink (25), et tout particulièrement en Île de France.

Au sein de la livraison de produits alimentaires, 12% des ventes sont désormais générées par les acteurs du quick commerce en France, aux côtés des autres plateformes de livraison, assurées par les grandes enseignes d’hypers et supermarchés (48%), les pure players (26%) et les acteurs de la livraison de repas à domicile comme Uber Eats et Deliveroo (14%). Mais avec une très forte dispersion des performances selon les zones géographiques.

C’est à Paris que la population a le plus largement accès à ces services ; résultat, le quick commerce y capte d’ores et déjà 24% du marché de la livraison à domicile de produits alimentaires (39% chez les moins de 28 ans).

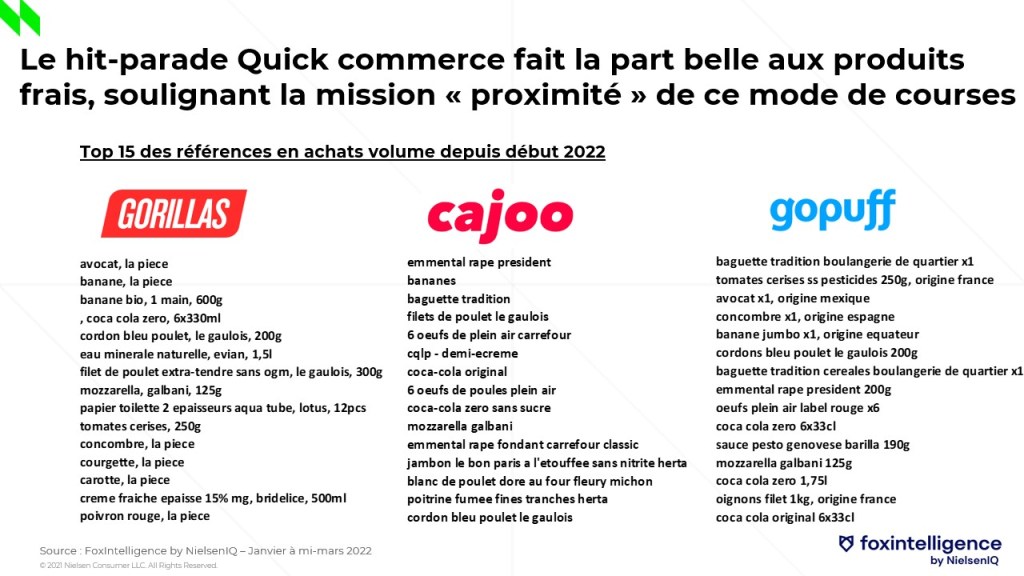

Pour Sarah Duchazeaubeneix, Directrice de Clientèle Internationale, NielsenIQ, “si la livraison se rapproche des autres circuits généralistes, le quick commerce, avec sa clientèle plus jeune, s’apparente à un circuit réellement complémentaire, répondant à une mission de proximité et des occasions particulières (petit-déjeuner, apéritif, repas dernière minute…).”

En effet, alors que la livraison propose généralement des “paniers” composés de produits typiques des courses de plein comme la crémerie, les produits carnés et l’épicerie, le quick commerce fait la part belle aux fruits et légumes, aux ingrédients pour le repas… pour un ticket moyen de 21,40 euros. A comparer aux 113,50 euros du ticket moyen pour une livraison commandée chez une enseigne de grandes surfaces : la rentabilité des quick commerçants se jouera non seulement sur le terrain de la fréquence d’achat, mais aussi sur la taille du panier moyen.

Perspectives : les challenges du panier moyen et du prix

Pour le reste de l’année, Sarah Duchazeaubeneix reste optimiste : “les ventes alimentaires en e-commerce devraient à nouveau atteindre des records cette année, avec une hausse qui approchera +2% sur l’ensemble de l’année. Néanmoins, le contexte international actuel fragilise les prévisions ; le niveau d‘inflation notamment, aura son rôle à jouer, avec une concurrence accrue des magasins discount”.

A titre d’exemple, à produits comparables, Aldi et Lidl se trouvent déjà 20 à 30% moins chers que des acteurs de quick commerce, et le positionnement prix pourrait s’avérer un réel frein pour les quick commerçants si davantage de foyers se retrouvaient contraints de réduire leurs dépenses.

À propos de NielsenIQ

NielsenIQ est le leader mondial en termes d’analyse du comportement des consommateurs, proposant la vision la plus complète et la plus impartiale. Grâce à une plateforme de données consommateurs sans équivalent et alimentée par de riches capacités d’analyse, NielsenIQ permet aux principaux distributeurs et acteurs de la grande consommation du monde entier de prendre des décisions audacieuses et en toute confiance.

En utilisant des sets complets de données et en mesurant toutes les transactions de la même manière, NielsenIQ fournit à ses clients une vision prospective du comportement des consommateurs afin d’optimiser leurs performances, quels que soient les circuits de distribution. Notre philosophie d’ouverture en termes d’intégration de données permet la constitution des ensembles de données consommateurs les plus influents de la planète. NielsenIQ révèle toute la vérité des chiffres.

NielsenIQ, société du portefeuille d’Advent International, est présente dans près de 100 pays, couvrant plus de 90% de la population mondiale. Pour plus d’informations, merci de visiter www.nielseniq.com

À propos de Foxintelligence

La mission de Foxintelligence est de donner aux décideurs les moyens d’utiliser des données pour améliorer le fonctionnement des sociétés et entreprises.

L’entreprise fournit les meilleurs insights sur les dernières tendances du e-commerce en Europe, en exploitant les données de centaines de commerçants et de milliers de reçus électroniques provenant des marques. Pour ce faire, Foxintelligence collecte des informations commerciales sur le e-commerce à partir d’e-mails (par exemple, les e-recettes): grâce à sa technologie propriétaire, Foxintelligence peut structurer cette vaste quantité de données pour générer des insights inédits sur le marché et les rendre disponibles sur sa plateforme SaaS : Foxapp.

À propos de la FEVAD

La Fédération du e-commerce et de la vente à distance, fédère aujourd’hui plus de 750 entreprises. Elle est l’organisation représentative du secteur du commerce électronique et de la vente à distance. La Fevad a notamment pour mission de recueillir et diffuser l’information permettant l’amélioration de la connaissance du secteur et d’agir en faveur du développement durable et éthique de la vente à distance et du commerce électronique en France.