26.06.2023

Comportements anti-crise: les Français entre achat raisonné et promotion

Comportements d’achat anti-crise: les Français entre consommation raisonnée et recours aux promotions

Entre l’inflation continue, le dérèglement climatique et la persistance de la guerre sur le sol européen, le moral des Français est durement touché. Si 9 consommateurs sur 10 ont ou vont réduire leurs dépenses en 2023, quelles stratégies anti-crise ont-ils mis en place ces derniers mois ? La gestion des fins de mois prend-elle le pas sur les questions écologiques ? Quelles approches développer côté marques et distributeurs face aux nouveaux comportements de consommation ? Premiers insights issus de l’étude GfK Consumer Pulse – Q2 2023 et les commentaires des experts GfK

Plus d’insights en video à la demande GfK Inspiration Summer _ session « S’adapter aux stratégies anti-crise des Français.es » disponible ici

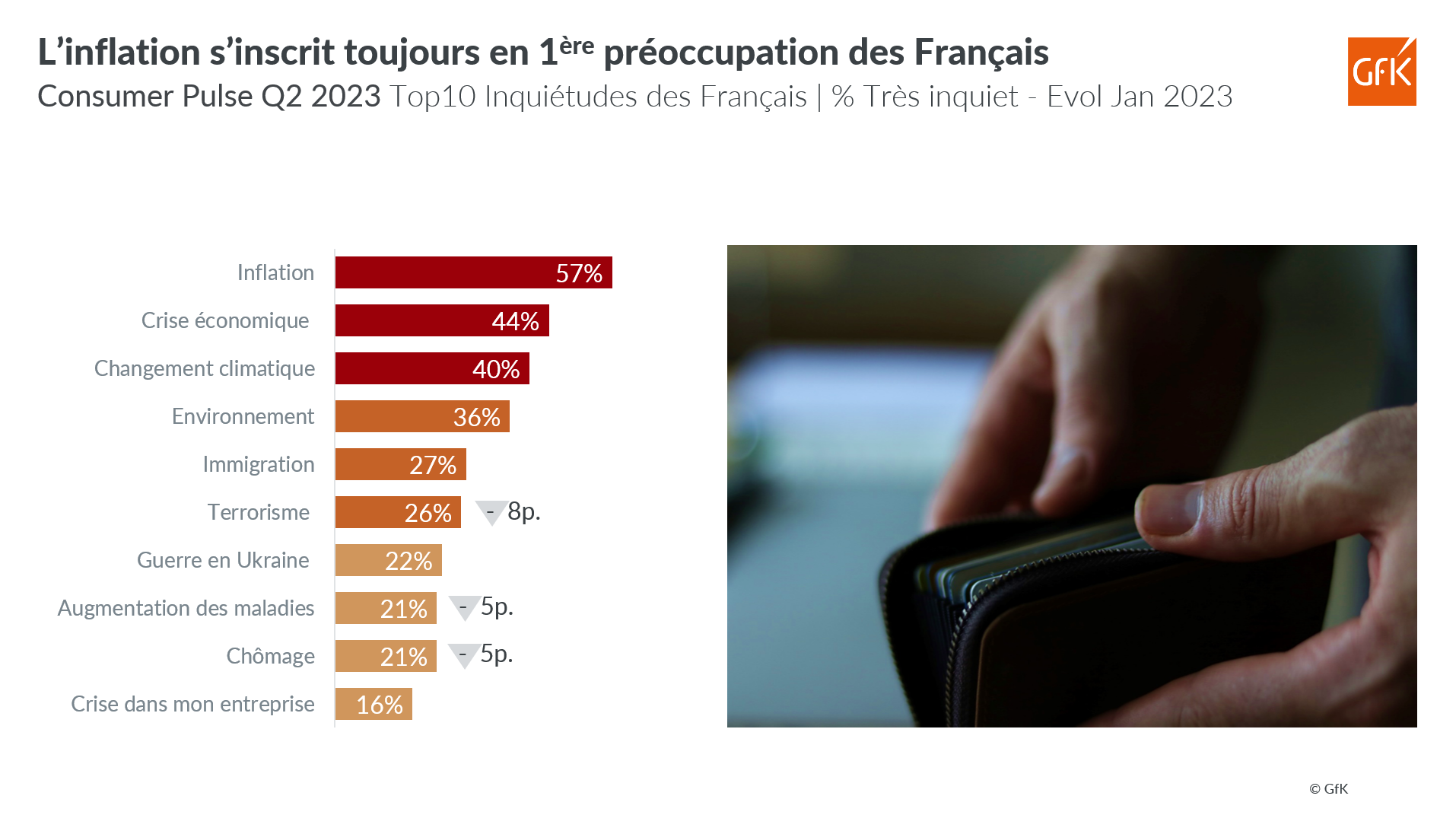

Sans surprise, l’inflation reste la préoccupation n°1 des foyers français au 2nd trimestre 2023 : 57% des Français inquiets de la hausse des prix. La tendance a été observée dès le début de la guerre en Ukraine, cependant la persistance et la transversalité de cette inquiétude sont nouvelles.

« Depuis la crise sanitaire de 2020, la majorité des consommateurs percevait un risque pour l’économie du pays tout en ayant le sentiment d’être préservés personnellement, explique Nathalie Bollé, Directrice GfK Consumer Intelligence France & Europe du Sud. Or depuis mi-2022, la situation est toute autre. 46% des consommateurs déclarent que leur situation personnelle s’est dégradée, le pouvoir d’achat baisse globalement et l’inflation est la 1ère préoccupation, qu’elle que soit le profil des personnes interrogées, CSP+, GenZ et Millenials (16-35 ans) inclus. »

Conséquence directe, 9 Français sur 10 ont réduit leurs dépenses ou prévoient de le faire en 2023. Au premier rang se trouvent les sorties au restaurant (51%), loisirs et voyages ou encore les achats de mode & accessoires (43%), considérés comme des dépenses moins essentielles. Les catégories liés à l’habitat et son équipement arrivent en second et les produits du quotidiens sont aussi largement concernés par les restrictions : près de 1 Français sur 3 cible l’essence (32%) ou l’alimentaire (29%) comme poste à réduire.

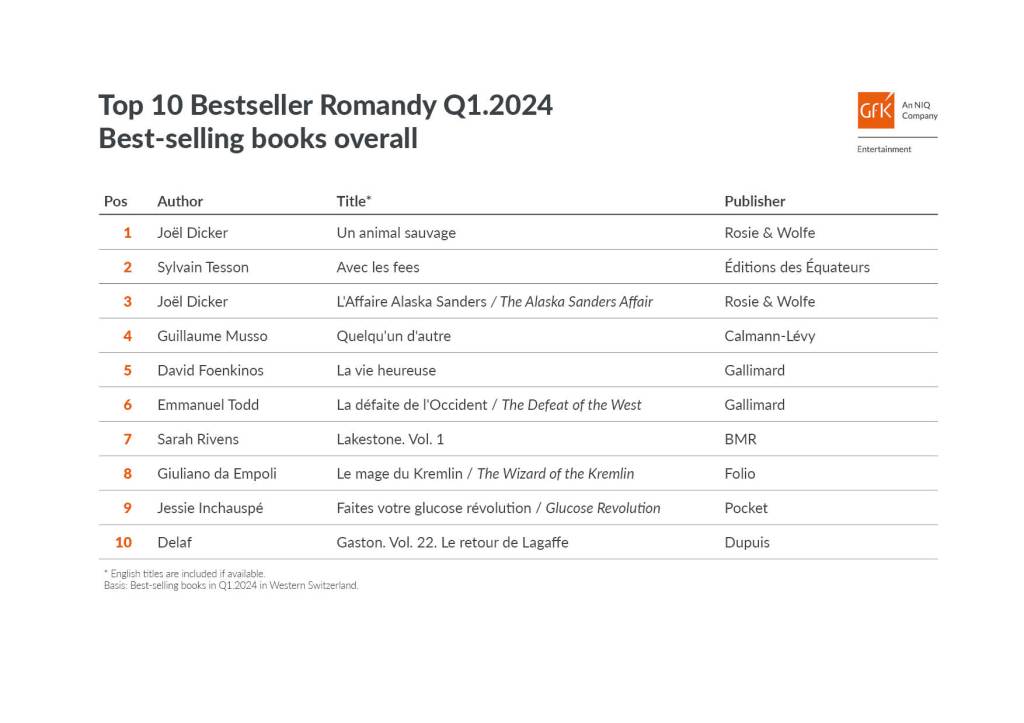

Et si les abonnements TV et achats de livre étaient préservés jusqu’ici, ces univers sont désormais considérés dans les sources d’économie à respectivement 28% (+6pts vs Q4 2022) et 25% (+4pts).

Plus de consommation raisonnée et de chasse aux promotions

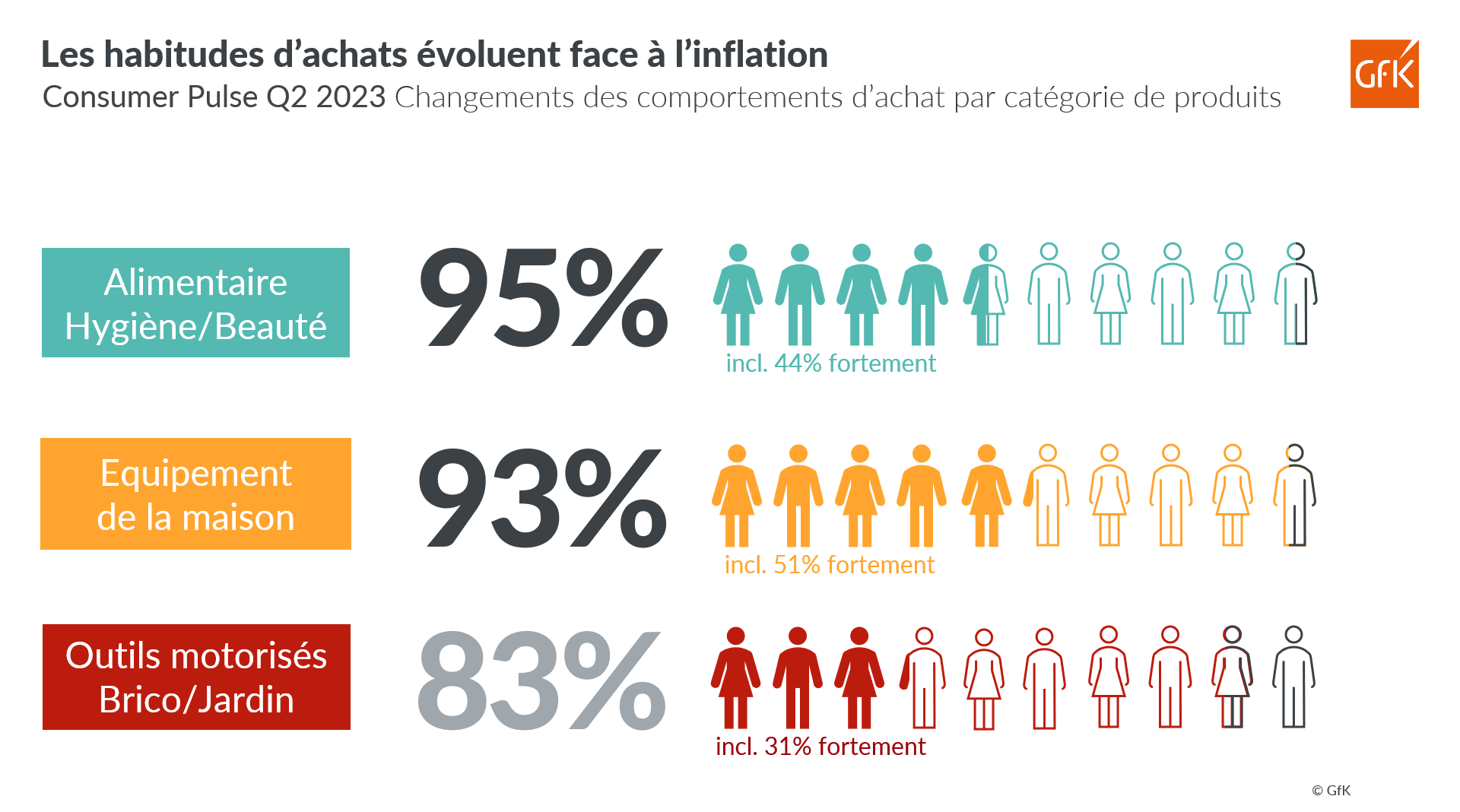

En plus d’une réduction des dépenses, plus de 8 consommateurs sur 10 ont modifié leurs comportements d’achat, dont plus d’1/3 de manière très significative, mettant ainsi la fidélité aux marques et enseignes à l’épreuve.

Côté produits de grande consommation, un des plus impactés par l’inflation (+14% sur un an à fin mai 2023 _ INSEE), quatre stratégies dominent.

La 1ère stratégie anti-crise est de raisonner sa consommation, pour 53% des consommateurs en Alimentaire et 48% en Hygiène-Beauté.

Réduire les quantités et/ou n’acheter que l’essentiel vaut particulièrement pour la viande et le poissons frais, les confiseries/chocolats et les boissons alcoolisées ainsi qu’en maquillage et parfum. « Aucune exception ici : tous les profils adoptent en premier cette stratégie de réduction, analyse Julien Peleton-Granier, Consultant GfK Consumer Intelligence, La seule nuance que nous relevons : les Millenials et GenZ (16-35 ans) sont légèrement moins nombreux que la moyenne à raisonner leurs achats et souhaitent continuer à se faire plaisir en adoptant d’autres alternatives type promotion, cagnottage et le recours aux MDD. »

Suivent ensuite 3 comportements liés directement aux Prix. Tout d’abord, le fait de surveiller les prix des produits achetés habituellement et/ou comparer à d’autres marques, pour près de 1 consommateur sur 3. Les céréales, conserves ou encore les yaourts/desserts frais sont particulièrement concernés.

Ensuite, environ ¼ des consommateurs vont particulièrement rechercher des promotions, recourir au cagnottage et in fine, changer de marques au profit des produits distributeurs (MDD) et/ou 1ers prix.

Les comportements diffèrent quant aux projets en équipement de la maison et outils de bricolage / jardinage. Trois stratégies principales émergent :

- Acheter des produits en promotion ou attendre les temps forts promotionnels, à hauteur de 27% pour les biens techniques et 23% en bricolage/jardinage. « Nous notons ici une plus forte représentation des jeunes générations (16-35 ans). Comme pour leurs achats de produits de Grande consommation, les GenZ et Millenials démontrent plus de volatilité dans leur relation aux marques afin d’assouvir leur envie de consommer et ainsi prêts à changer de marque pour une ‘bonne occasion’ », commente Julien Peleton-Granier. Rendez-vous fin juillet pour mesurer l’impact sur les ventes en soldes estivales.

- Faire durer ses appareils tant qu’ils fonctionnent pour 1 consommateur sur 4. Cette pratique est plus forte chez les plus de 50 ans et peut se révéler un frein temporaire à la tendance Premium observée depuis plusieurs années.

- Reporter ses projets pour 21% des consommateurs

Les Français sont donc dans une logique de prévoyance et restreignent leurs achat plutôt qu’un recours massif au crédit pour réaliser leurs projets. En effet, ils ne sont qu’entre 10% et 13% à envisager la souscription à un crédit, le mode « buy now, pay later » ou paiement fractionné pour l’achat d’équipement de la maison, de bricolage / jardinage ou encore de Leasing LLD pour leur voiture.

L’inflation n’efface pas l’inquiétude écologique

Enfin, si « il est impossible de fermer les yeux sur l’aspect “prix” actuellement, les enseignes et les marques doivent aussi répondre à l’attente des consommateurs sur la question Ecologie / Développement durable, analyse Nathalie Bollé. En effet, le changement climatique reste dans le Top 3 des inquiétudes des Français et ce de manière constante depuis 3 ans, malgré les crises successives rencontrées. Les distributeurs comme les marques doivent donc activer ces leviers importants de la considération à l’achat et être en résonnance des valeurs des consommateurs. »

Ainsi, le recours à la seconde main présente une alternative réelle, alliant à la fois les considérations économiques aux attentes écologiques des consommateurs. Celle-ci s’installe progressivement et surtout, durablement dans les usages. Première illustration de la tendance : l’automobile. Ainsi, les véhicules d’occasion ressortent à hauteur de 22% pour l’achat d’une nouvelle voiture. Le marché est de loin le plus mature et révèle le potentiel consommateurs dans les autres univers,

Ainsi, l’achat de produits d’occasion ou reconditionnés est cité par plus d’1 acheteur d’équipements du foyer sur 10. L’option ‘réparation’ s’installe également dans les pratique, citée en moyenne à 14% en biens techniques et 12% pour les outils motorisés bricolage / jardin.

La perspective des vacances ne fait pas oublier une fin d’année tendue

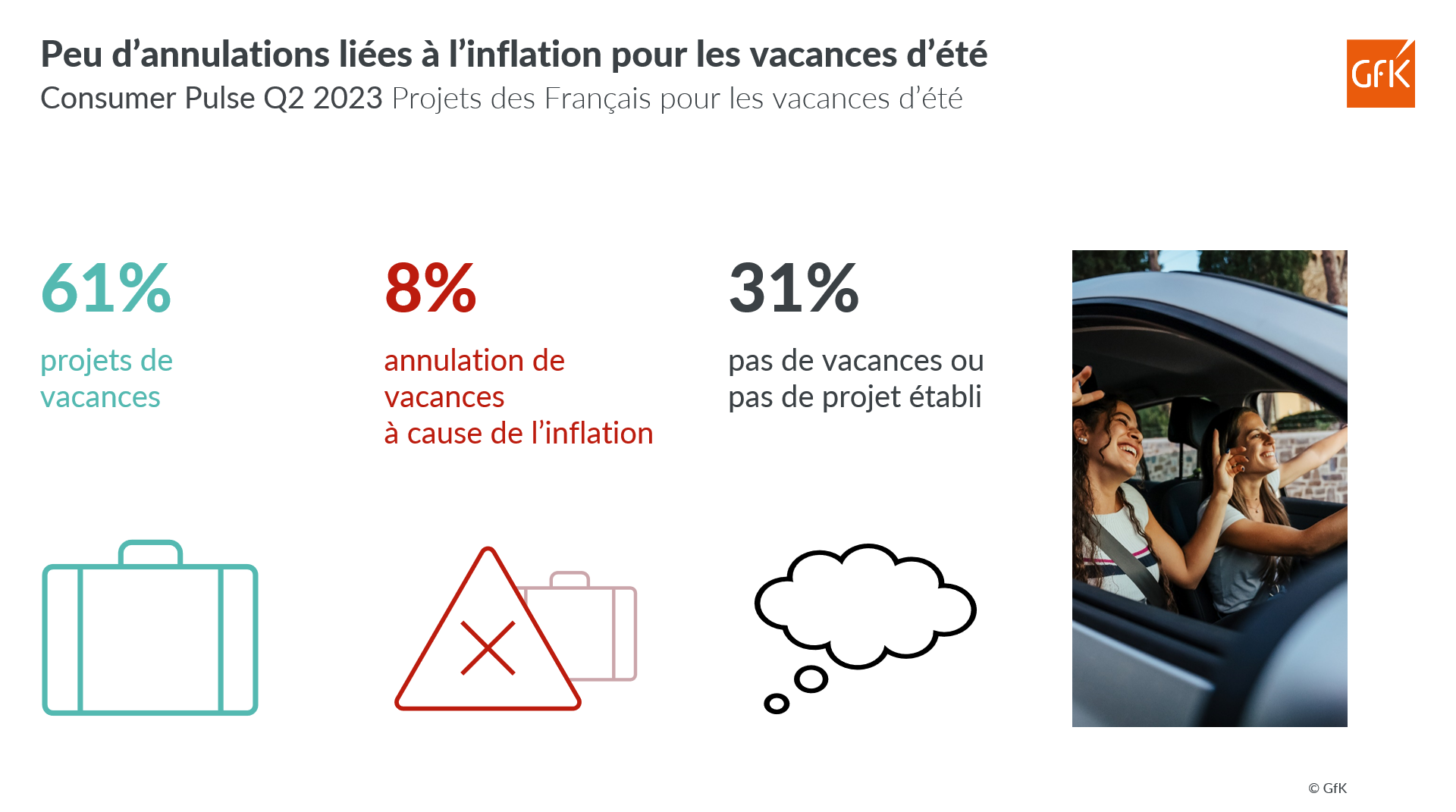

Parmi les Français interrogés dans l’étude GfK Consumer Pulse Q2 2023, près de 2 sur 3 ont des projets de vacances, 31% sont encore dans l’incertitude et finalement 8% déclarent avoir annulé leurs projets à cause de l’inflation.

Si à première vue, cela peut paraître contradictoire avec les comportements déclarés de réduction des dépenses de loisirs précédemment, dans les faits « les vacances sont aussi soumises à arbitrages et révision des projets à la baisse, précise Nathalie Bollé. Ainsi, parmi les consommateurs ayant un projet de vacances d’été confirmé ou en cours, 8 Français sur 10 ont pris des mesures anti-inflation comme partir moins longtemps (29%) ou moins loin (26%), à décaler pour profiter d’une période moins chère (26%). »

La parenthèse estivale semble donc pour l’instant encore d’actualité. Cependant, les sentiments négatifs et l’inquiétude restent majoritaires pour le 2nd semestre avec 4 Français sur 10 anticipant des difficultés à vivre décemment en fin d’année 2023.

Ces insights sont extraits de “S’adapter aux stratégies anti-crise des consommateurs” au GfK Inspiration Summer 2023 :

5 sessions video à la demande de 30 minutes pour booster l’impact de ses projets Etudes & dès la rentrée : témoignages de grandes marques, insights et benchmarks et conseils d’expert