Alors que les mesures de confinement sont progressivement levées, les consommateurs sont encore marqués et se projettent difficilement dans « le monde d’après ». Quels sont les comportements développés au cours des 2 derniers mois? comment les marchés ont été impactés? Quelles attentes nouvelles émergent vis-à-vis des marques et enseignes? Eléments de réponses avec les études GfK Consumer Pulse et PoS Tracking.

Prudence est le maitre mot.

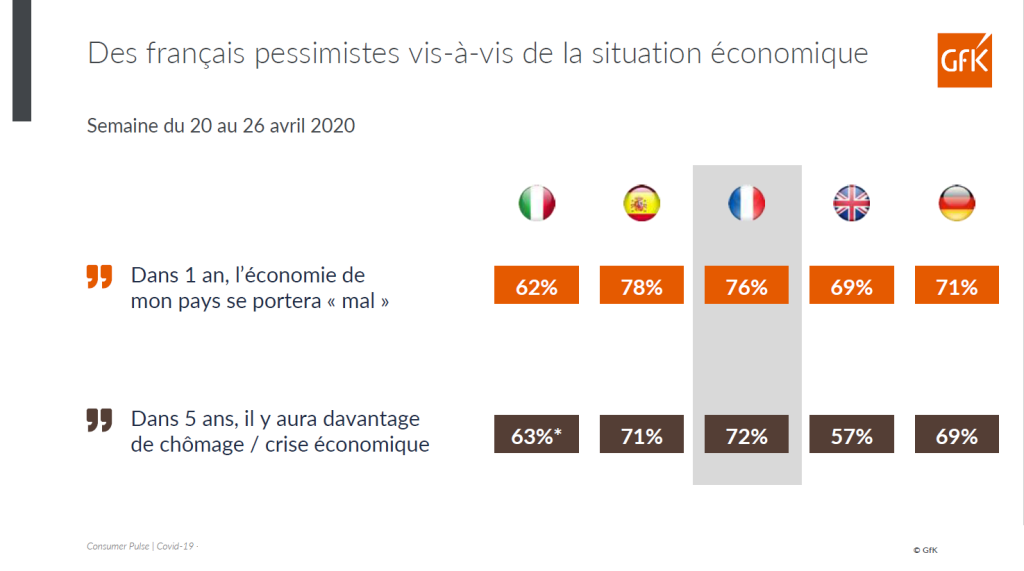

Tout d’abord, les données Consumer Pulse GfK révèlent que les Français sont parmi les plus pessimistes d’Europe. Ils sont 3 sur 4 à envisager que « l’économie de mon pays se portera mal » (soit 76%) et une détérioration du climat économique – plus de chômage / crise économique – dans 5 ans (soit 72%).

Même si ces attitudes sont en baisse forte de -10pts par rapport à la semaine dernière, la proportion reste importante. Julien Peleton-Granier, expert Consumer Insights de GfK, commente : « Nous observons aussi une certaine lassitude des Français face à la situation. Elle s’exprime par un certain relâchement de l’attention portée à l’hygiène personnelle et au ménage de son foyer, quand la limitation des libertés de déplacement est notée plus fortement dans les « contraintes » liées à la crise », ou encore une proportion de 40% des interrogés (soit +8pts) pensant ne pas pouvoir être infecté par le virus à l’avenir (soi-même ou une connaissance).

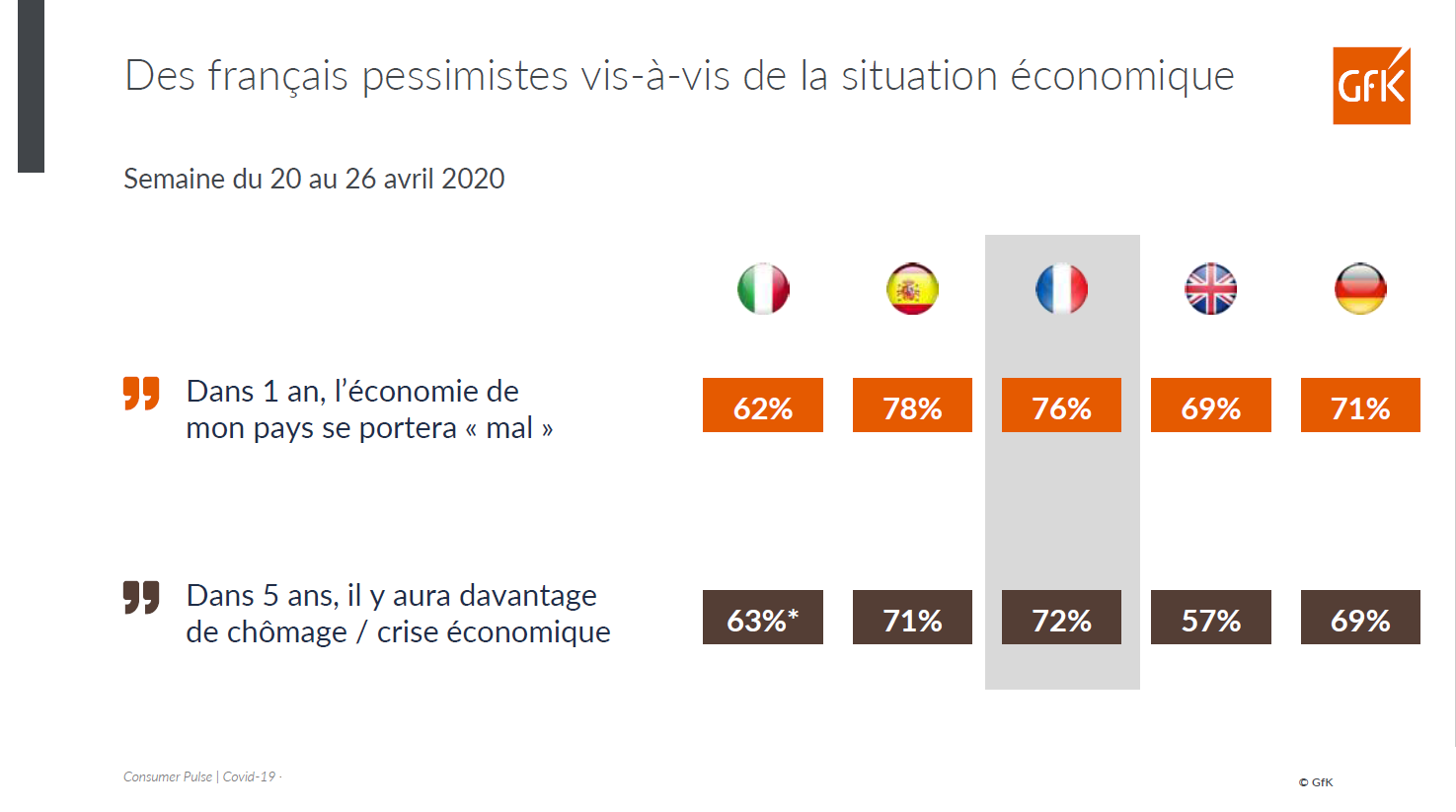

Côté marchés, la fermeture des magasins a eu un impact immédiat sur l’activité, le secteur non-alimentaire* affichant un chiffre d’affaires en recul de -26% en mars.

Seul l’univers Papeterie échappe à la règle (+9% en CA Mars 2020) et poursuit sa croissance en avril, tiré par les consignes Work@Home et School@Home.

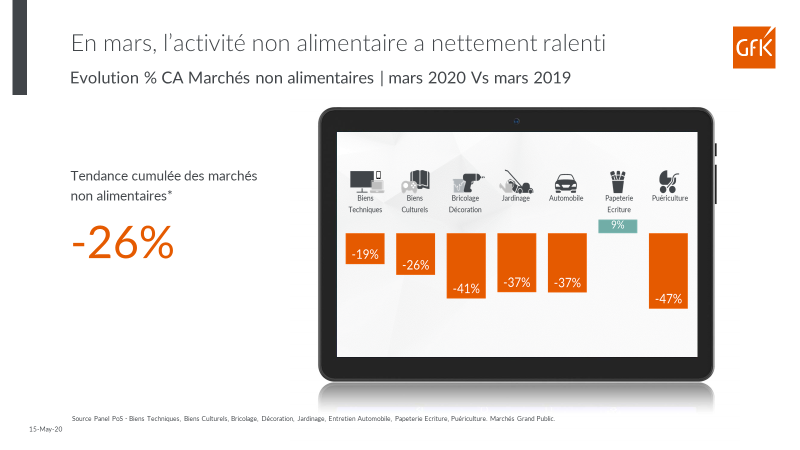

« Côté circuits, analyse Christophe Loyer, directeur de l’expertise Retail, les données hebdomadaires de vente GfK révèlent le report d’achat logique vers le e-commerce. Ceux-ci voient leur progression relancée, passant de +4% en 2019 à une hausse de +12% en CA en cumul de janvier à fin avril ». Cependant, les Français ont fortement réduit leurs dépenses et les ventes online ne compensent pas les pertes. Les données GfK PoS tracking révèle, à ce titre, que les achats de biens techniques via marketplace n’ont pas été autant plébiscités que la combinaison online/livraison à domicile ou le click&collect, lequel a décollé à partir de la semaine 15 seulement.

Quelles opportunités demain ?

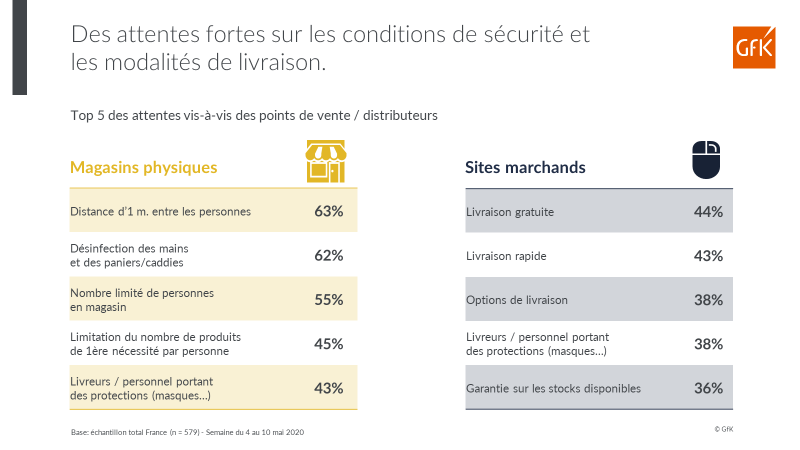

Autant les Français ont des attentes fortes et très pratiques sur l’accueil en magasin ou les services des sites marchands, ils ont encore beaucoup de difficulté à projeter leurs comportements demain et futurs projets.

Le constat démarre sur une frustration importante, liée aux difficultés rencontrées en magasin : rupture de stock, attente, hausse des prix… 75% des Français ont été impactés.

De fait, les attentes vis-à-vis des distributeurs sont très élevées, surtout en magasins. Les consommateurs demandent même la mise en place de certaines limitations (distance minimum, nombre maximum de clients en magasin, limitation du nombre de produits de 1ère nécessité achetés). En regard, les scores sont moins hauts quant aux distributeurs online mais principalement centrés sur la livraison gratuite (44%), rapide (43%) et ses options (38%).

Si ces contraintes font émerger certaines opportunités pour les marques, il faut encore les saisir. L’évolution rapide de la crise et l’aléa engendré par des consignes officielles en constante réaction révèle la nécessité de mesurer au plus près les évolutions des ventes et des comportements consommateurs.

Par exemple, 1 français sur 3 a dû acheter des produits en dehors de ses marques habituelles, dû aux rayons vides des magasins. Il existe alors un vrai potentiel pour ces marques alternatives dans la mesure où 1 consommateur sur 4 continuera à les acheter demain… si et seulement les marques opèrent un suivi régulier de la situation.

Même constat sur les circuits d’achat. Julien Peleton-Granier commente « La bascule Magasin/Online s’est opérée logiquement pendant le confinement, tout univers de produits confondus. En Alimentaire/Hygiène-Beauté, 25% des acheteurs ont fait d’Internet leur circuit principal, en drive ou en livraison soit +7pts), comme en Equipement de la maison (37% des acheteurs soit +10pts) ou en Bricolage/Jardinage (27% des acheteurs soit +15%). En revanche, les consommateurs prévoient de revenir à leurs pratiques dès la sortie du confinement. Nous associons cela plus à un manque de repères et d’éléments de ré-assurance qu’un rejet du circuit. » Cela demande donc une mesure très régulière des comportements afin d’ajuster au plus juste l’offre de distribution et assortiment produit.

Des consommateurs pragmatiques et éclairés

Enfin, l’étude Consumer Pulse Covid-19 révèle 2 sujets sur lesquels les consommateurs sont très clairs.

D’un côté, « Les engagements citoyens des marques ont été globalement plutôt bien mémorisés par les français, avec un impact favorable mesuré sur certains de nos trackers de marques, explique Véronique Braconnier-Jermann, experte Brand Value & Experience de GfK. Aussi, les axes prioritaires de communication côté Marques sont Responsabilité, Made in France et les prochaines opérations de Promotion (Soldes, Rentrée des classes, Black Friday). Côté Distributeurs, les consommateurs expriment une attente forte à réinventer le magasin physique, offrir de la différenciation par rapport à l’offre online, entre enseignes, et la proposition d’expériences (séries limitées, personnalisation, animations..)».

Seconde certitude en 1ère semaine de déconfinement : les Français ont d’abord privilégié leur cercle proche, en renouant avec les rencontres familiales/amicales (47%).

Pas de phénomène massif de sortie dans la rue (63% vont même passer moins de temps dehors, ou autant qu’en confinement) ou à faire du shopping en centres commerciaux (2 consommateurs sur 3 les éviteront dans les jours à venir). Priorité donc aux rituels du quotidien avec un rendez-vous Coiffeur/Esthétique (36%), la pratique sportive en plein air (31%), un week-end à proximité (27%) ou la visite d’un magasin de bricolage/jardinage (24%) en vue de futurs travaux.

—

Pour accédez à une vision Consommateurs, Marques et Marchés complète partagée lors de la web conférence “Covid-19: et après?” téléchargez notre présentation ici.