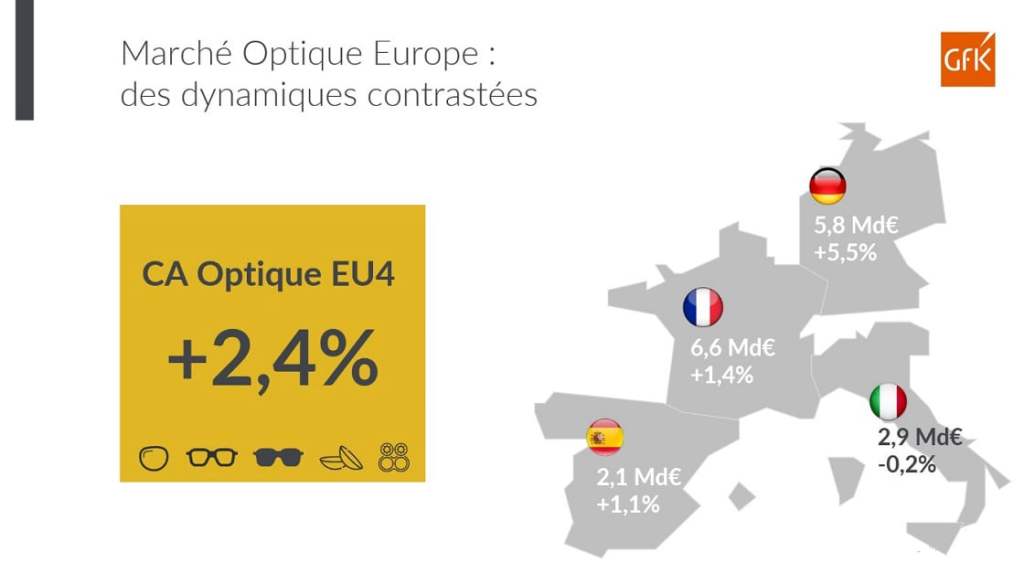

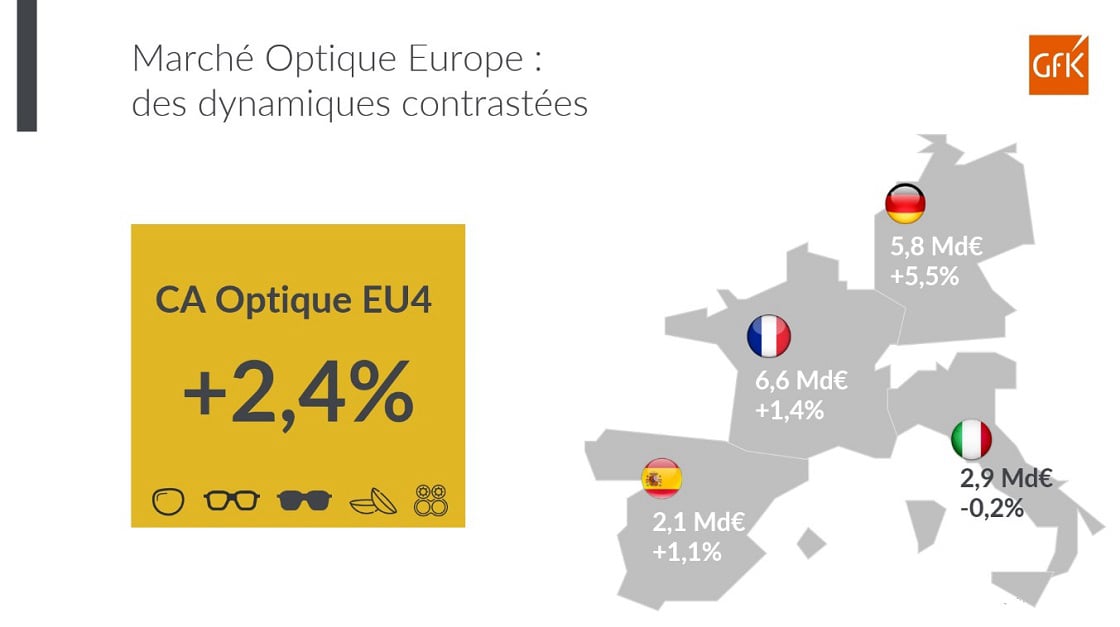

Les 4 pays majeurs du marché Optique sont la France, l’Allemagne, l’Italie et l’Espagne, dénommée EU4 ci-après. Ce groupe affiche un chiffre d’affaires en croissance de +2,4%, ce chiffre comportant des dynamiques variées. « La France et l’Allemagne sont les marchés référents, explique Rémi Pascot, consultant Optique de GfK, ils représentent 70% du chiffre d’affaires généré dans le bloc européen EU4. »

Ainsi, le marché allemand pèse 5,8 Mds € en hausse de +5,5%. Cette forte croissance provient de la dynamique des verres de correction et montures optiques. Contribuant à près de 9€ sur 10 dépensés en optique, ces 2 catégories de produit ont été positivement impactées par les Marques Distributeurs et l’arrivée de nouveaux acteurs sur l’entrée de gamme.

En parallèle, les données GfK révèlent une stagnation du marché optique italien. Celui-ci a enregistré un CA de 2,9 Mds € à -0,2%. Les facteurs d’explication sont à chercher du côté du contexte économique 2019 plus difficile (dont une régression du PIB de -0,3pts au 4ème trimestre 2019) et de la concurrence forte des circuits Online et Fashion.

En Espagne, les signaux sont positifs et le marché en croissance à 2Mds € soit +1,1% après 2 années de recul.

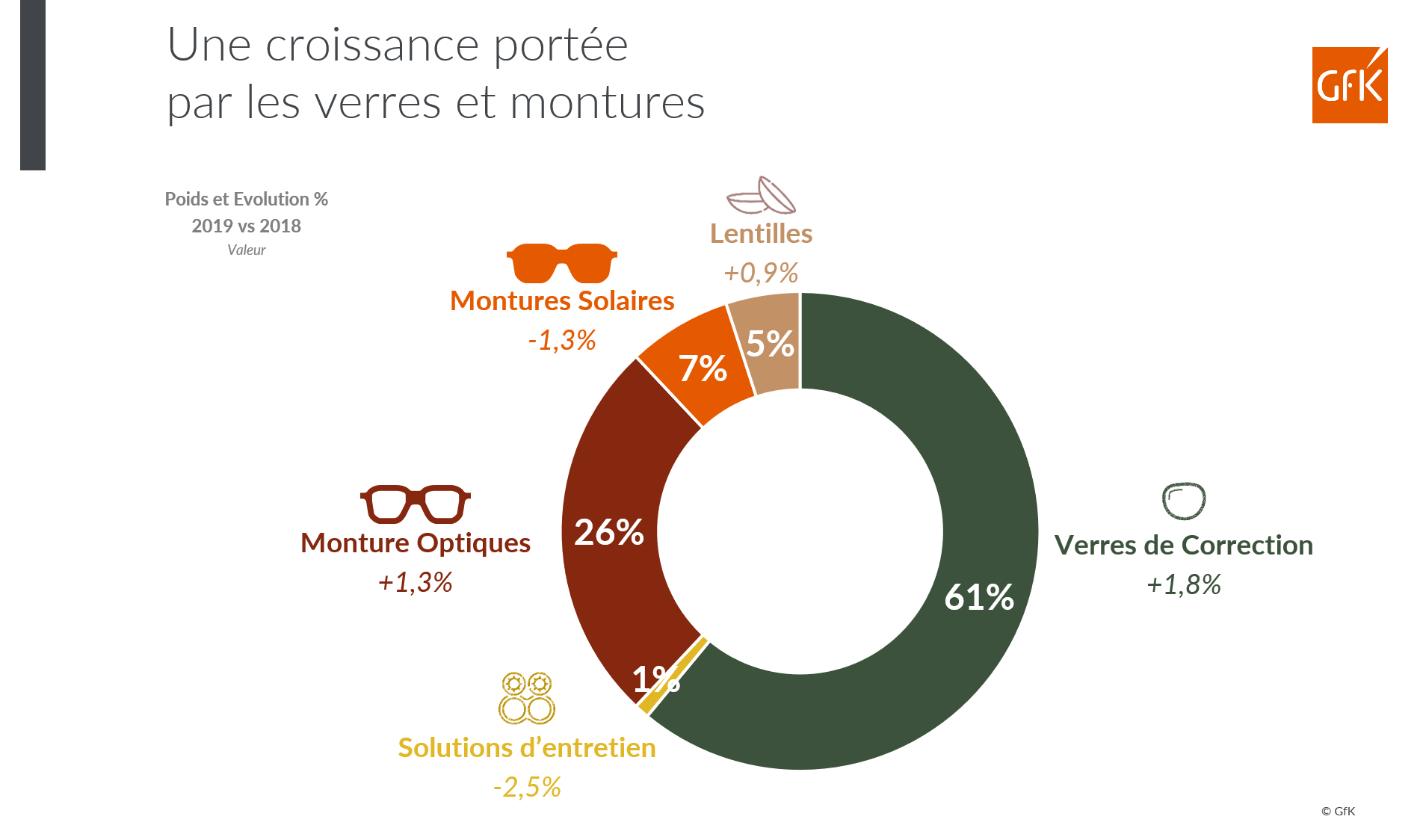

Le mix Produits constituant le chiffre d’affaires des différents pays évolue peu. Ainsi, les piliers du marché restent les Verres, suivi des montures optiques, lesquels contribuent a minima à 60% du CA. Seule différence : le poids des solaires sur le CA est plus important en Italie et Espagne. Pourquoi ? Rémy Pascot précise : « Tout d’abord, ces marchés sont peu investis par les MDD, ensuite, la question de l’ensoleillement joue, tout comme une concurrence plus importante des circuits de vente Online et magasins de mode / sports en France. »

Dans cette perspective Europe, la France est souvent identifiée comme un marché d’équipements optiques onéreux. Or, il s’agit principalement de l’effet du taux de TVA le plus haut de la zone EU4.

Ainsi, le prix moyen d’une monture optique TTC en France est de 110€, la plus chère comparée

à nos voisins européens. En revanche, celles-ci s’affichent à 92€ HT, soit bien derrière le tarif moyen HT italien ! Côté Verres, les consommateurs français bénéficient d’offres les plus attractives du marché, tant en TTC que HT, en Unifocaux comme en Progressifs.

France : croissance continue du marché Optique

Le marché France a réalisé 6,6Mds € de chiffres d’affaires en 2019, en hausse de +1,4%.

« Nous observons une croissance continue depuis 2017 et une dynamique Circuits à la faveur des Enseignes, celles-ci contribuant désormais à 71% du CA France, et affichant une hausse de CA de +5,5% depuis 2016 », commente Rémi Pascot. A contrario, les indépendants et franchises voient leur CA stagner à -0,4% vs 2016.

A l’image de l’Allemagne, le produit le plus contributeur au chiffre d’affaires sont les Verres de correction, soit plus de 39 millions de pièces vendues pour un CA généré de 4 Mds d’euros, à +1,8%. Si les Français achètent plus de verres unifocaux (57% des volumes vendus), la valeur du marché se construit essentiellement grâce aux verres progressifs : ils pèsent 64% du CA et augmentent depuis plusieurs années. L’impact du vieillissement de la population hexagonale explique pour partie ce phénomène,et Rémi Pascot ajoute : « les verres progressifs les plus vendus sont les modèles de marque, à un prix moyen 190€ en 2019, contre 105€ pour les MDD. Même si ce prix a baissé de 20€ en 5 ans, il reste supérieur à la moyenne du marché et contribue donc à sa valorisation. »

Côté Montures, les Français ont acheté 16 millions de paires optiques (+2,5%) et 5,9 millions de paires solaires (-1,4%) en 2019. Côté Optique, les modèles métal sont toujours 2ème derrière les modèles plastique et, pour les Solaires, les données GfK révèlent un glissement du marché, habituellement tourné luxe, vers une présence plus forte des modèles MDD dans les achats.

De son côté, la contactologie est en légère hausse : +0,5% sur un CA de 384 millions €. Ce segment de marché est animé par des mutations d’usage fortes. En premier lieu, la migration de la demande consommateurs des lentilles mensuelles vers les modèles journaliers. De même, il faut noter la progression des ventes de lentilles toriques et multi-focales.