Fun fact semaine 13 : La chasse aux oeufs aura bien lieu

Les Français sont conscients des risques sanitaires mais souhaitent néanmoins profiter du week-end de Pâques qui s’annoncent. Si 1 sur 3 va organiser la célébration, combien seront-ils à acheter des chocolats? Réponse ici

—

Suite de l’article d’origine : publication au 20 mars

Si le coronavirus occupe une place centrale dans les media depuis mi-février et la mise en quarantaine de l’Italie, les Français ont basculé dans une nouvelle réalité depuis lundi 16 mars. Les scènes de cohue et rayons vides côté produits d’hygiène et alimentaires ont marqué les esprits mais quelle est la réalité sur les marchés Equipement de la Maison? Y-a-t-il eu anticipation de certains achats? comment les consommateurs vont-ils modifier leurs comportements d’achat? Quelles sont les premières tendances?

Tout savoir sur l’étude Consumer Pulse – Covid-19? cliquez ici

En Semaine 11 : les achats d’équipements Bureau / Hygiène boostés

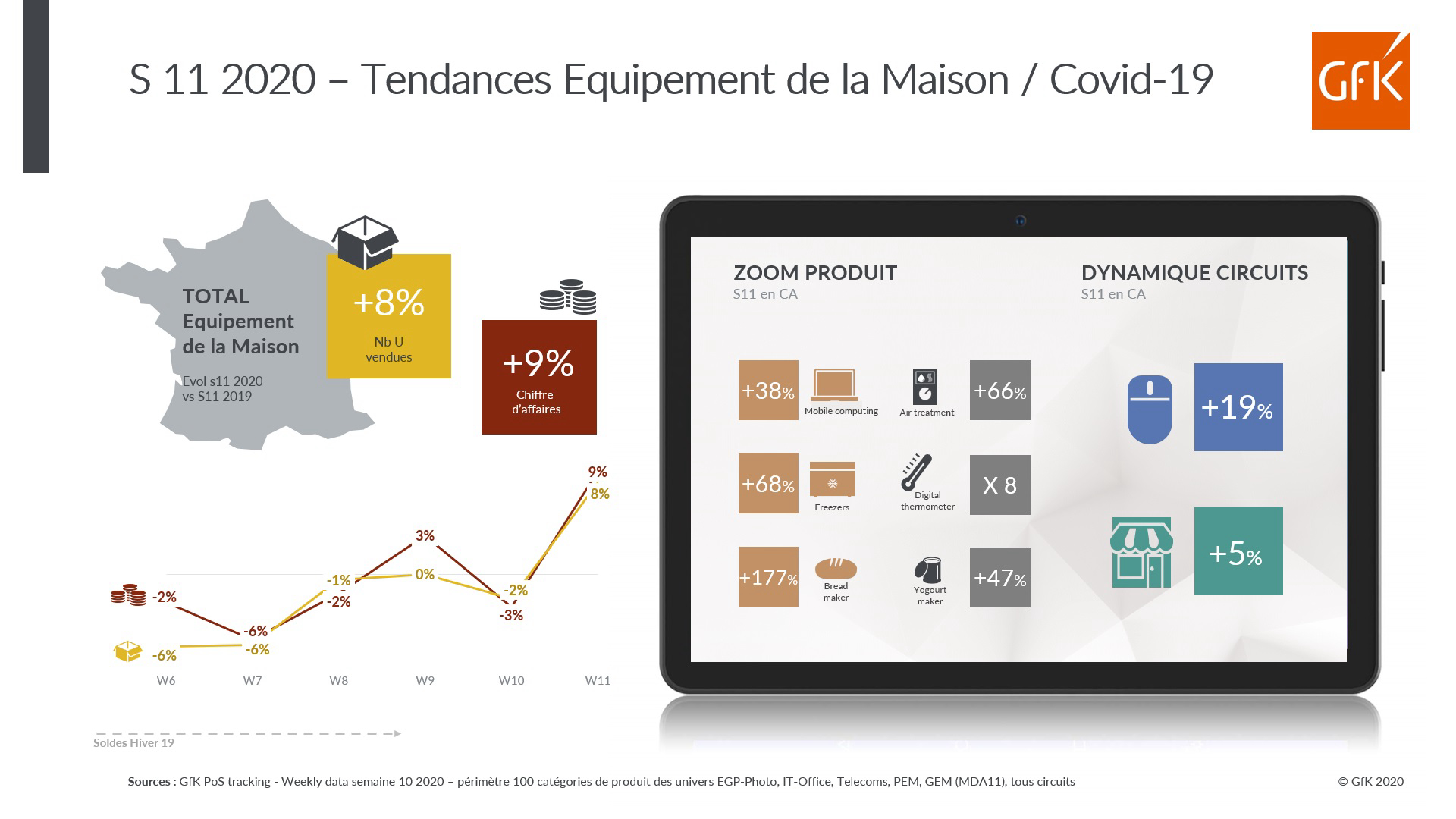

Finalement, l’état d’esprit des Français face à l’épidémie se voit dans les courbes de ventes. Les comportements d’achat de panique se sont d’abord portés sur les denrées alimentaires et les données en semaine 10 n’ont pas révélé d’oscillation forte, avec un nombre de produits vendus et un chiffre d’affaires en léger recul. En revanche, les consommateurs ont adapté leurs achats de biens techniques en semaine 11 (annonce des mesures de confinement). A la lumière des données Performance Pulse, Pierre Geismar commente : “Premier constat : l’augmentation des ventes a bien lieu, en CA comme en volume. Deuxième constat: les deux canaux de vente, in-store et online, sont en croissance de CA, respectivement à +5% et +19%.”

Dans le détail, les marchés Equipement de la Maison ne sont pas tous impactés de la même manière et “ces dynamiques de ventes sont des signaux clairs de l’état d’esprit des consommateurs français, commente Julien Peleton-Granier, en charge de l’étude Consumer Pulse Covid-19. Nous retrouvons à travers celles-ci les priorités actuelles de nos concitoyens : la santé, l’accès au travail / école à distance et la recherche de confort, voire d’autonomie, dans leur équipement culinaire.”

Ainsi, les ventes d’Electronique grand public affichent une semaine 11 à -3% en CA. En parallèle, le marché Telecoms suit une courbe en dents de scie ces dernières semaines, lié à un effet de calendrier et des nouveautés 2019 et 2020 non-synchronisées. La semaine 11 voit le CA Smartphone augmenter de +20% après une semaine 10 à -22%. Au total, depuis le début d’année, ce segment de marché se porte bien avec un revenu généré en hausse de +0,6%.

Informatique et Electroménager, drivers de la croissance

De prime abord, l’univers le plus surveillé était l’Informatique et la hausse a bien eu lieu.

Côté Grand public , les ventes de produits Informatique ont décollé à partir de la semaine 11. Aurélie Gouttebarge, consultante IT-Bureautique de GfK, commente : “En 1 semaine, nos données ont enregistré une hausse de +24% en chiffre d’affaires pour le matériel informatique et de +8% en volume alors que la semaine 10 affichait des ventes stables.” En détail, la hausse de CA de l’univers Mobile computing (PC mobiles et PC tablettes) atteint même +38%.

La dynamique IT se retrouve côté Grossistes avec une semaine 11 en hausse de +5% en nombre d’unités vendues, quand les 2 semaines précédentes étaient légèrement négatives. A noter que les 2/3 de ces ventes concernent des modèles de plus de 18 mm non-gaming.

En parallèle, “les marché Electroménager sont orientés à la hausse, tant en PEM (+6%) qu’en GEM (+3%), déclare Camille Glatigny, consultante Electroménager de GfK. Nous remarquons surtout la forte croissance des ventes de congélateurs sur les dernières semaines, avec ce pic à +68% en semaine 11. Cela est d’autant plus remarquable que cet univers de produit affiche rarement de fortes variations et que celles-ci sont à l’oeuvre sur tous les circuits (GSA, GSS, online/instore)”

Dans la même logique d’autonomie, les consommateurs français se sont portés vers les produits de préparation culinaire. Notons ainsi une hausse des ventes de machines à pain (+177% en CA) et de yaourtières (+47%).

Autre univers produit emblématique de cette période épidémique, les thermomètres digitaux. Leurs ventes approchent les 200 000 exemplaires vendus en 1 mois et le CA a été multiplié par 8 sur la seule semaine 11.

Toujours au rayon hygiène et soin de la maison, les équipements de traitement de l’air confirment leur dynamique. Ainsi les produits type diffuseurs, humidificateurs et déshumidificateurs affichent une croissance de CA de +16% depuis le début d’année, online comme en ventes magasin et la semaine 11 marque un premier pic à +66%. La suite sera donc à surveiller également.

Valeurs, pratiques media, intentions d’achat: un impact transversal sur les Français

Au delà des données de marché, distributeurs et fabricants doivent adapter leurs plans d’action actuels et, déjà, anticiper l’après-épidémie. A ce jour, Le Covid-19 influence-t-il déjà les attentes vis-à-vis des marques? génère-t-il de nouveaux comportements d’achat?

Tous les acteurs du marché cherchent à mesurer l’impact de cette crise sur la hiérarchie des valeurs des Français et ont besoin de décryptages posés, comme le propose l’étude Consumer Pulse Covid-19. L’objectif? Mettre en perspective le sentiment général des consommateurs, leurs nouveaux usages et futures intentions d’achat.

Julien Peleton-Granier précise : “Nous souhaitons opérer une comparaison dans le temps, aux vues des précédents épisodes politiques et/ou sanitaires critiques des 20 dernières années, mais aussi au regard de la situation de nos voisins européens, Italiens en première ligne. Par exemple, un des premiers enseignements en Italie est que les préoccupations économiques restent les priorités n°1″ devant les impacts environnementaux et la menace d’un virus (existant ou nouveau). Cependant, on observe déjà un changement de perception sur ce critère “Santé”, qui est passé de la 5ème à la 3ème position entre les semaines 10 et 11.”

Les autres angles d’analyses souhaités sont évidemment des résultats immédiats sur les achats de produits alimentaires et de soin ou encore les pratiques media des Français, de leur abonnements streaming, à l’écoute de podcasts et la lecture. Enfin, il est important d’appréhender les changements à moyen / long terme sur les intentions d’achat de biens techniques, de loisirs, voyages et autres services littéralement suspendus aujourd’hui. “Cette situation est inédite et a des répercussions très fortes dans le cercle personnel et professionnel. Nul doute qu’il y aura un avant et un après. L’enjeu est donc d’évaluer au plus tôt et au plus près du public, quelles seront les ruptures dans les modes de vie, dans nos façons de travailler et de consommer demain”, explique Julien Peleton-Granier.