Antes do início da COVID-19, as pessoas geralmente faziam compras no caminho de casa, paravam em lojas próximas a estações de trem e pontos de ônibus, e lojas em centros comerciais próximos a escritórios. Mas, como trabalhar de casa se tornou o normal para muitos, essas viagens de compras têm em grande parte desaparecido – uma tendência a ser substituída pelo aumento das vendas em áreas mais residenciais. Há implicações generalizadas.

Uma pesquisa da NielsenIQ sobre as vendas em nível de loja em 15 países revela uma variação no fluxo de compras no varejo devido a estas rotinas de viagem alteradas. A mudança forçará os varejistas a re-calibrar suas idéias sobre a localização e o formato das lojas. Também forçará as marcas de FMCG a revisar as estratégias de distribuição de produtos de longa duração.

A concentração, ou número de lojas, que respondem por 80% das vendas de produtos de grande consumo, muitas vezes chamados de “lojas alvo” mudou, com movimento de até 2% em qualquer direção nos 15 países. Por exemplo, 22% das lojas nos Estados Unidos entregaram 80% das vendas entre março e agosto de 2020, contra 21% durante o mesmo período do ano passado. Olhando superficialmente, tal mudança pode não parecer significativa, mas no contexto de centenas de bilhões de reais gastos somente nos Brasil, a mudança aponta para um impacto muito maior.

Esta mudança poderia ter um impacto significativo na participação de mercado que as marcas têm se elas não conseguirem reconhecer e responder. Esta pequena mudança percentual representa uma grande quantidade de gastos do consumidor que agora está sendo distribuída para “outras” lojas que antes passavam despercebidas ou desprivilegiadas pelas marcas.

A composição das lojas alvo também mudou, o que indica que há mudanças maiores abaixo da superfície que podem não ser vistas quando se olha para o desempenho através de medidas normais de ruptura do mercado. Em todos os 15 mercados, a composição das lojas que caíram dos 80% de topo ou subiram para os 80% de topo, variou de 1% a 10%.

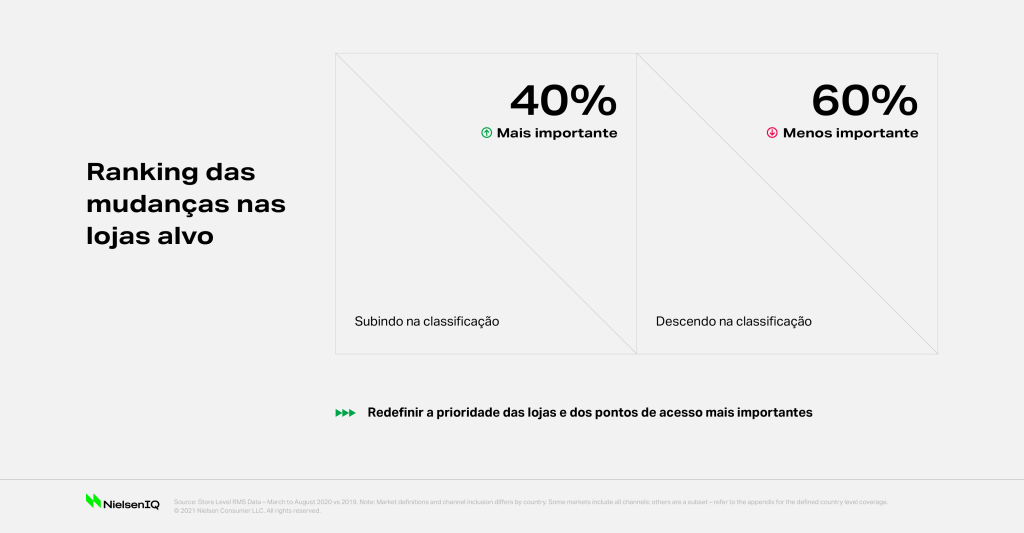

Em todos os mercados examinados, o ranking da maioria das lojas mudou em relação à sua contribuição para as vendas, e muitas lojas experimentaram oscilações significativas, às vezes movimentando centenas de posições.

Na Espanha, por exemplo, apenas 1% das lojas mantiveram seu ranking do ano passado; 40% aumentaram seu ranking e 59% diminuíram.

“Este tipo de movimento em larga escala no que constitui uma loja valiosa reflete um novo tipo de dinâmica no mercado. Se as grandes marcas fabricantes estão se perguntando porque sua participação no mercado não está crescendo junto com o aumento dos gastos em todo o espaço da FMCG, isto pode estar no centro de seu problema”, disse Scott McKenzie, líder da NielsenIQ Intelligence Unit.

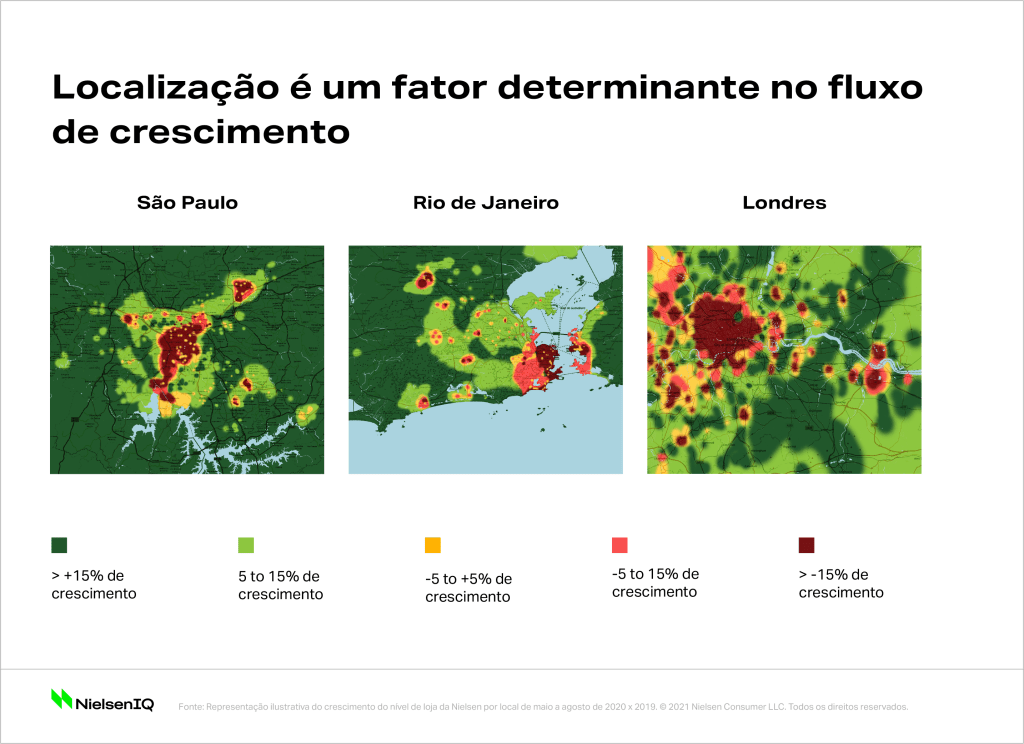

E a razão torna-se clara quando você olha para mapas de calor que mostram as mudanças nas vendas deste ano em relação ao ano passado. Eles mostram reduções claras em áreas de alta densidade, tais como o centro da cidade repleto de escritórios e centros urbanos.

“A COVID-19 forçou a todos a comprar de forma diferente, mas esta pesquisa demonstra quão profundas são as mudanças em nossos hábitos e a necessidade de que varejistas e fabricantes respondam rapidamente às mudanças massivas que estamos vendo agora na dinâmica das lojas”, disse McKenzie.

Olhando além da emergência sanitária, a dinâmica da loja permanecerá alterada devido aos ajustes permanentes no estilo de vida e nas circunstâncias de trabalho. “Empresas ao redor do mundo já estão sinalizando que não vão mais operar da forma como operavam no passado. As pessoas se deslocarão menos, trabalharão mais de casa e se afastarão mais dos centros das cidades”, disse McKenzie. “As conseqüências disto para a localização das lojas, os formatos das lojas, o sortimento nessas lojas e, é claro, os preços dos produtos são muito abrangentes”. Se você acrescentar na dinâmica de um aumento significativo do comércio eletrônico para o espaço FMCG, a necessidade de responder ao que descobrimos é de urgência”.

O impacto vai se espalhar além do setor de produtos de grande consumo. Lojas em muitos outros setores, tais como eletrônicos de consumo, fast food e melhorias domésticas muitas vezes dependem de mercearias, particularmente as das grandes redes de varejo, para serem âncoras que conduzem a queda dos pés para seus pontos de venda tipicamente adjacentes.

O COO do grupo de Analytics da NielsenIQ, Richard Cook, acredita que esta pode ser uma das maiores implicações a longo prazo para a indústria de produtos de consumo de giro rápido a ser abordada. “Durante décadas, muitas dessas lojas alvo têm fornecido de forma confiável um fluxo constante de receita aos varejistas e marcas. Mas isso agora está sendo claramente virado de cabeça para baixo”. Nossa análise mostra muito claramente que as pessoas transferiram seus gastos para diferentes locais”.

A análise também revela um impacto de canal mais pronunciado, com movimentos maiores registrados entre formatos de loja similares. Seguindo o exemplo da Espanha, onde a mudança de composição no total de lojas, representando 80% das vendas, foi de 3%, a mudança de composição do canal foi muito maior: uma mudança de 5% nos hipermercados e 8% nos supermercados, enquanto as mudanças de classificação em ambos foram mais dramáticas.

A remodelação particularmente grande a nível de canal é importante quando se considera que muitas categorias, tipos de produtos e SKUs realizam a maioria de suas vendas através de um canal específico, como goma de mascar através de lojas de conveniência ou embalagens grandes de sorvetes em lojas de grandes superfícies. Entender para onde a maioria das vendas e do crescimento está se deslocando e já se deslocou é fundamental a nível fabricante e de marca.

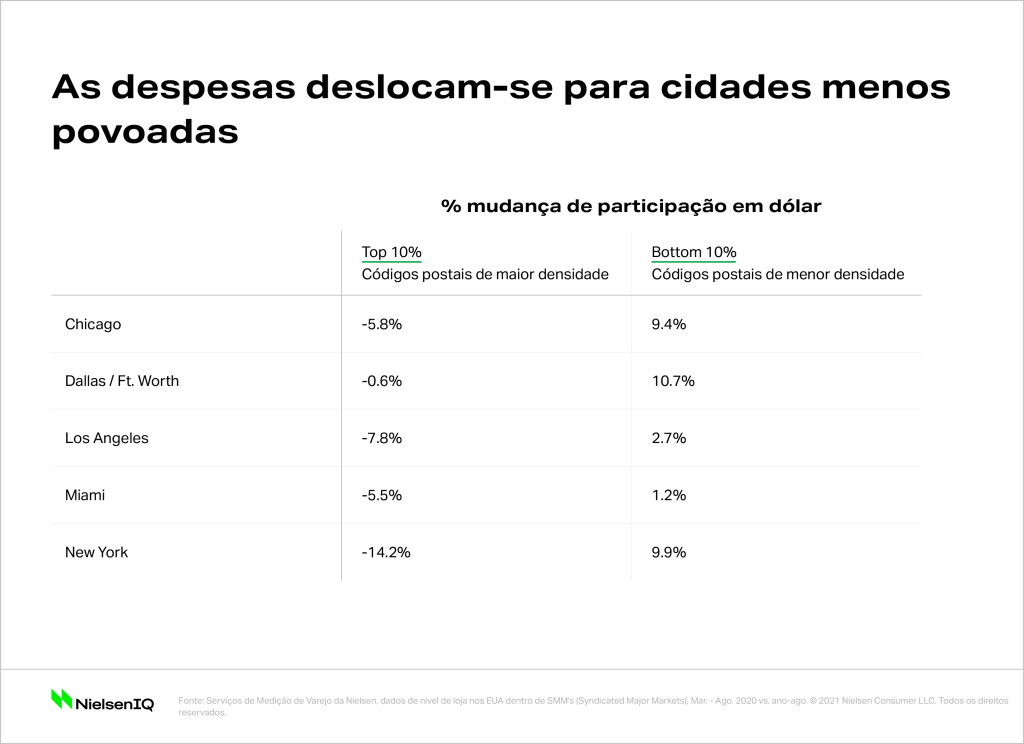

Nos Estados Unidos, cinco cidades foram analisadas e revelaram uma lacuna cada vez maior nas vendas quando os códigos postais foram vistos através da lente da densidade populacional.

Os resultados sugerem que as lojas alinhadas a locais de trabalho de alta densidade não estão mais ao alcance de muitos novos trabalhadores remotos. Na verdade, a participação do dólar diminuiu rapidamente entre as lojas localizadas nos códigos postais de maior densidade e aumentou entre as lojas nas áreas de menor densidade.

Em Chicago, por exemplo, as lojas dentro dos 10% mais baixos dos códigos postais, classificados por densidade populacional, ganharam mais de 9% na participação do dólar CPG este ano. Por outro lado, os 10% de topo das áreas de alta densidade perderam participação, representando 6% a menos das vendas totais de CPG da cidade desde que a pandemia começou.

“Em termos simples, as lojas que antes eram mais importantes podem não importar mais tanto; algumas podem até fechar. Nunca vi esse tipo de oscilação e, como as marcas consideram sua rota para o mercado de produtos, este é um nível totalmente novo de entrada que precisa ser levado em conta”, disse Cook.

A mudança nos hábitos de compra também pode levar alguns varejistas a experimentar mudanças na participação de mercado à medida que o reequilíbrio se processa e a pandemia força novas rodadas de lockdowns. “Este reequilíbrio dependerá, em grande parte, da localização de suas lojas e da capacidade de ajustar o sortimento às mudanças na demanda dos consumidores, em um momento em que muitos varejistas e fabricantes estão tentando reduzir o número de SKUs em uma tentativa de encontrar eficiências de fornecimento”.