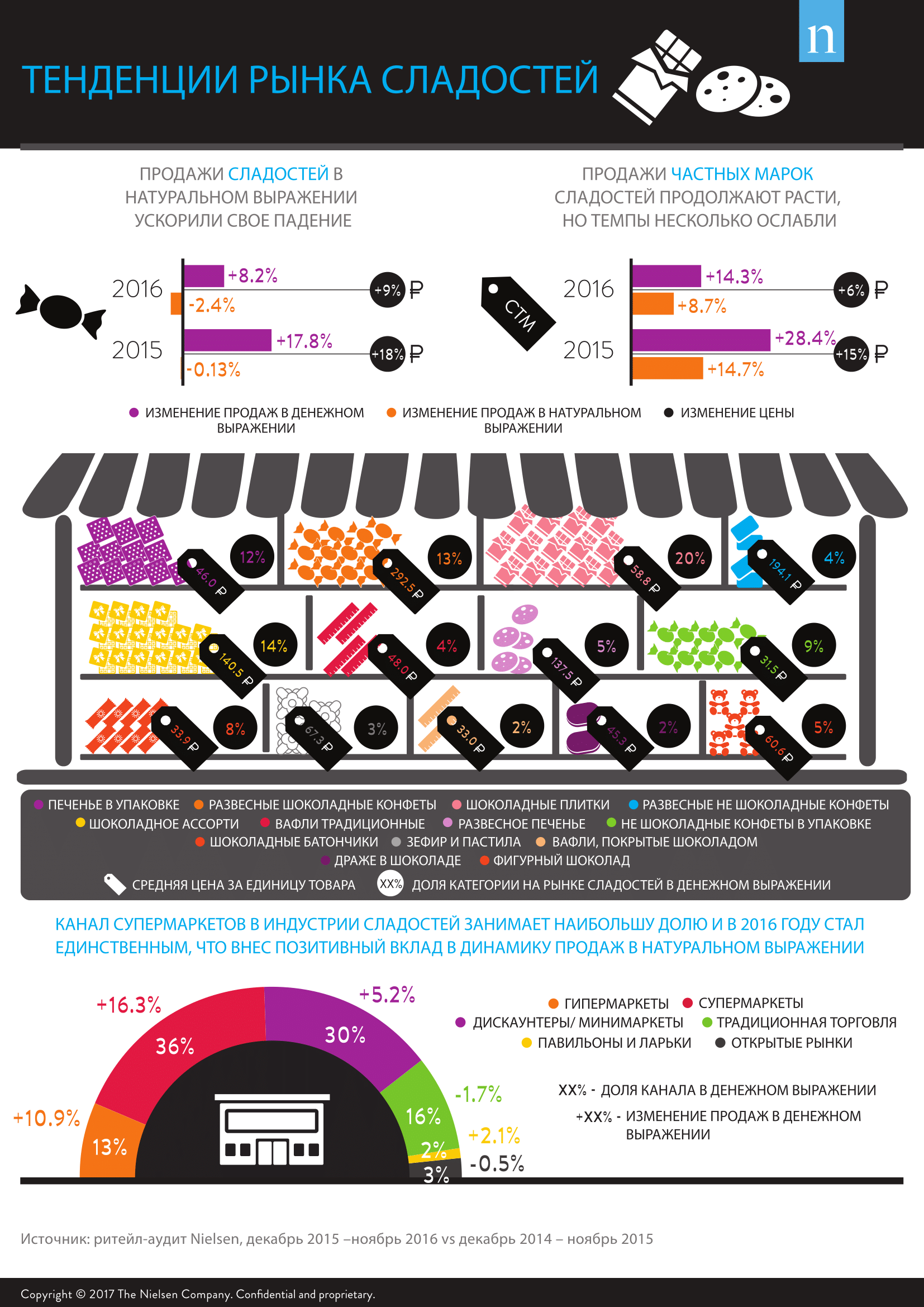

В период с декабря 2015 года по ноябрь 2016 года в России продажи сладостей сократились на 2,4% в натуральном выражении, при этом на тот же период годом ранее показатель составлял -0,1%, согласно данным ритейл-аудита NielsenIQ. Продажи сладостей в денежном выражении продолжают расти, однако темп роста замедлился: в 2016 году продажи увеличились на 8,2%, в 2015 году — на 17,8%.

Наибольший вклад в снижение динамики российского рынка сладостей внесли такие категории, как развесное печенье (-10,6% в натуральном и -2,1% в денежном выражении) и шоколадные батончики (-11% в натуральном и +2,3% в денежном выражении). Доля развесного печенья составила в 2016 году 12% в натуральном и 5% в денежном выражении, доля шоколадных батончиков — 5% в натуральном и 8% в денежном выражении. Крупнейшую долю в индустрии сладостей занимает печенье в упаковке (22% в натуральном и 12% в денежном выражении), далее следуют развесные шоколадные конфеты с долей в 16% в натуральнном и 13% в денежном выражении. Доля шоколадных плиток — 10% в натуральном и 20% в денежном выражении. Продажи шоколадных плиток сократились на 2% в натуральном выражении.

Нарастить продажи в 2016 году удалось следующим категориям: печенью в упаковке (+3,1% в натуральном и +12,8% в денежном выражении), развесным шоколадным конфетам (0,8% в натуральном и 7,7% в денежном выражении), традиционным вафлям (0,6% в натуральном и 7,5% в денежном выражении), а также зефиру и пастиле (+1,7% в натуральном и 12,2% в денежном выражении).

«Категории не первой необходимости, к числу которых и относятся сладости, в наибольшей степени подвержены риску быть вычеркнутыми из списка покупок потребителей, находящихся в режиме экономии. Рост цен на сладости в 2016 году составил 9,4%, и даже не смотря на то, что темпы роста замедлились по сравнению с годом ранее, когда цены росли на 18,4%, продажи рынка в целом продолжают снижаться. Наиболее заметно растут цены в изделиях, содержащих какао, как следствие мы наблюдаем сокращение продаж шоколадных батончиков, плиток и т.д. Снижение продаж развесного печенья связано с тем, что цена за килограмм этой продукции заметно выше, чем в категории упакованного печенья, и потребитель выбирает более выгодный вариант. Вместе с тем ряд категорий демонстрируют положительную динамику за счет переключения россиян на более дешевые категории или бренды, в частности, на собственные торговые марки сетей. Так, мы можем отметить, что растущими категориями среди сладостей являются именно те, доля частных марок в которых достаточно высока», — комментирует Марина Лапенкова, директор по работе с глобальными компаниями, NielsenIQ Россия.

Частные марки сладостей занимают третье место среди производителей по доле продаж в натуральном выражении и продолжают расти, хоть и несколько замедлили темпы роста: в 2016 году они нарастили продажи на 8,7% в натуральном выражении, годом ранее показатель составил 14,7%. Среди категорий частных марок сладостей наибольшую долю занимает печенье в упаковке (22,7% в натуральном выражении), вафли (14,3%), зефир и пастила (12%%) и не шоколадные конфеты (11,7%). Доля частных марок в категории развесного печенья составляет 3,7% в натуральном выражении, в категории шоколадных батончиков — 3%.

Магазин сладостей

Наибольшую долю в продажах сладостей в России второй год подряд занимают супермаркеты (в 2016 году — 36% в натуральном и 36% в денежном выражении). При этом в 2016 году канал супермаркетов стал единственным, сумевшим продемонстрировать рост продаж в натуральном выражении (+6,2%), в денежном выражении продажи выросли на 16,3%. Во втором по доле в продажах сладостей канале — дискаунтерах и минимаркетах (31% в натуральном и 30% в денежном выражении) — продажи снизились на 5% в натуральном выражении.