Уникальная экономия

Несмотря на то, что инфляция и изменение потребительских привычек являются частью глобального тренда, на российском рынке FMCG существует и локальная особенность: склонность к экономии не является для отечественного покупателя новым трендом, а выступает уже знакомой стратегией FMCG-шопинга после предыдущих кризисов. Так, большинство россиян продолжают экономить на покупке новой одежды (71%), а также развлечениях и питании вне дома (66% и 65% соответственно)*. Еще около половины потребителей (49%) экономят на покупке еды навынос и переходят на более дешевые марки — иными словами, покупатели становятся более рациональными с точки зрения своих трат.

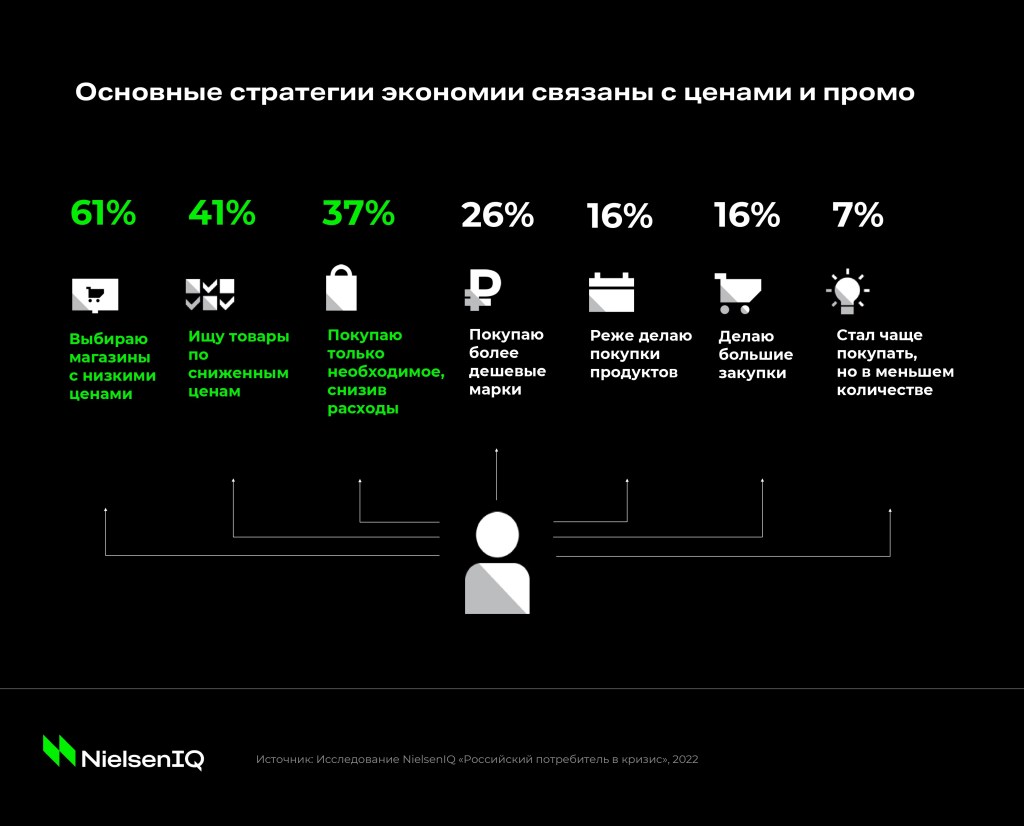

На этом фоне ключевым фактором для потребителей, который влияет на покупку FMCG-категорий, стала ценовая доступность: россияне назвали ее наиболее важной из списка 30 критериев, в то время как премиальность продукта, напротив, оказалась на последнем месте*. Более того, все основные стратегии экономии для российского покупателя связаны именно с ценой: в целях оптимизации своего бюджета россияне переключаются на магазины с более доступными ценами (61%), ищут скидки и промо (41%), а также покупают только самое необходимое, снизив расходы (37%).

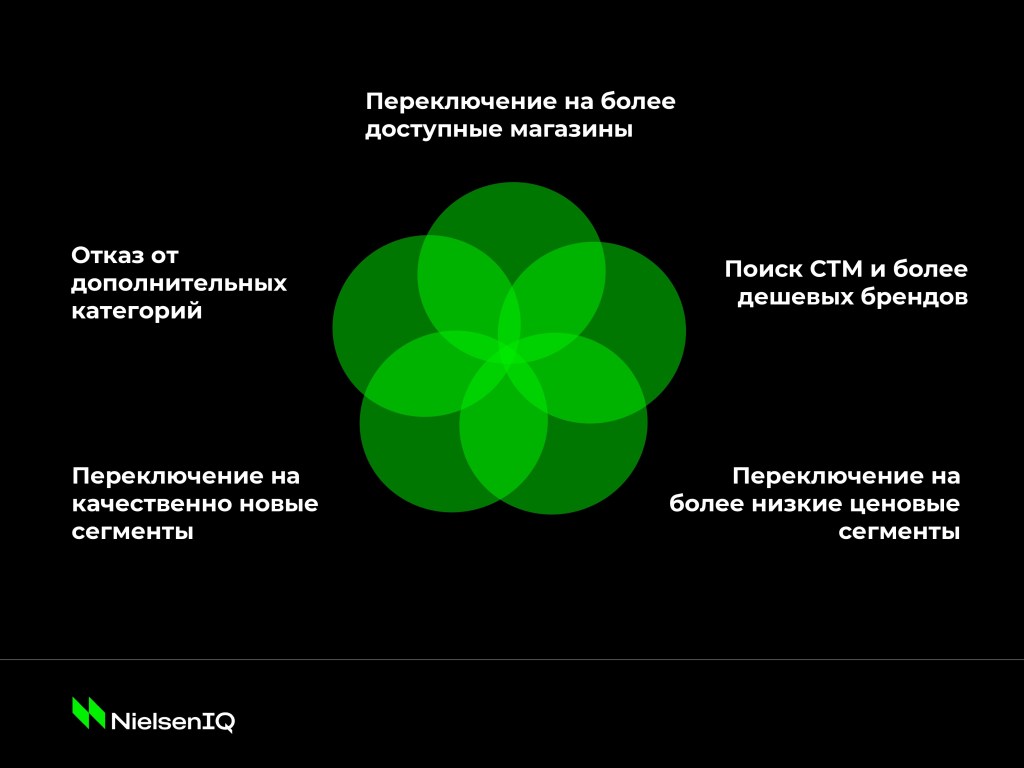

Несмотря на то, что эти стратегии экономии уже знакомы российскому потребителю, новые тенденции обнаруживаются и на пересечении старых трендов: например, усиливается роль более доступных ценовых сегментов или происходит переключение покупателя между каналами продаж.

Переключение на более доступные магазины и поиск более дешевых брендов

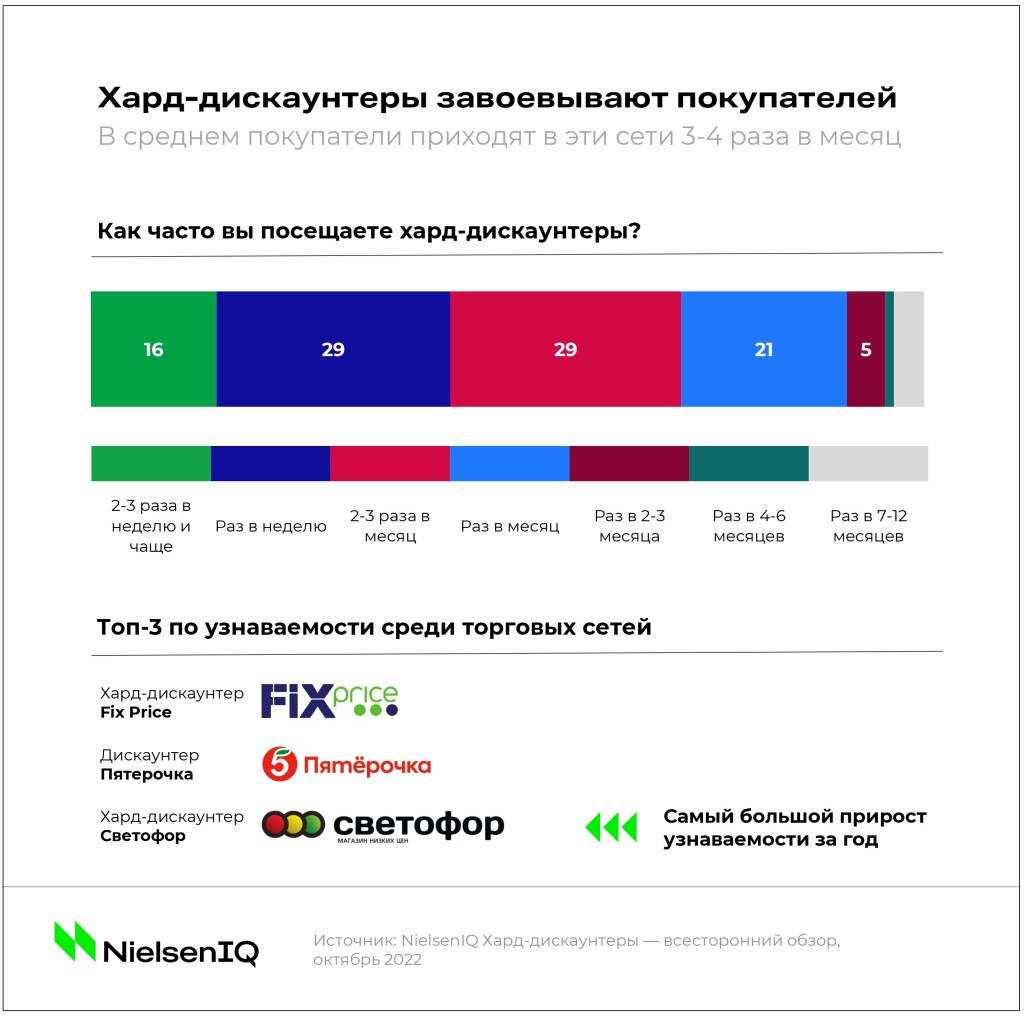

Поиск более выгодных предложений и доступных брендов в различных магазинах — один из основных способов экономии, который российские покупатели используют для оптимизации своего бюджета. Особенно ярко эта тенденция проявляется среди посетителей хард-дискаунтеров, которые стали еще легче переключаться между магазинами: так, если с 2017 года число посещаемых россиянами торговых точек ежегодно увеличивалось, но оставалось на уровне примерно четырех сетей в месяц, то по результатам 2022 года их репертуар вырос почти до 6 магазинов** — а значит, такие потребители чаще посещают различные торговые точки и сравнивают в них цены на те или иные товары перед покупкой.

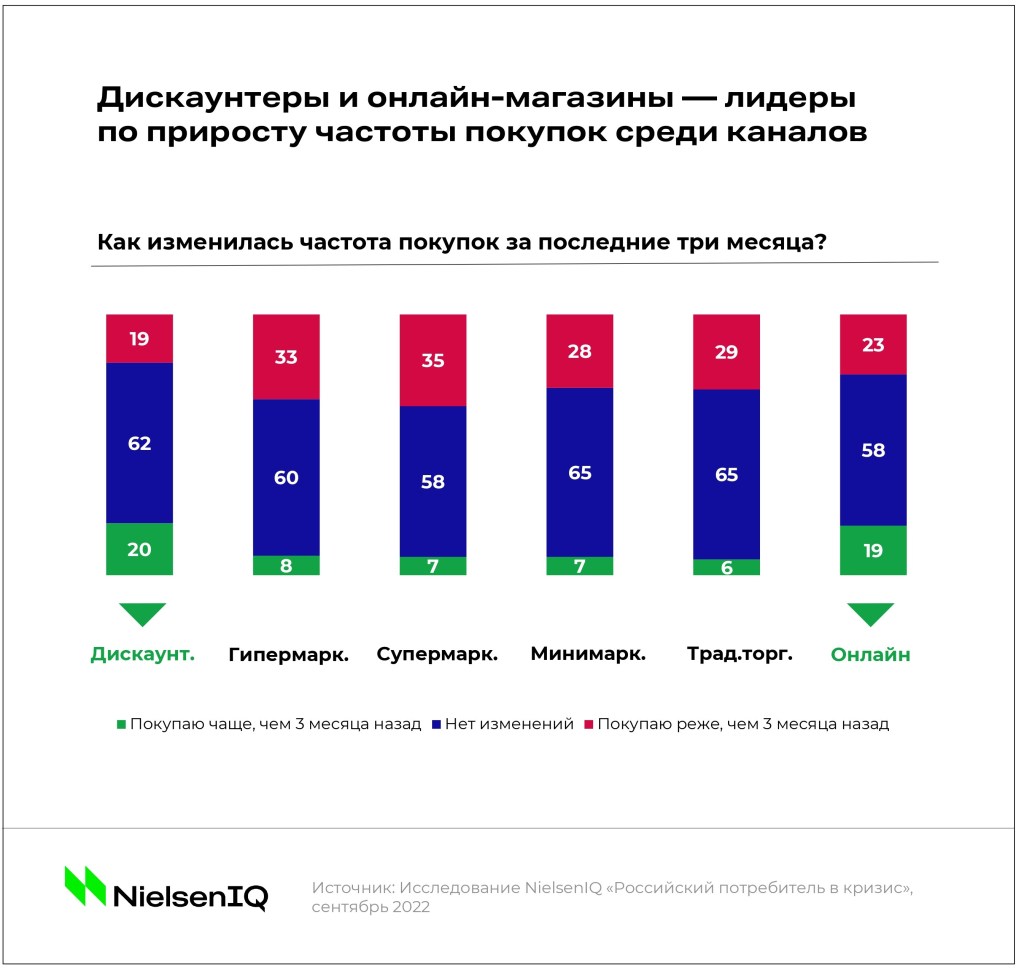

Одновременно с этим растет не только количество посещаемых магазинов, но и частота покупок в отдельных каналах: за последние 3 месяца*** каждый пятый россиянин (20%) стал чаще ходить в дискаунтеры, и почти столько же респондентов увеличили частоту покупок в онлайн-магазинах FMCG. Подобная смена потребительских привычек обусловлена поиском доступных цен: если в канале дискаунтеров цены традиционно ниже, то в онлайн-магазинах покупатели продолжают сравнивать цены на большинство продуктов и находить более выгодные предложения: сразу 48% российских потребителей говорят о том, что могут заказать в интернете FMCG-товары дешевле, чем в офлайн-точках.

При этом, с точки зрения стоимости товаров, каналом с наиболее низкими ценами остаются хард-дискаунтеры — на фоне текущего кризиса этот формат получил дополнительный импульс для развития, а почти половина посетителей таких точек (45%) сказали, что посещают хард-дискаунтеры раз в неделю и чаще. Во многом корзина этих покупателей включает в себя базовые категории: бакалею, кондитерские изделия и молочные продукты, в то время как единственным непродовольственным сегментом в топ-5 популярных категорий стала бумажная продукция.

Переключение на эконом-товары и качественно новые сегменты

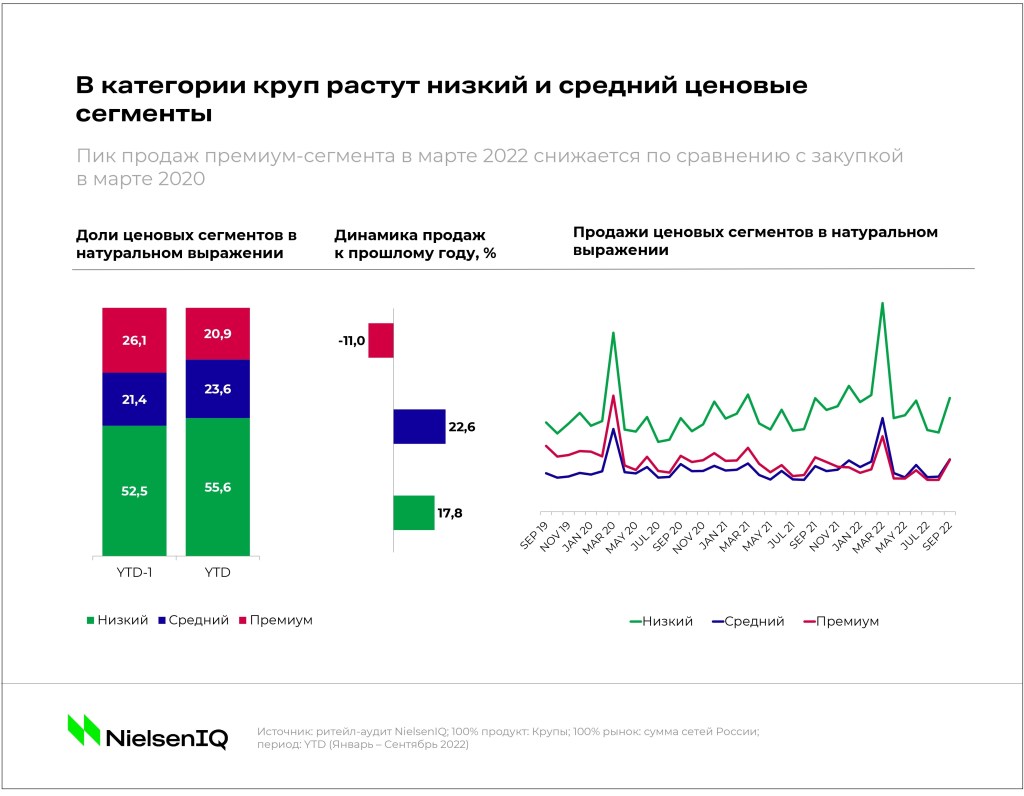

Приобретение базовых категорий в канале хард-дискаунтеров также связано с другим трендом — усилением фокуса потребителей на низком и среднем ценовых сегментах. Одним из ярких примеров становится категория круп: так, по сравнению с пиком в период начала пандемии (март 2020), в сопоставимый период в марте 2022 года существенно выросли продажи круп эконом-сегмента, в то время как продажи премиальных брендов значительно снизились. Иными словами, в сопоставимых условиях и при одинаковых объемах закупок потребители за два года стали вести себя иначе — в первую очередь, в целях экономии.

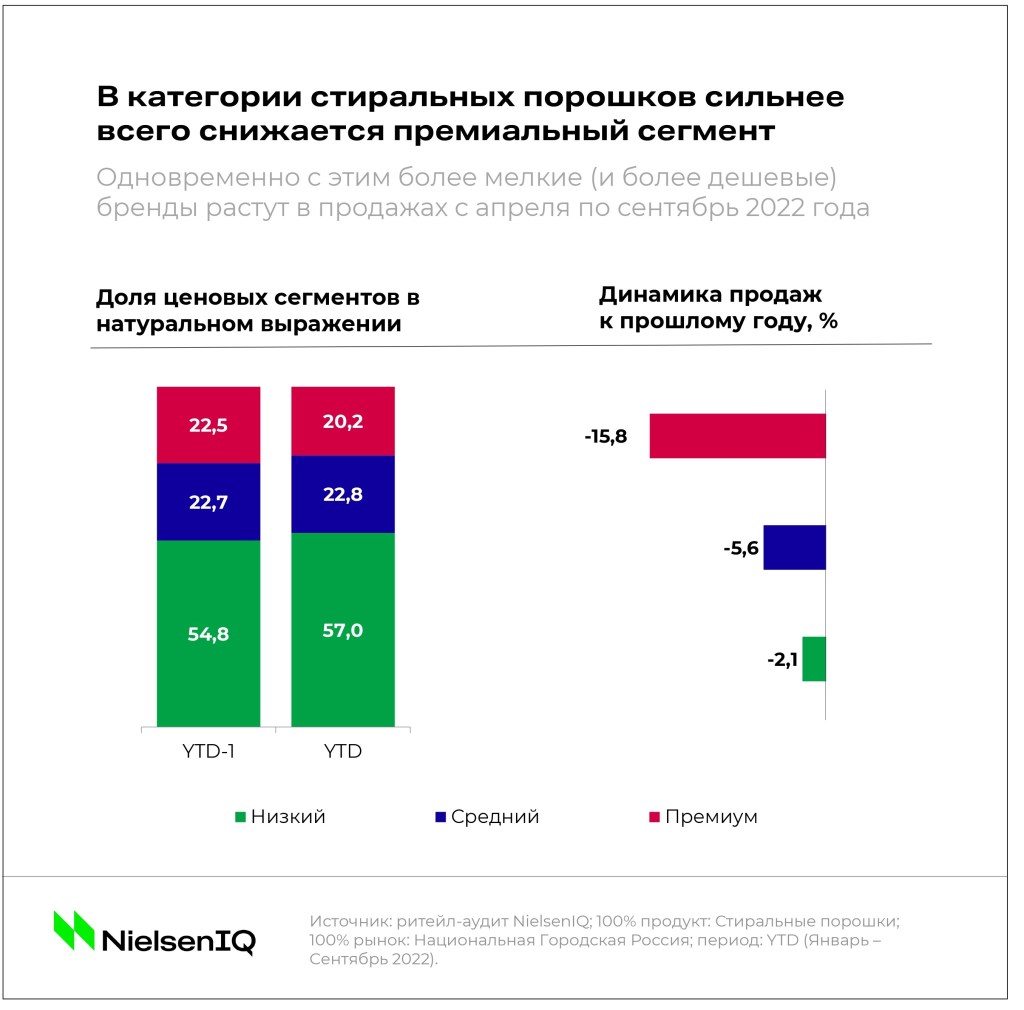

Переключение на более дешевые сегменты заметно и в других FMCG-индустриях: например, в категории стиральных порошков. В то время как динамика всей группы закрепилась в отрицательной зоне, увеличение продаж показали небольшие и более дешевые бренды, а 5 из 7 наиболее растущих марок стиральных порошков с апреля по сентябрь 2022 года — это бренды низкого ценового сегмента.

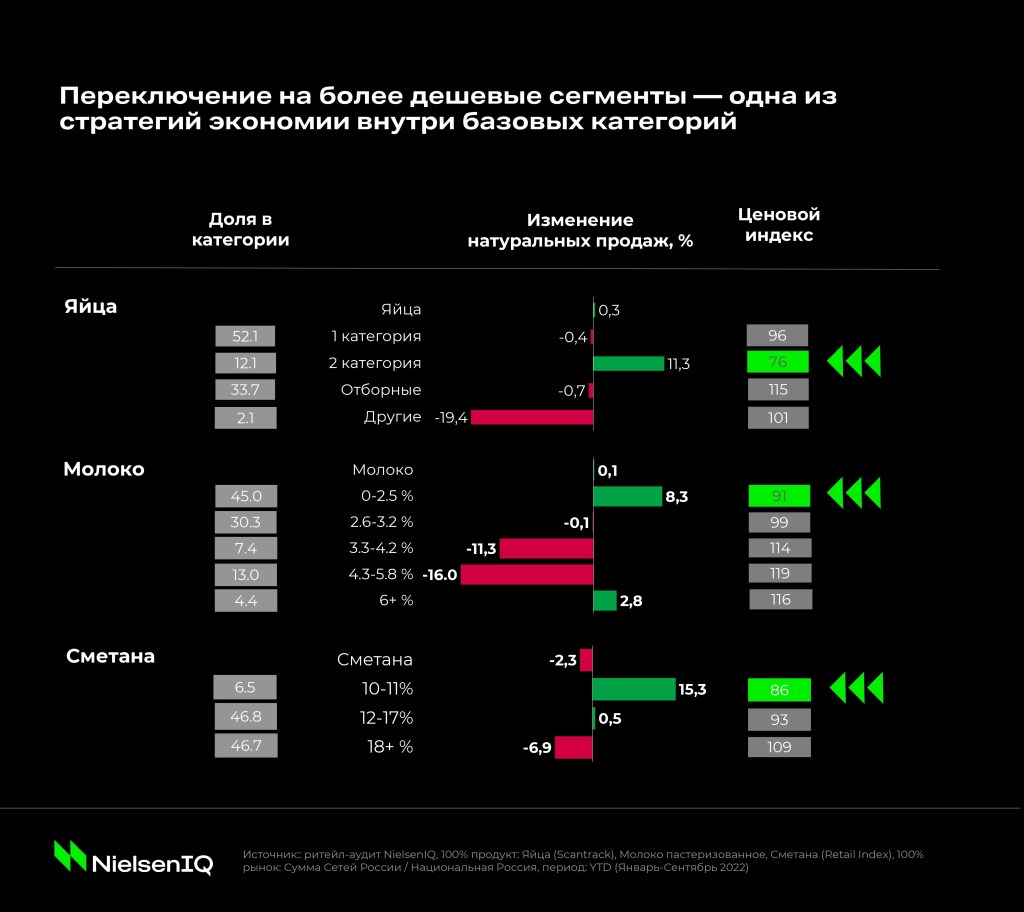

Одновременно с этим в товарах базовой корзины происходит переключение на новые (и более доступные) сегменты внутри самих категорий: например, в категориях яиц, сметаны и молока. Так, в структуре продаж яиц единственным растущим сегментом стали яйца второй категории (+11,3%) — то есть товары с наиболее низким ценовым индексом и, как следствие, с самой низкой ценой. Похожий тренд наблюдается в молоке и сметане, где самыми растущими сегментами стала более дешевая продукция с небольшой степенью жирности.

Низкий ценовой индекс становится важным фактором и при выборе товаров из непродовольственной индустрии: например, в категориях средств для мытья посуды и шампуней, где наиболее привлекательными сегментами для покупателя становятся большие упаковки. Это происходит за счет того, что такие сегменты имеют наиболее низкий ценовой индекс и позволяют потребителю экономить в пересчете за литр или килограмм продукции — а значит, именно цена обуславливает рост конкретных сегментов внутри категории. И на фоне того, что потребители не готовы отказаться от покупки базовых категорий в корзине, в условиях текущего кризиса уровень продаж базовых товаров сохраняется — однако внутри этих категорий происходит смена покупательских привычек в целях экономии.

Качественно новые сегменты на фоне отказа от дополнительных категорий

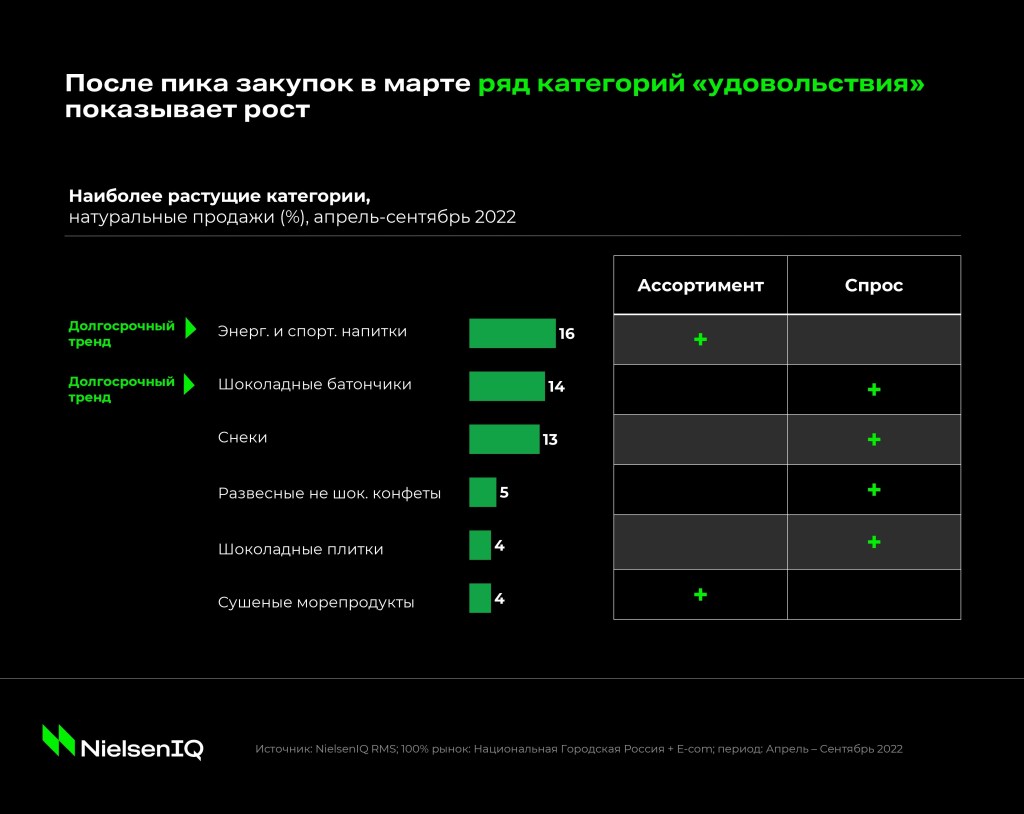

Тем не менее, базовые товары — не единственные категории в корзине российского покупателя, от которых он не готов отказаться даже в условиях экономии. К примеру, растущими сегментами в 2022 году стали и товары из категории «удовольствия»: шоколадные батончики, энергетические напитки, снеки, шоколадные плитки. Основной вклад в позитивную динамику такой продукции вносит потребительский спрос, однако в некоторых сегментах (например, энергетиках) продажи растут и за счет расширения ассортимента — важным вкладчиком в такой рост являются новинки, запущенные за последний год.

Новые запуски традиционно остаются привлекательными для российских потребителей: почти 70% покупателей интересуются новинками, а 29% из них считают себя трендсеттерами и целенаправленно пробуют новые товары****. При этом почти треть россиян (28%) проявляют интерес к новинкам в продуктовых категориях. Одновременно с этим покупка новинок также может соотноситься с трендом на экономию и переключение на локальные бренды: так, в энергетических напитках и шоколадных батончиках наиболее растущими новинками стали отечественные марки в том числе из среднего и низкого ценового сегментов.

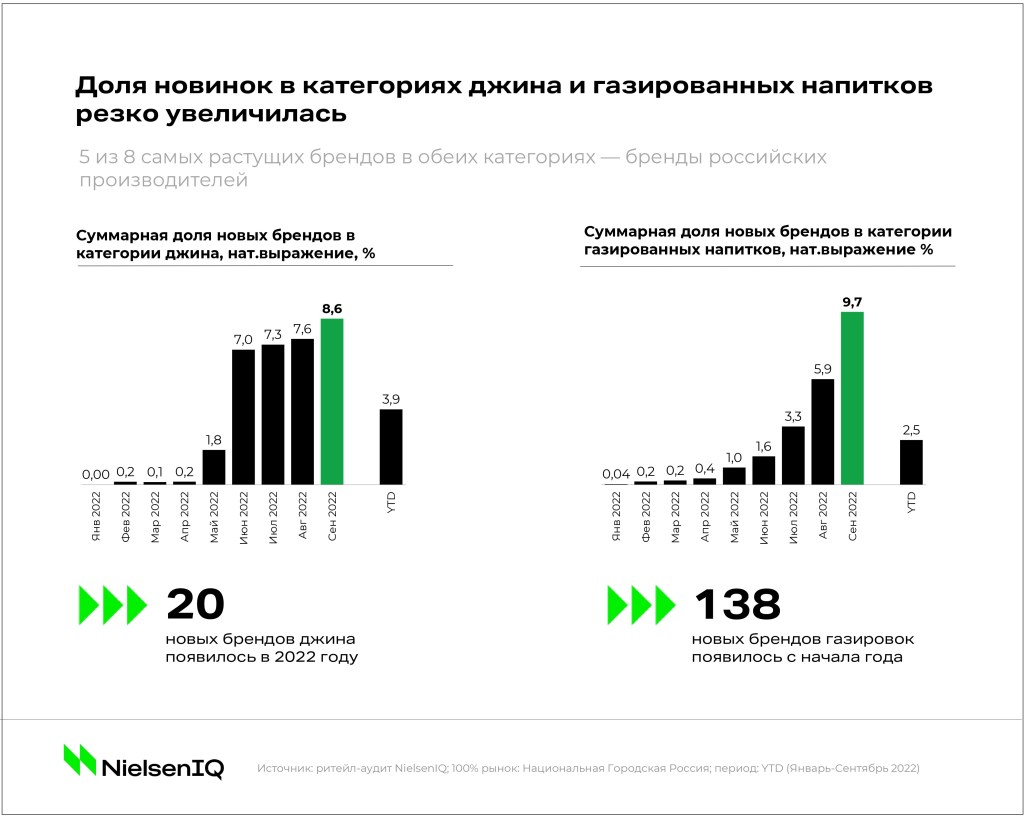

Более того, переключение на локальную продукцию, характерное для всего российского FMCG-рынка в 2022 году, является значимым трендом и для покупателей: почти половина россиян (47%) говорят о том, что они хотели бы приобретать товары местных производителей в продуктовых категориях*. Одним из ярких примеров фокуса на локализацию стал джин — быстрорастущий сегмент в алкогольной индустрии, который наращивает динамику продаж как за счет спроса, так и за счет расширения ассортимента: так, в 2022 году сразу 5 из 8 наиболее растущих брендов в категории стали брендами российских производителей. При этом алкоголь также относится к категориям «удовольствия» — а значит, позитивная динамика этих сегментов связана не только с трендом на локализацию, но и с переносом потребления таких категорий в домашние условия на фоне сокращения расходов на развлечения и питание вне дома.

Кроме того, похожая ситуация наблюдается и в категории газированных напитков, где 5 из 8 растущих брендов 2022 года также представлены отечественными марками. При этом два из этих пяти российских брендов — это новинки, запущенные с начала года. В этой группе товаров новинкам удалось существенно нарастить свою долю в общей структуре продаж: на фоне ухода зарубежных брендов и трансформации ассортимента было выпущено 138 новых брендов с начала года, а в сентябре 2022 года их суммарная доля составила уже 10% от объемов продаж всей категории.

Бизнес-возможности — пересечение трендов

На фоне всех перечисленных потребительских трендов — поиска более дешевых торговых марок, расширения репертуара магазинов, переключения на доступные ценовые сегменты, трансформации спроса внутри базовых категорий — основной точкой, объединяющей все эти тренды, становится критическая важность параметра цены. В настоящее время уже 89% потребителей считают цену главным критерием для выбора продукта, а нарастающая инфляция и снижающиеся располагаемые доходы усиливают тренд на экономию среди потребителей. Как следствие, покупатели становятся более рациональны — а значит, они более внимательны к своим тратам и стараются оптимизировать свой бюджет.

*Индекс потребительского оптимизма, III квартал 2022 года

** Источник для 2017–2021 года — NielsenIQ Shopper Trends (на основе выборки всех покупателей), источник для 2022 года — всесторонний обзор NielsenIQ “Хард-дискаунтеры”, октябрь 2022 (на основе ответов посетителей хард-дискаунтеров).

***3 месяца до сентября 2022 года

**** Исследование NielsenIQ Brand Balancing Act Survey, Май 2022