Как меняется покупательская корзина?

На фоне ускорения динамики продовольственного рынка FMCG в России, в ряде сегментов наблюдаются тренды, которые выделяют их среди прочих. Например, по итогам 2021 года на противоположный изменился тренд продаж кормов для собак, которые продемонстрировали рост после снижения в 2020, кулинарии и специй, ряда молочных товаров, соусов, масел.

В части других категорий произошло ускорение темпов продаж (все категории безалкогольных напитков, сливки, орехи, соевые продукты, получившие новый виток развития). И если часть трендов обусловлены эффектом низкой базы 2020 года, то другие имеют все шансы стать причиной долгосрочных изменений и указать на наиболее перспективные сегменты для дополнительных инвестиций или запуска новинок.

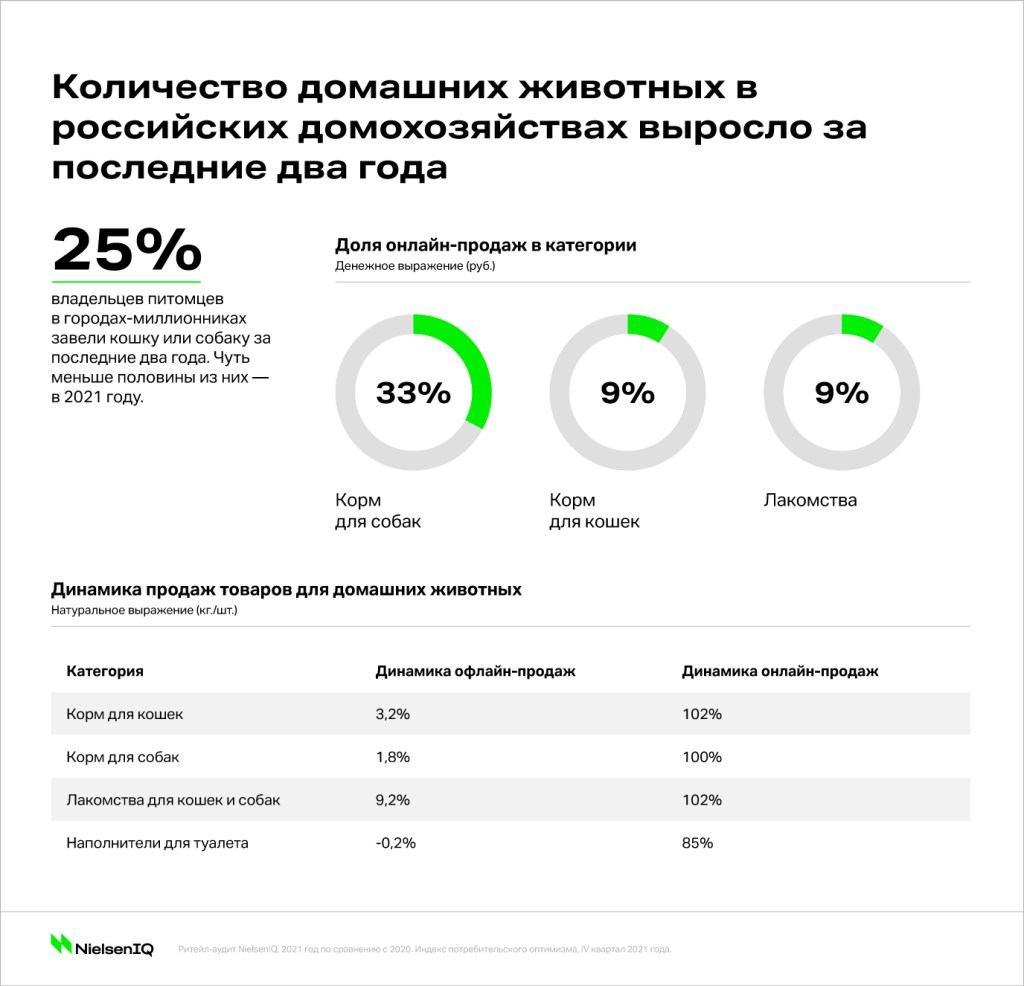

Забота о домашних животных

Темпы продаж массового сегмента товаров для домашних животных в офлайн-магазинах по итогам 2021 года ускорились вдвое по сравнению с аналогичным периодом годом ранее (2020 к 2019): в натуральном выражении они достигли 2,2% по сравнению с 1,1% ранее. Единственным сегментом, где продажи стагнируют на прежнем уровне, стали наполнители для кошачьего туалета, которые, впрочем, активно развиваются в канале онлайн-торговли, который отвечает уже за четверть продаж данной категории.

Особенно в списке товаров для питомцев по итогам 2021 года выделяются корма для собак, где тренд продаж сменился на противоположный. Если в 2020 году их продажи в объемном выражении снижались на 2,5%, то в 2021 — выросли на 1,8%.

Можно ожидать, что позитивная динамика продаж товаров для домашних животных сохранится, и дополнительный импульс этому придаст тот факт, что в период пандемии многие домохозяйства обзавелись новыми питомцами. Четверть опрошенных NielsenIQ владельцев домашних животных в российских городах-миллионниках*** обзавелись котом или кошкой в период 2020–2021 года. Столько же респондентов завели собак.

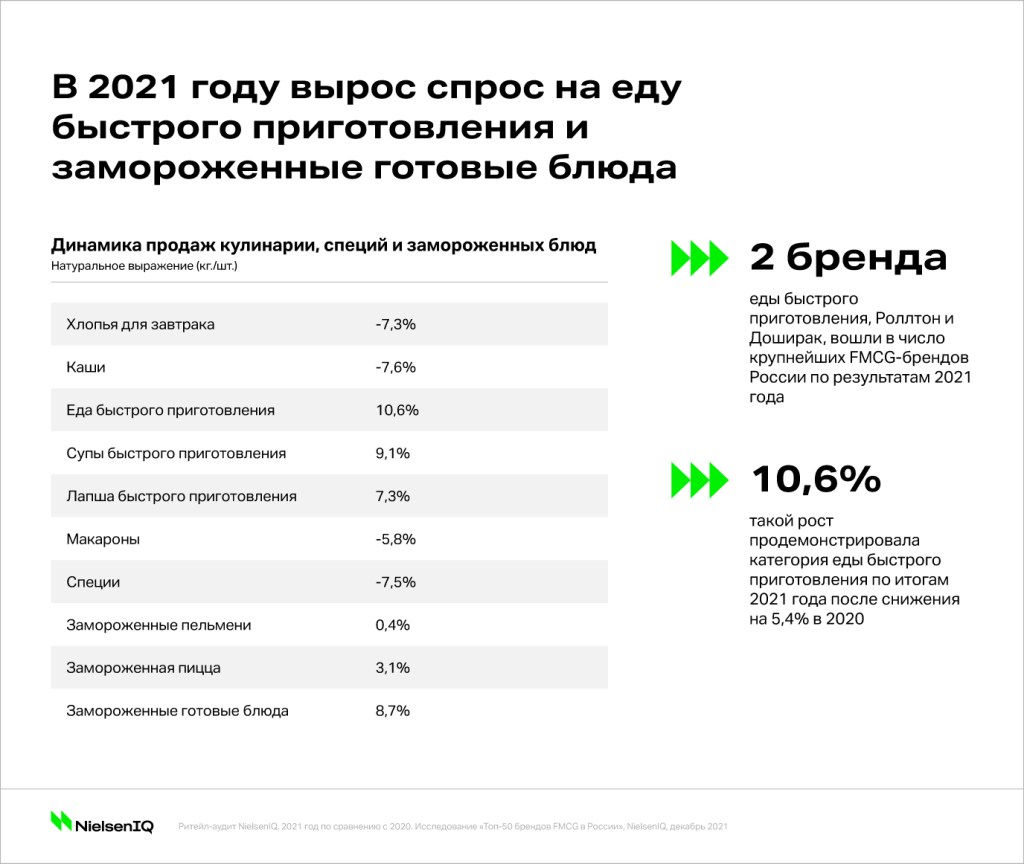

Удобство и экономия

В категории кулинарии и специй, которая демонстрировала положительную динамику по итогам 2020 года из-за роста популярности домашнего потребления, в 2021 тренд изменился на противоположный. В большей мере такая смена траектории объясняется эффектом высокой базы, ведь во многих категориях объемы продаж хоть и снизились, но все еще остаются выше уровня 2019 года.

Однако одновременно с этим на первый план вышли «категории-антагонисты» домашней кулинарии: продажи блюд быстрого приготовления, супов и лапши ускорились и выросли в натуральном выражении на 10,6%, 9,1% и 7,3% соответственно, тогда как по итогам 2020 года значения оставались в отрицательной зоне или стагнировали. Более того, сразу два бренда в этих сегментах, Роллтон и Доширак, в 2021 году впервые вошли в список 50 крупнейших FMCG-брендов в России****.

Тренд на экономию времени, бюджета и удобство прослеживается и в другой категории, которая стала одним из драйверов восстановления продовольственного рынка — замороженной продукции, рост спроса на которую происходит на фоне сокращения объемов покупок макаронных изделий, круп, соусов — главных атрибутов самостоятельного приготовления блюд дома. А опережающие темпы роста продаж готовой еды, на которую направлен фокус многих крупных FMCG-ритейлеров, может служить дополнительным сигналом, говорящем о происходящей смене приоритетов покупателя в пользу удобства и экономии времени.

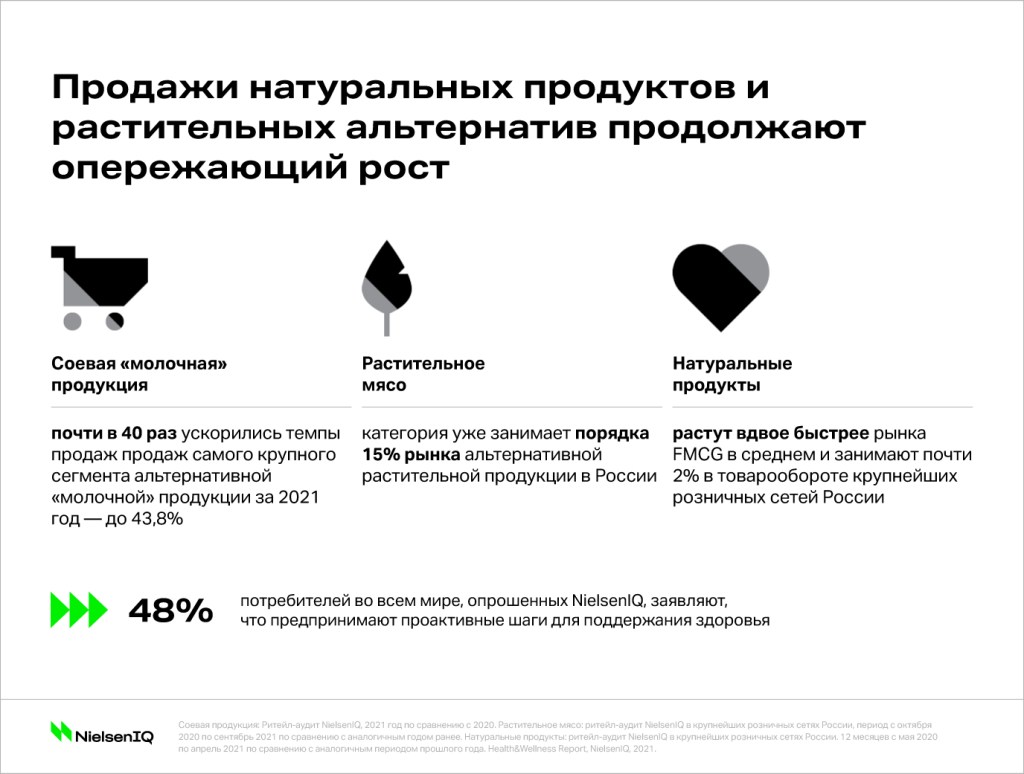

Забота о здоровье и окружающей среде

Продажи органической продукции и альтернативных товаров на растительной основе, например, мяса, в 2021 году росли двузначными темпами. Однако если в таких нишевых сегментах динамика зачастую обусловлена эффектом низкой базы, то в случае с альтернативной соевой «молочной» продукцией, которая является наиболее популярной в растительном сегменте и занимает ощутимую долю продаж на рынке, можно говорить о новом витке развития категории. Еще в 2020 году продажи соевых «молочных» категорий зафиксировались на уровне 1% в натуральном выражении. А в 2021 году они вновь достигли новых высот — динамика превысила 40%.

Существует множество причин, которые позволяют ожидать высокого роста продаж продуктов для поддержания сбалансированной диеты и здорового образа жизни в ближайшие годы, главная из которых обусловлена тем, что почти половина (48%) потребителей во всем мире*****, опрошенных NielsenIQ, заявляют, что предпринимают проактивные шаги для поддержания здоровья, а их потребности и ожидания от таких продуктов эволюционируют по мере развития рынка, открывая все больше возможностей для производителей и ритейлеров во множестве ниш.

*не включает табак и алкоголь

** глобальное исследование NielsenIQ 2022 Consumer Outlook, декабрь 2021

*** индекс потребительского оптимизма NielsenIQ, IV квартал 2021

**** Исследование NielsenIQ, Топ-50 FMCG-брендов в России, ноябрь 2021

***** глобальное исследование Health and Wellness, NielsenIQ, сентябрь 2021