Цены и доля рынка

C ростом популярности онлайн-торговли процесс управления ценами приобрел еще большую значимость, а требования к точности и скорости обработки данных повысились. Благодаря возможности более гибко и оперативно управлять ценами в канале онлайн-торговли, сравнительный анализ цен с конкурентами позволяет производителю своевременно предпринимать меры и лучше управлять ключевыми бизнес-процессами. Например, если конкуренты повысили цены, а отдельный производитель своевременно не ответил аналогичным образом, он увеличит долю рынка, но потеряет в прибыльности. Если же конкуренты снизили цены, а производитель — нет, он рискует потерять долю рынка, которую потом может быть сложно вернуть, даже приведя цены на уровень конкурентов.

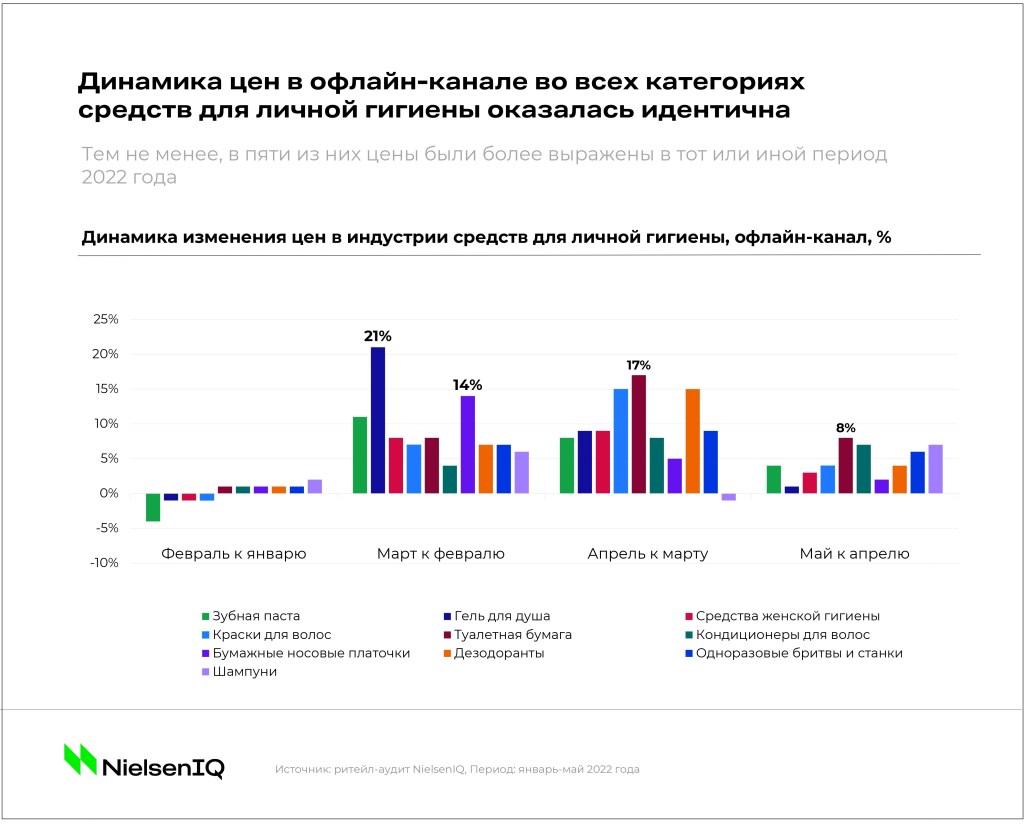

При этом ценообразование в онлайн и офлайн-каналах значительно отличается. Ярким примером является индустрия средств для личной гигиены (зубная паста, дезодоранты и пр.): если в период покупательского ажиотажа в марте 2022 года рост цен за единицу товара в этой индустрии составлял в среднем 10% на офлайн-рынке, то в канале онлайн-торговли, который отвечает почти за пятую часть продаж (17%) в этой группе, в некоторых категориях (женская гигиена, краски для волос, гели для душа) он доходил более чем до 60%.

За счет отказа от промо в период кризиса производитель потерял сразу 0.1 процентных пункта доли рынка, что в абсолютном выражении равно сотням тысяч рублей

Если проанализировать 10 наиболее крупных категорий товаров для личной гигиены, суммарные продажи которых в онлайн-магазинах равны почти 20 миллиардам рублей в год*, можно увидеть, что динамика цен во всех десяти категориях оказалась идентична. Тем не менее, в пяти из них изменения цен были наиболее ярко выраженными в том или ином периоде.

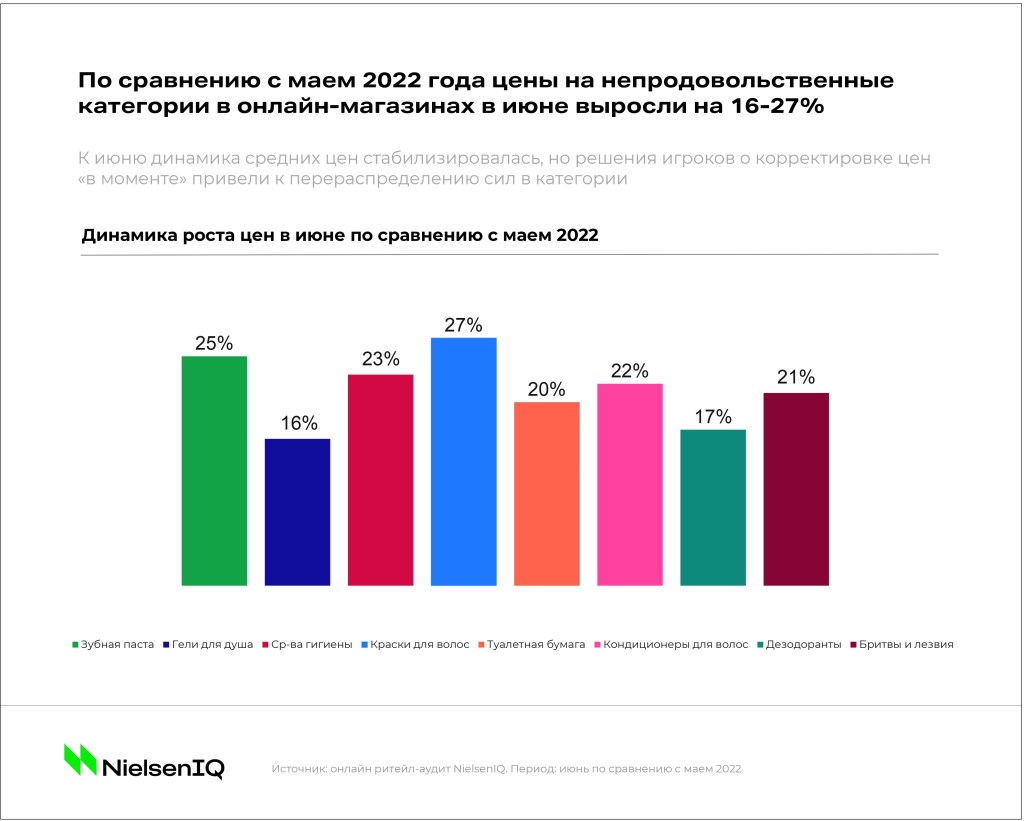

Несмотря на то, что к июню динамика средних цен стабилизировалась и уже в редких случаях превышала 30%, решения игроков о корректировке цен “в моменте” привели к перераспределению “сил” в категории, когда конкретный игрок принимал решения без оглядки на текущую ситуацию на рынке и терял позиции.

Так, один из производителей зубной пасты, занимающий 14 место по объемам онлайн-продаж на рынке FMCG в денежном выражении, в июне 2022 года повысил цены на продукцию на 5% за счет отказа от промо по сравнению с маем 2022 и потерял сразу 0.1 процентных пункта доли рынка, что в абсолютном выражении означает снижение продаж, измеримое сотнями тысяч рублей.

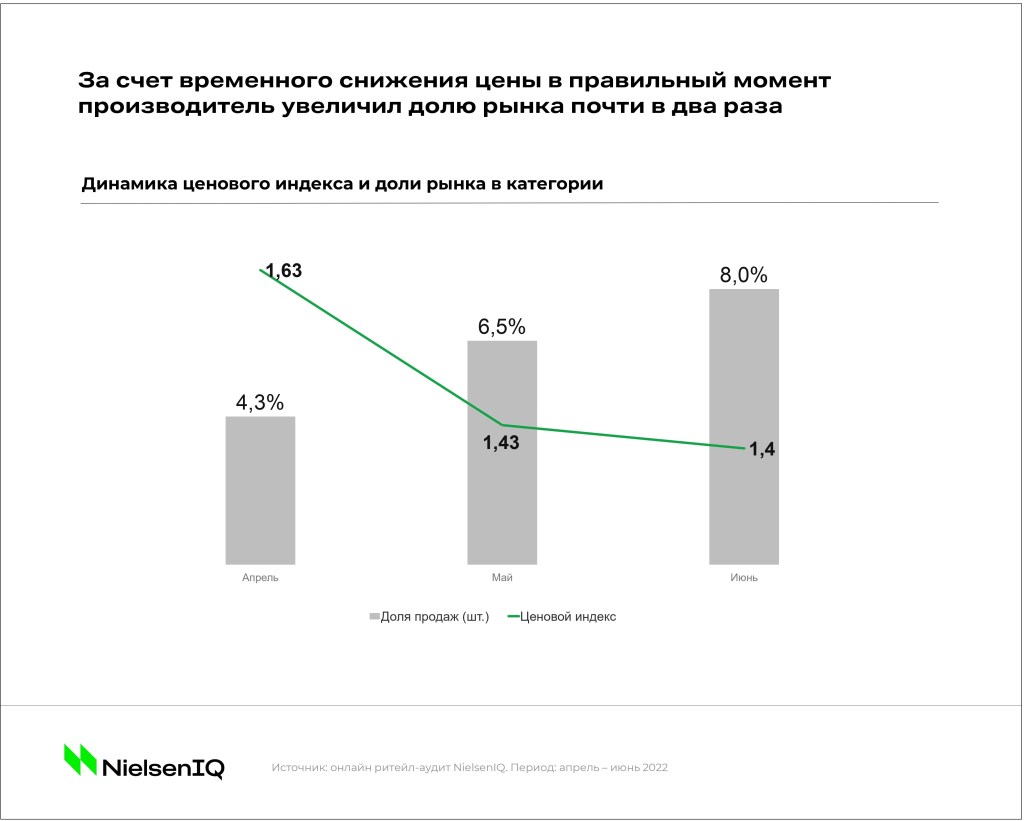

Однако одновременно с этим произошло и множество противоположных кейсов, в рамках которых производители смогли серьезно усилить позиции за счет оперативной реакции и корректировки цен. Например, в июне ценовой индекс (соотношение цены за единицу товара к средней цене по категории) некоторых ключевых товарных позиций (SKU) туалетной бумаги, шампуней, зубной пасты и кондиционеров для волос** оказался ниже значений, зафиксированных во время разгара ажиотажа, что дало возможность данным продуктам увеличить долю продаж.

Например, производитель SKU 3 за счет снижения цены относительно категории туалетной бумаги увеличил долю рынка почти в два раза.

Таким образом, для поддержания оптимального соотношения доли рынка и рентабельности необходимо постоянно осуществлять мониторинг конкурентных цен и принимать ценовые решения на основе качественного ценового анализа, основанного на фактах и данных онлайн-продаж, а не на мнениях.

При этом особенно важно следить за ценами в категориях с высокой ценовой эластичностью, то есть в таких, в которых покупатели сильнее реагируют на изменение цен и сокращают покупки при их росте или, наоборот, увеличивают траты при снижении стоимости.

*Источник: онлайн ритейл-аудит NielsenIQ, 12 месяцев до июня 2022 года. 10 категорий в индустрии средств для личной гигиены: зубная паста, гель для душа, средства женской гигиены, краски для волос, туалетная бумага, кондиционеры для волос, бумажные носовые платочки, дезодоранты, одноразовые бритвы и станки, шампуни

**Анализ сделан на 4-х категориях, в большей степени представленных в онлайн-канале