Как развивается индустрия кондитерских изделий?

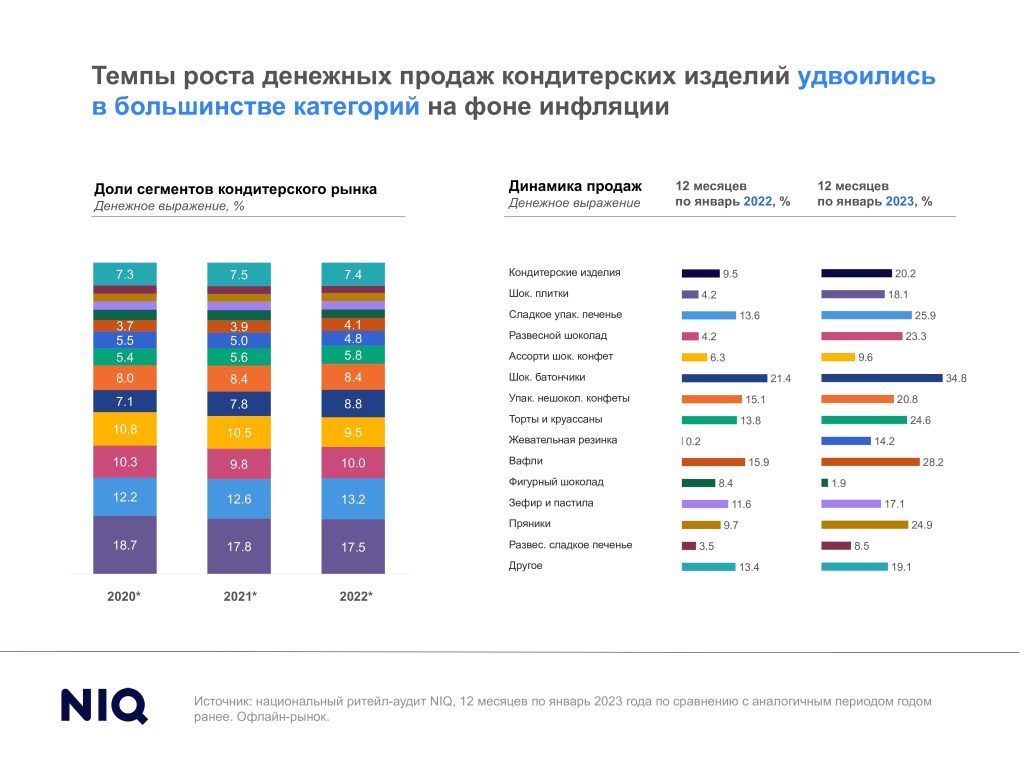

В 2022 году кондитерские изделия внесли второй по величине вклад в рост продовольственного рынка FMCG, генерируя пятую часть его оборота (19,9%). С точки зрения денежных продаж сладости стали самой быстрорастущей среди всех продуктовых групп: большинство кондитерских категорий показали двузначные темпы роста, а средние темпы продаж составили +20,2% к прошлому году.

При этом в натуральном выражении динамика продаж кондитерских изделий замедлилась: к началу 2023 года она составила -1,9% против -0,5% в аналогичный период прошлого года. Однако даже на фоне такого замедления спрос на сладости оказался вдвое более активным, чем на продовольственном рынке в целом (-5%), где все группы товаров к началу 2023 года оказались в минусе с точки зрения объемов продаж.

И несмотря на то, что динамика кондитерских изделий снижается, внутри этой индустрии заметны перспективные тренды, обусловленные развитием отдельных категорий. Например, в 2022 году среди наиболее крупных категорий сладостей долю денежных продаж нарастили сладкое упакованное печенье и шоколадные батончики, а среди небольших — вафли. Более того, темпы денежных продаж в этих категориях и вовсе удвоились к прошлому году — во многом за счет инфляции и вклада крупнейших сегментов в динамику продаж.

Трансформация ассортимента

В 2022 году на российском рынке FMCG произошла существенная трансформация ассортимента: в группе непродовольственных товаров ассортимент сократился на -16,2%, в то время как продуктовый сегмент пострадал не так значительно (-6,9%). Смягчение произошло благодаря тому, что игрокам удалось более эффективно заместить выбывающие позиции, в том числе за счет запуска новинок и локальных брендов.

При этом в индустрии сладостей сужение ассортимента наблюдается в большинстве категорий: например, в категории штруделей оно составило -26%, развесном сладком печенье — до -15%, драже в шоколаде — до -14%. Отличается лишь масштаб изменений. Так, шоколадные плитки или, например, фигурный шоколад практически не пострадали (-2% и -5% соответственно). На этом фоне во всех категориях заметен общий тренд — в первую очередь происходит отказ от нишевых товаров и «дополнительных» категорий в пользу «базовых».

Однако даже на фоне такой трансформации ассортимента в индустрии присутствуют перспективные категории, где рост продаж заметен даже на фоне сужения числа SKU: например, в шоколадных плитках и упакованном сладком печенье.

Рост значимости СТМ

Одним из наиболее заметных трендов с точки зрения ассортимента кондитерских изделий стал рост значимости СТМ, поскольку частные марки, с одной стороны, могут помочь игрокам рынка заместить выбывшие товары на полке, а с другой — становятся для покупателей альтернативой более дорогой брендированной продукции, позволяя приобретать качественные товары по более выгодной цене. Как следствие, СТМ на FMCG-рынке развиваются двузначными темпами: например, для продовольственного сегмента рост денежных продаж частных марок составил +34,3% по итогам 2022 года.

При этом одной из самых быстрорастущих индустрий в продовольственной корзине СТМ становятся именно кондитерские изделия. По итогам 2022 года темпы денежных продаж сладостей под частными марками выросли на 40,9%, уступая только горячим напиткам (+60,4%) и специям (+41,9%). И с точки зрения структуры продовольственных СТМ сладости являются одной из крупнейших индустрий в обороте, занимая долю в 12,4% в денежном выражении и генерируя второй по значимости вклад в рост всей корзины.

В группе кондитерских изделий частные марки особенно динамично развиваются в отдельных сегментах сладостей: например, упакованном печенье, где товары под СТМ стали лидером по приросту доли продаж (+2 п.п, до 12,3%). При этом сладкое печенье остается одним из наиболее значимых сегментов для продуктовой корзины СТМ: из топ-10 категорий-драйверов оно занимает шестую строчку, а денежные продажи печенья под частными марками показывают прирост в 48,3% к прошлому году.

Разнонаправленность трендов

Одновременно с тем, что в группе кондитерских изделий увеличивается значимость СТМ, свои позиции укрепляют и крупнейшие производители. К примеру, в некоторых категориях суммарная доля топ-5 игроков составляет уже более половины оборота (в шоколадных батончиках (64,3%, +3,6 п.п.) и вафлях (52,4%, +3,7 п.п. к прошлому году).

Такая тенденция во многом обусловлена развитием топ-игроков в офлайн-канале, который остается основным для индустрии кондитерских изделий. По итогам 2022 года темпы продаж топ-5 производителей в офлайн-рознице выросли до 19% (против 9% годом ранее), а их вклад в рост рынка увеличился за год в два раза.

Однако важно отметить, что внутри кондитерской группы тренды остаются разнонаправленными: одновременно с экспансией крупнейших игроков в офлайн-рознице, в онлайн-канале их темпы продаж замедляются. Во многом это происходит за счет того, что онлайн-канал стал играть более значимую роль, а внутри него обострилась конкуренция. Как следствие, суммарный вклад топ-5 игроков в рост онлайн-рынка составил 28,1%, что вдвое меньше, чем в 2021 году, а их динамика интернет-продаж замедлилась вдвое — со 100% до 50%.

Одновременно с этим доля онлайн-продаж в индустрии сладостей продолжает уверенно расти. Даже несмотря на то, что она остается небольшой (на уровне 2%), онлайн-канал вносит положительный вклад в развитие индустрии, демонстрируя двузначные темпы прироста как в натуральном, так и в денежном выражении. А значит, интернет-торговля останется одним из перспективных направлений для работы игроков в кондитерской индустрии.

Восстановление уровня промо в индустрии

В условиях инфляции и изменившейся структуры FMCG-рынка одним из наиболее значимых факторов при поиске товаров является их ценовая доступность. А учитывая, что покупатели переключаются между магазинами, брендами и товарами в целях экономии, наличие привлекательных промо все чаще оказывает влияние на потребительские предпочтения при выборе товаров.

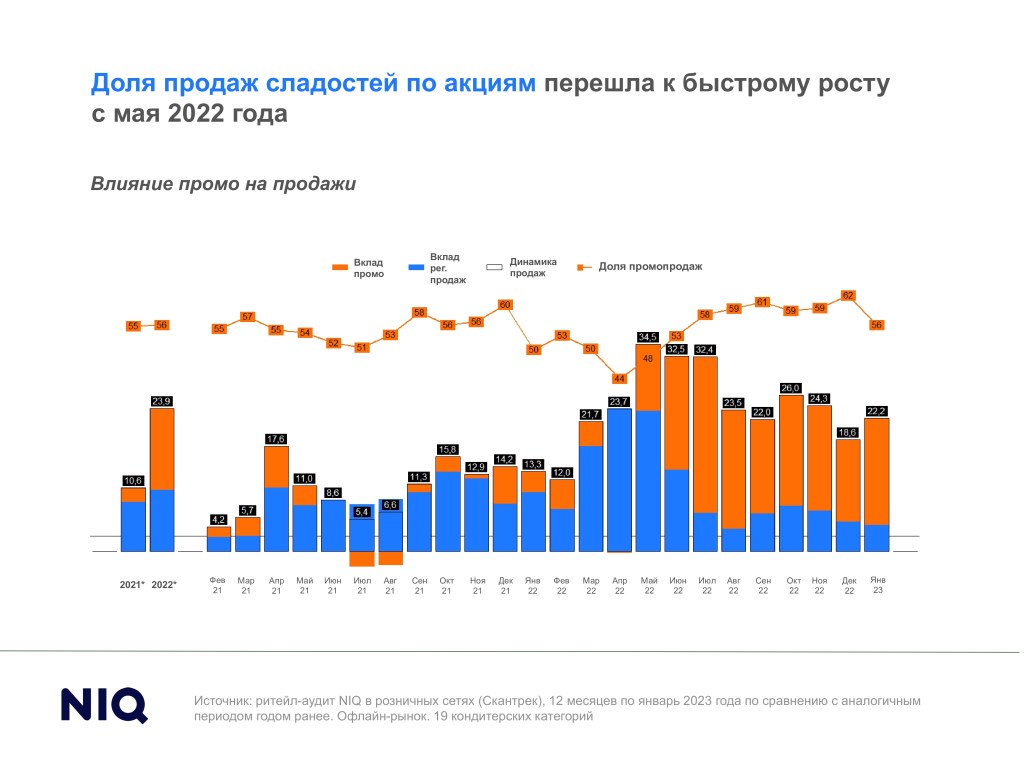

Развитие промопродаж в индустрии кондитерских изделий во многом соотносится с общими трендами продовольственного рынка: несмотря на то, что в 2022 году доля промо резко сократилась на пике весеннего ажиотажа, уже летом она восстановилась до докризисных значений. Так, если еще в апреле 2022 года доля продаж сладостей по акциям снизилась до 44% (-6 п.п. к прошлому месяцу), а вклад промо в динамику всей группы оказался отрицательным, то уже с мая доля промо начала резко расти, достигнув 58-59% в летние месяцы, а его вклад в динамику рынка стал ключевым.

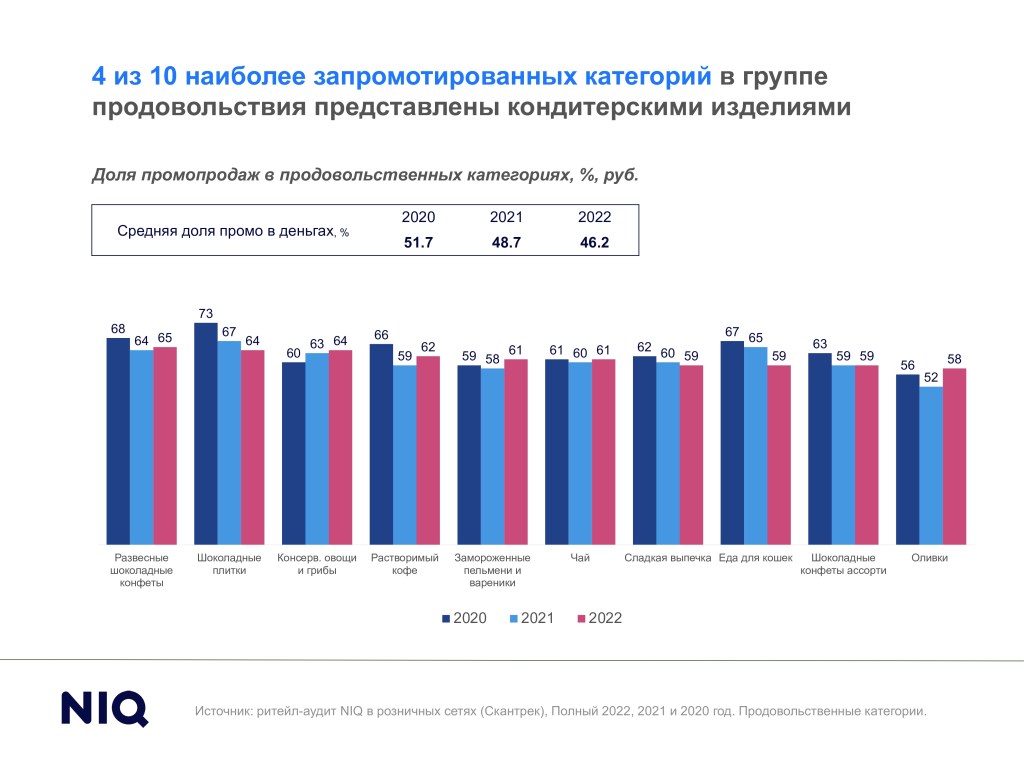

Более того, по итогам 2022 года сразу 4 из 10 наиболее запромотированных категории на продовольственном рынке представлены сладостями. Доля промо в этих сегментах значительно превышает среднерыночные значения даже несмотря на то, что она снижается на протяжении последних трех лет. Если средний уровень продаж по акциям в продуктовой группе составил 46%, то в развесных шоколадных конфетах и шоколадных плитках он зафиксировался на уровне 64-65% по итогам года, а в сегментах складкой выпечки и ассорти шоколадных конфет — 59% в денежном выражении.

Такое положение дел может создать для FMCG-игроков трудности в долгосрочной перспективе, так как в ситуации, когда большая часть товаров продается по промо, не только снижается его эффективность и возврат на инвестиции, но и в значительной степени меняется само покупательское поведение и критерии выбора, а лояльность к брендам размывается, запуская цикл все большего и большего промопродвижения в борьбе за покупателя.

На что обратить внимание?

С одной стороны, тренды кондитерской индустрии не уникальны, поскольку сокращение ассортимента, переключение на более доступные товары, рост популярности СТМ и другие тенденции характерны для всего рынка FMCG. С другой стороны — даже внутри тех кондитерских категорий, которые близки с точки зрения ситуаций потребления, тренды могут отличаться и даже быть разнонаправленными как в разрезе сегментов, так и каналов продаж. А значит, игрокам рынка важно с хирургической точностью подходить к анализу индустрии на наиболее гранулярном уровне и учитывать изменения в покупательском поведении, а также работе с ассортиментом, дистрибуцией, запуском новинок, ценой и промо.