По итогам первого полугодия 2023 года FMCG-индустрия стабилизировалась, а постепенное оживление покупательских настроений стало еще более заметным. Динамика продаж на омниканальном FMCG-рынке ярко демонстрирует этот тренд: в июне рост всей индустрии составил 8,5%, что было полностью обусловлено вкладом реального спроса (10,1%) на фоне дефляции (-1,6%).

«Российский потребительский рынок пережил несколько турбулентных периодов за последние 10 лет, и в каждый из этих периодов производителям и ритейлерам важно поймать момент, когда рынок достигает «нижней» точки, отталкивается от нее и переходит к восстановлению. Сейчас мы находимся именно в такой точке, за которой индустрию ждет постепенное медленное восстановление спроса (в случае отсутствия новых негативных факторов). Об этом свидетельствуют, как минимум, две цифры.

Первая: индекс покупательского оптимизма второй квартал подряд находится в зоне выше 100 пунктов и указывает на то, что уверенность в личных перспективах и готовность совершать покупки среди преобладающей части россиян укрепляются после снижения на заре любого экономического кризиса.

Вторая цифра поддерживает первую: происходит восстановление натуральных продаж и замедление инфляции вплоть до дефляции на FMCG-рынке. Конечно, на эти цифры все еще влияет эффект низкой базы прошлого года, но вместе с тем устойчивый рост натуральных продаж — это тот долгожданный индикатор, который дает надежду на сдержанный, но рост в ближайшие несколько месяцев», — Константин Локтев, директор по работе с ритейлом NielsenIQ.

Каналы продаж

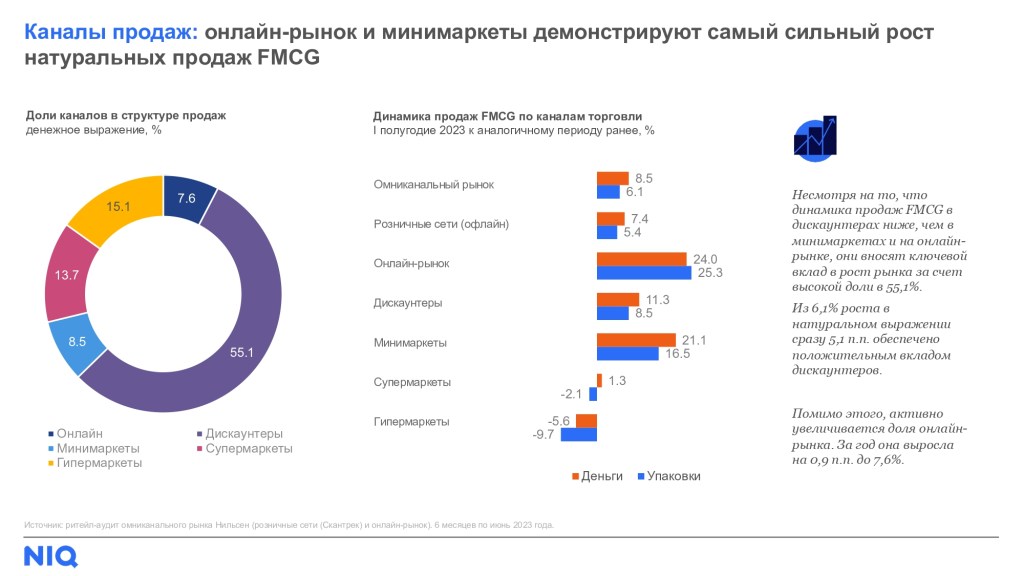

К середине 2023 года темпы продаж почти во всех каналах современной розницы ускорились. Особенно это заметно в минимаркетах — единственном офлайн-канале, который развивается двузначными темпами как в денежном, так и в натуральном выражении.

Однако основной вклад в рост рынка вносит другой формат магазинов — дискаунтеры. Несмотря на то, что темпы их продаж уступают минимаркетам и онлайн-торговле, именно они становятся ключевым каналом для индустрии: из 6,1% роста всего омниканального рынка сразу 5,1 п.п. обеспечено положительным вкладом таких магазинов. Это происходит за счет высокой доли дискаунтеров в структуре продаж всех FMCG — в денежном выражении она составляет более 55%.

География спроса

С точки зрения динамики покупательского спроса в разбивке по федеральным округам ярко выделяются регионы (за исключением Северо-Западного ФО). В них динамика натуральных продаж восстанавливается значительно быстрее. Например, в Уральском ФО темпы роста рынка в три раза быстрее, чем в Центральном.

Более того, за последние шесть месяцев выросла и доля регионов в структуре рынка: суммарно Юг, Поволжье, Урал, Сибирь и Дальний Восток прибавили в доле более 2% за счет сокращения Центрального и Северо-Западного ФО. Такое перераспределение на омниканальном рынке отчасти происходит за счет развития интернет-торговли в регионах. К примеру, в I полугодии 2023 года доля регионов на онлайн-рынке FMCG выросла почти на 5 п.п. именно за счет снижения показателей Центрального округа, на который теперь приходится порядка 47,6% денежного оборота.

Группы категорий FMCG

Восстановление спроса на омниканальном рынке активнее всего происходит в продуктовой группе: холодных напитках, кондитерских изделиях, снеках и ряде других. Среди продовольственных товаров эти категории стали одними из самых быстрорастущих в денежном выражении. А с точки зрения вклада в рост омниканального рынка особенно отличились энергетические напитки и сырое мясо — именно они стали ключевыми драйверами рынка в I полугодии 2023.

В непродовольственных категориях наблюдается похожий тренд: эта группа товаров постепенно восстанавливается за счет роста спроса при одновременной дефляции. Самый высокий вклад в развитие группы внесли такие категории, как средства личной гигиены, уход за телом и уход за волосами. И несмотря на то, что с точки зрения натуральных продаж индустрия все еще находится в отрицательной зоне, во II квартале темпы ее развития на омниканальном рынке начали ускоряться.

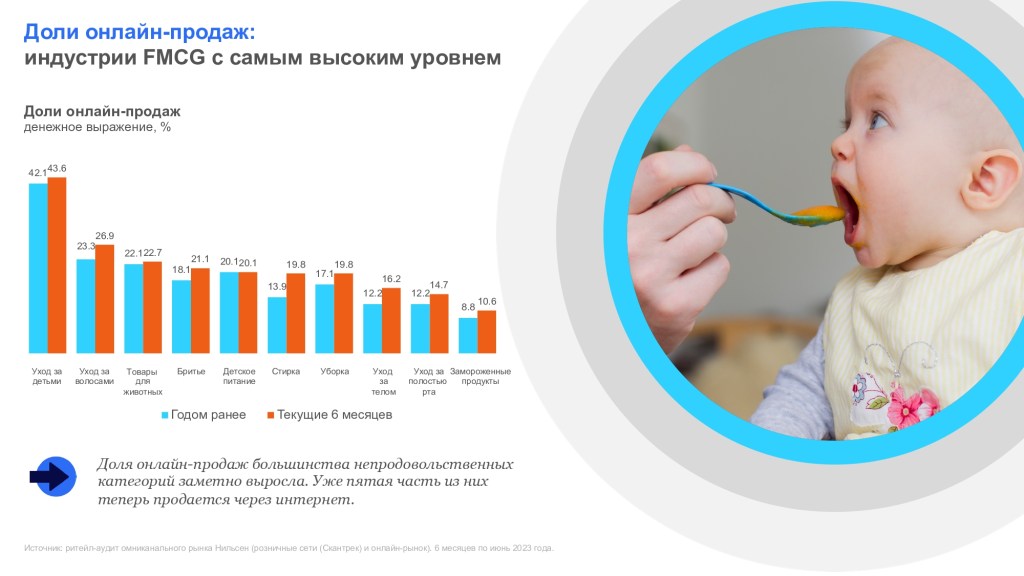

И особую роль в постепенном ускорении продаж непродовольственных товаров играет онлайн-канал. В I полугодии сразу пятая часть таких продуктов стала продаваться в интернете, впервые составив 21,9%, +2,7 п.п. год к году в денежном выражении. Примечательно, что 7 из 10 ключевых индустрий с самой высокой долей онлайн-продаж представлены именно непродовольственной группой.

Онлайн-рынок FMCG

К началу июня звание самого быстрорастущего канала вернулось к онлайн-рынку. В интернет-магазинах и на маркетплейсах продажи товаров повседневного спроса за последние шесть месяцев выросли на 24%. И если разложить эту цифру на компоненты, то вклад реального спроса составил 27,1%, а оставшиеся -3,1% обусловлены дефляцией.

В отдельные месяцы 2023 года эти показатели были еще более впечатляющими. Например, в мае и июне номинальный рост онлайн-рынка составил 43-44%, а дефляция в этот период превысила средние показали сразу в пять раз (-15%).

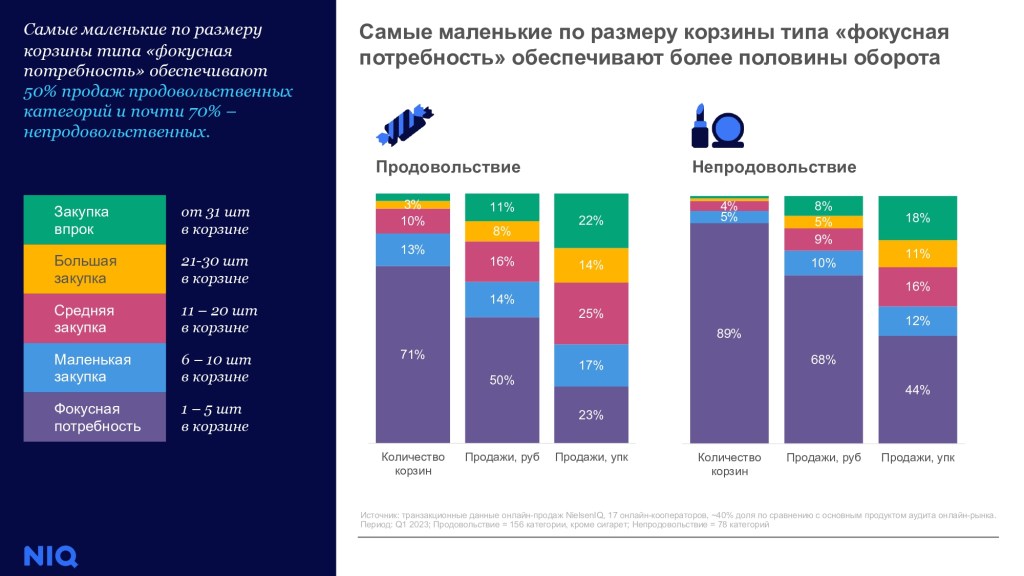

Развитие онлайн-канала происходит за счет все большего проникновения сервисов в повседневную жизнь покупателей, которые все чаще переключаются от стратегии закупок в интернете в пользу заказа маленьких корзин (1-5 позиций в чеке). Это отражается не только на росте числа заказов, но и на усилении значимости категорий с коротким сроком хранения. Одновременно увеличивается и доля интернет-торговли: в январе-июне 2023 она выросла почти на 1 п.п. год к году и уже достигла 7,6% в структуре омниканального рынка.

Чего ждать от FMCG-рынка в ближайшие месяцы?

Учитывая, что в текущий момент покупательская уверенность укрепляется, можно ожидать, что все больше покупателей будут постепенно отходить от сберегательной модели поведения и наращивать траты. Такой вывод можно сделать не только на основе индекса потребительского оптимизма, который позволяет оценить рациональное восприятие текущей ситуации, но и на эмоциональной компоненте: почти половина респондентов (45%) к концу II квартала описывают свое текущее психоэмоциональное состояние как «абсолютно спокойное» и «спокойное».

Одновременно с этим развитие спроса поддерживает и текущее замедление роста цен.

Совокупность этих факторов как раз и позволяет говорить о перспективах постепенного восстановления рынка с точки зрения натуральных продаж при отсутствии новых негативных факторов.