Как меняется спрос в индустрии молочной продукции?

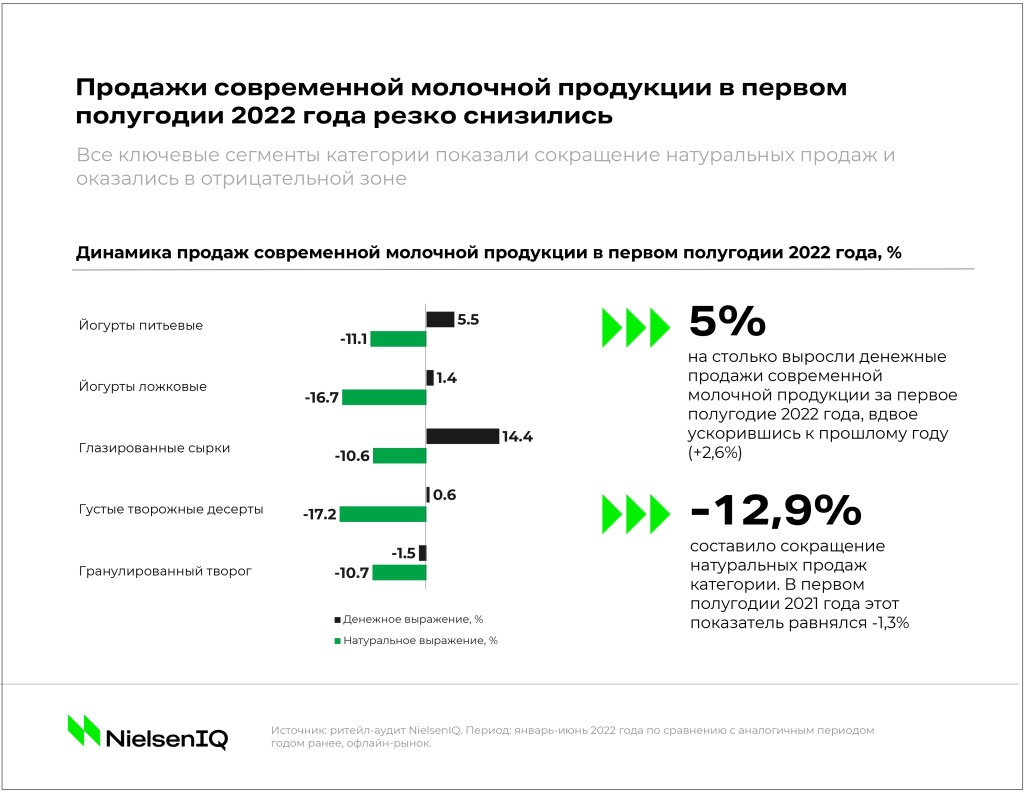

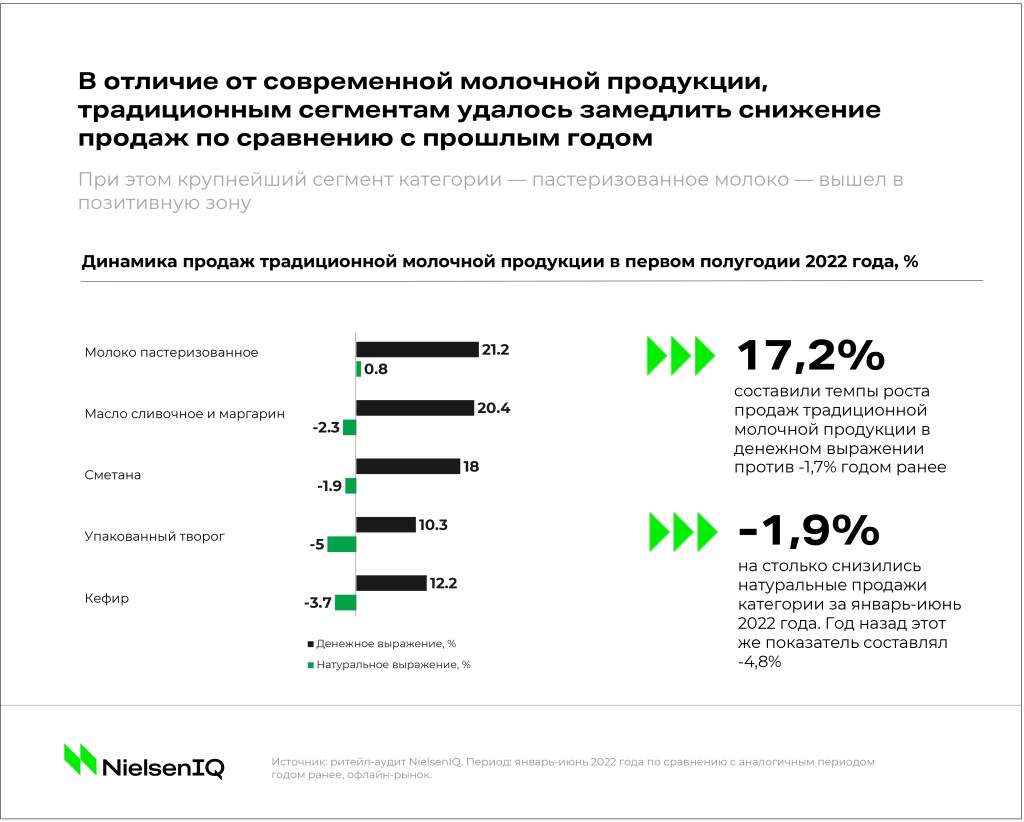

В первой половине 2022 года* натуральные продажи большинства категорий в индустрии остаются в отрицательной зоне. И если в сегментах современной молочной продукции (питьевых йогуртах, глазированных сырках, творожных десертах и других) продажи резко сократились, то в группе традиционной продукции большинству категорий удалось замедлить снижение по сравнению с прошлым годом.

Продажи сливочного масла и маргарина сократились на 2,3% по сравнению с 9,7% годом ранее, сметаны — на 1,9% против 5,4%, кефира — на 3,7% по сравнению с 7,7%. А самому крупному сегменту традиционной молочной продукции — пастеризованному молоку — и вовсе удалось выйти в позитивную зону (+0,8%), хотя спрос на него ранее снижался. Однако тренды, которые привели к относительному восстановлению продаж в каждой из этих категорий, отличаются.

Тренд на ЗОЖ?

Всего несколько лет назад на рынке молочной продукции произошло масштабное событие — на фоне интереса к ЗОЖ привычным для любого покупателя товарам пришлось конкурировать с немолочными альтернативами, а также с товарами с пониженным содержанием жиров. И если первые по-прежнему остаются самым быстрорастущим сегментом**, вокруг которого происходят активные дискуссии, разработка законодательства и расширение ассортимента, то интерес ко вторым частично охладел. Популярность среди покупателей, напротив, приобретают молочные продукты с более высокой степенью жирности, в то время как динамика обезжиренных сегментов зачастую снижается.

Наиболее ярко этот тренд заметен в категории упакованного творога, где товары с показателем жирности менее 2% и обезжиренный творог сокращаются двузначными темпами (что быстрее любого другого сегмента в категории)*. При этом единственным растущим сегментом стал творог с жирностью от 2,1% до 5,5%, доля которого приближается к половине от всех денежных продаж категории и занимает лидирующее положение почти во всех российских регионах.

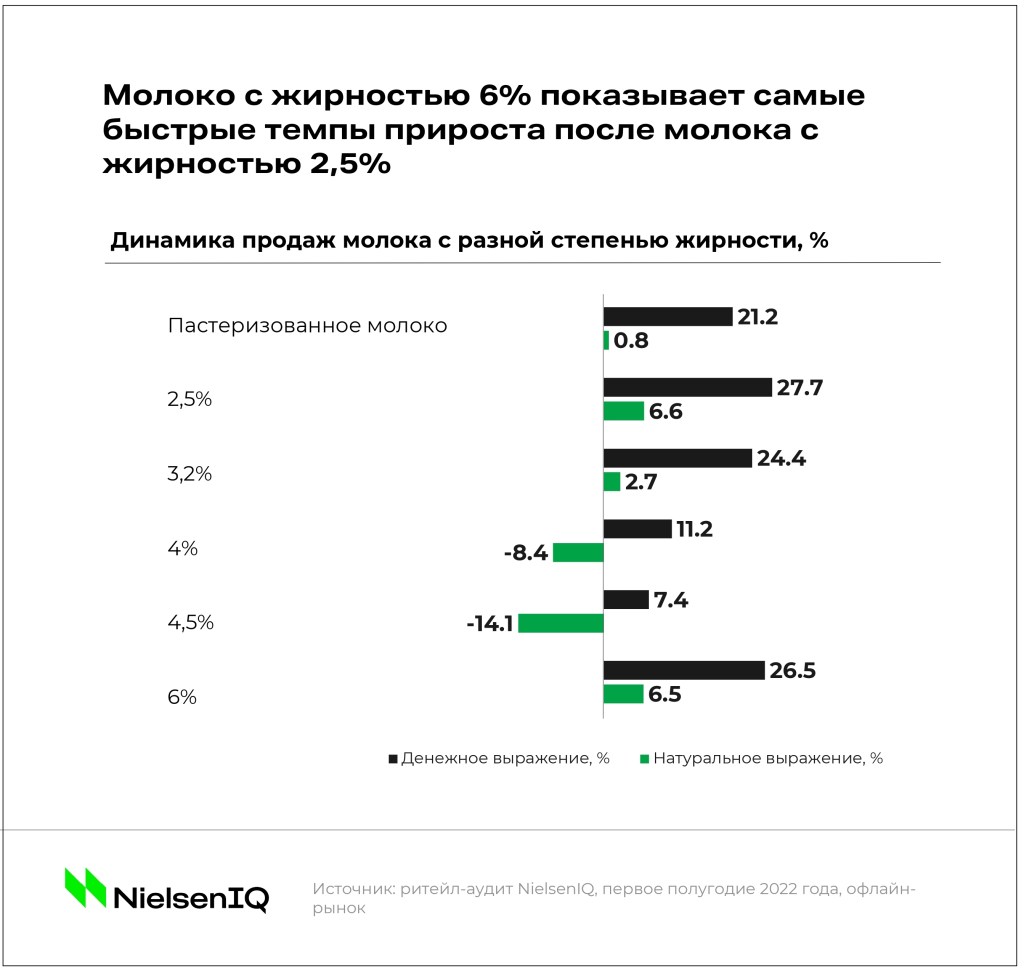

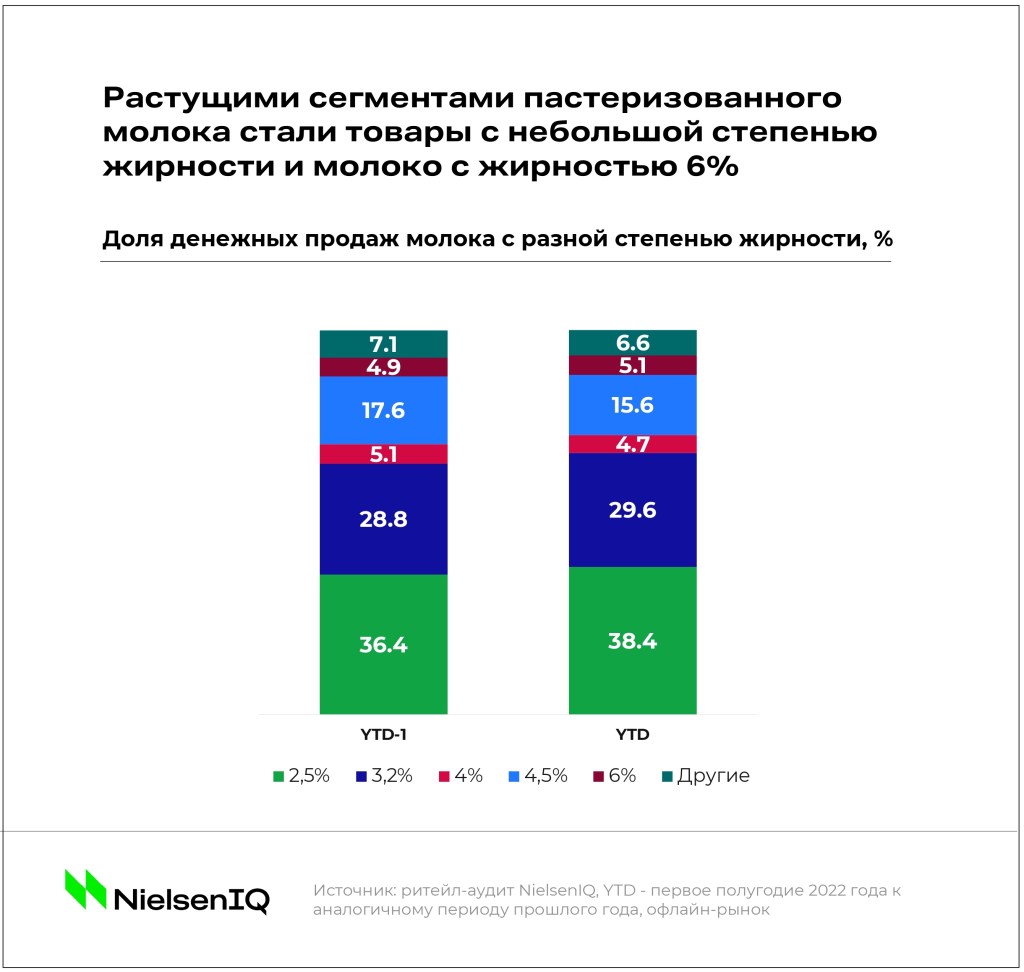

В сегменте пастеризованного молока высокие темпы прироста показывает молоко с жирностью 6%, уступая по динамике натуральных продаж только наиболее дешевому сегменту молока в 2,5%. При этом спрос на молоко разной степени жирности отличается в зависимости от региона: так, например, молоко с жирностью 4,5% занимает почти четверть денежных продаж в Центральном и Северо-Западном регионе, а молоко с показателем 6% чаще покупают на юге России. Во многом подобные различия обусловлены растущей популярностью более жирных фермерских продуктов и разнообразием местных производителей, от которых зависит степень жирности молочной продукции.

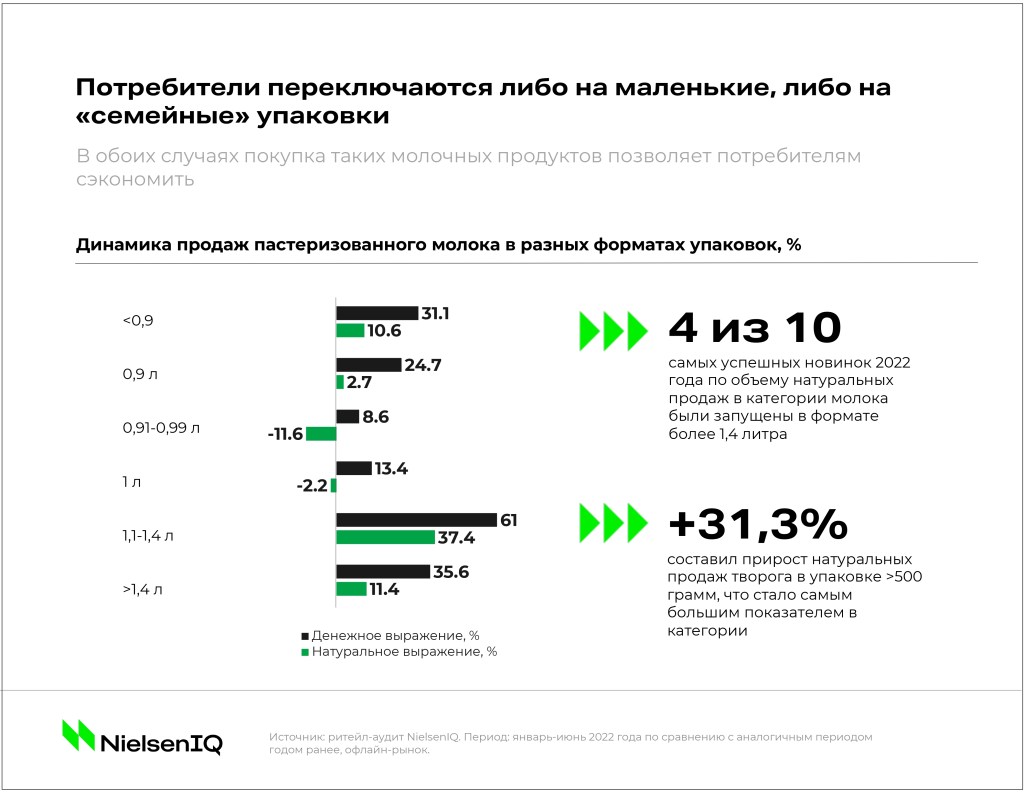

Экономия за счет нестандартных упаковок

Еще одной тенденцией в индустрии молочной продукции стала экономия, которая проявляется для каждого покупателя по-своему. Однако два наиболее распространенных способа — переключение на товары либо в маленьких, либо в больших упаковках. Если товары в маленьких упаковках изначально дешевле и помогают сократить средний чек текущей покупки, то большие форматы позволяют потребителю приобрести товары по более выгодной цене в пересчете за килограмм или литр и сэкономить в более долгосрочной перспективе.

К примеру, в крупнейшем сегменте традиционной молочной продукции — пастеризованном молоке — привычные объемы товаров от 0,91 л до 1 л сократили натуральные продажи, в то время как маленькие форматы (менее 0,9 л) и большие объемы (более 1,1 л) демонстрируют двузначные темпы прироста. При этом самым динамичным форматом стало молоко объемом от 1,1 до 1,4 литра, продажи которого выросли сразу на 37% в натуральном выражении. Кроме того, интерес к более объемным форматам растет и в категории упакованного творога, где самым быстрорастущим сегментом стали упаковки весом более 500 гр (+31,3% в натуральном выражении) на фоне снижения продаж почти всех остальных сегментов.

Перспективность больших упаковок заметна также на примере самых успешных новинок, появившихся в категории пастеризованного молока в 2022 году: так, в списке топ-10 наиболее популярных новинок по объему натуральных продаж сразу 4 товара приходится на запуски продуктов объемом 1,4 литра и более — а значит, большие упаковки обладают серьезным потенциалом для роста.

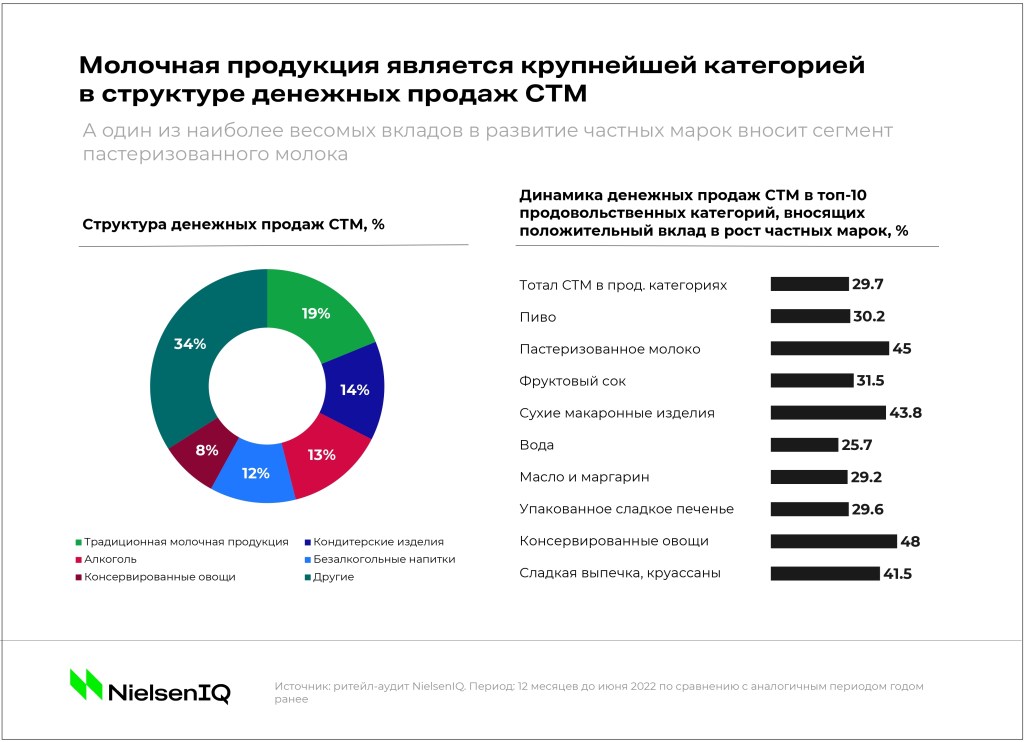

Перспективы СТМ в молочной продукции

На фоне тенденции покупателей к экономии еще одним трендом среди потребителей становится покупка товаров под собственными торговыми марками, которые зачастую позволяют купить продукт по более низкой цене по сравнению с брендами. Для молочной продукции развитие частных марок особенно актуально.

Сегмент традиционной молочной продукции является крупнейшим на рынке СТМ: на него приходится 19% денежных продаж всех частных марок на продовольственном рынке. И если в среднем продажи молочных товаров в этой группе растут на 17%, то частных марок — почти вдвое быстрее, на 32%. При этом среди всех продовольственных категорий на российском рынке пастеризованное молоко вносит наибольший вклад в развитие частных марок, уступая только категории пива.

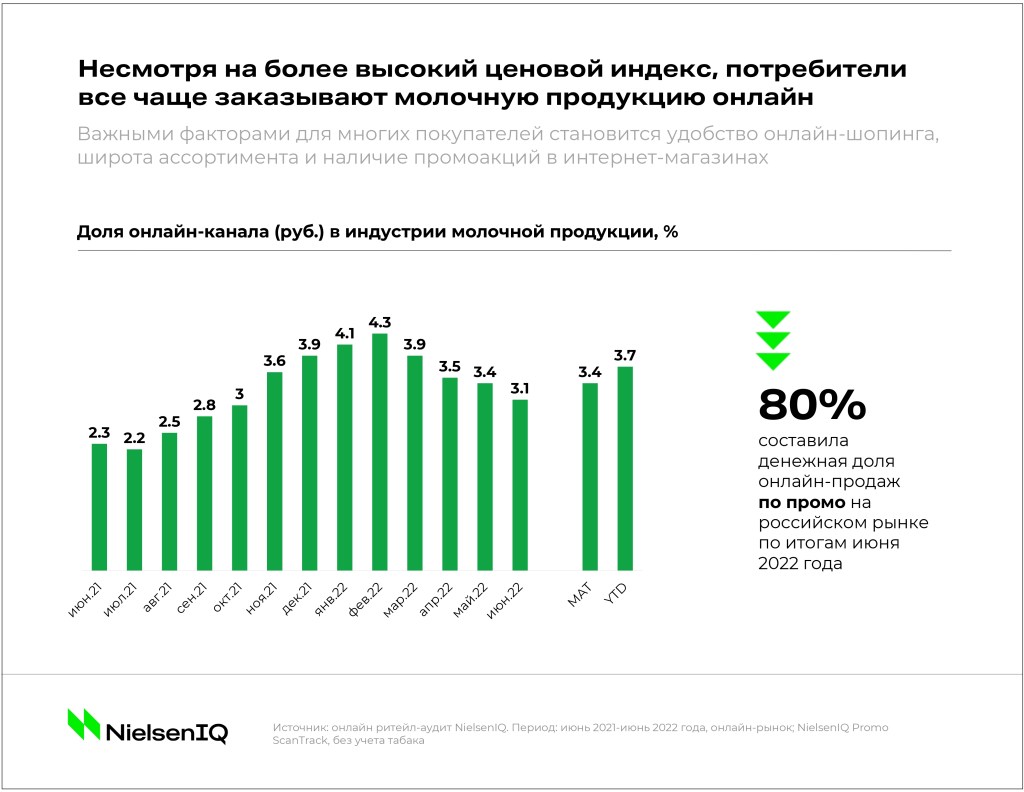

Как развивается молочная продукция в онлайн-канале?

Развивающимся трендом среди покупателей остается переключение на онлайн-покупки: ввиду удобства шопинга в интернете доля онлайн-продаж FMCG в 2022 году составила уже 6,2%. Этот тренд прослеживается и на рынке молочной продукции: в первом полугодии 2022 года доля онлайн-продаж в индустрии практически удвоилась по сравнению с годом ранее и составила 3,7%.

При этом переключение потребителей на онлайн-покупки молочной продукции происходит на фоне более высокого ценового индекса, то есть потребители заказывают товары онлайн даже несмотря более высокие цены, которые в среднем на 30% дороже. Значимую роль играет и различие предлагаемого ассортимента, который зачастую шире в онлайн-магазинах по сравнению с офлайн-полками. Как следствие, для потребителя более важным фактором становится удобство шопинга, возможность доставки на дом и наличие нужного товара, нежели цена, хотя наличие промо в интернет-магазинах и потенциальная возможность купить товар онлайн по более выгодной цене все же остаются значимым фактором для многих покупателей.

*Январь-июнь 2022 года к аналогичному периоду годом ранее, офлайн-рынок

** продукты на соевой основе