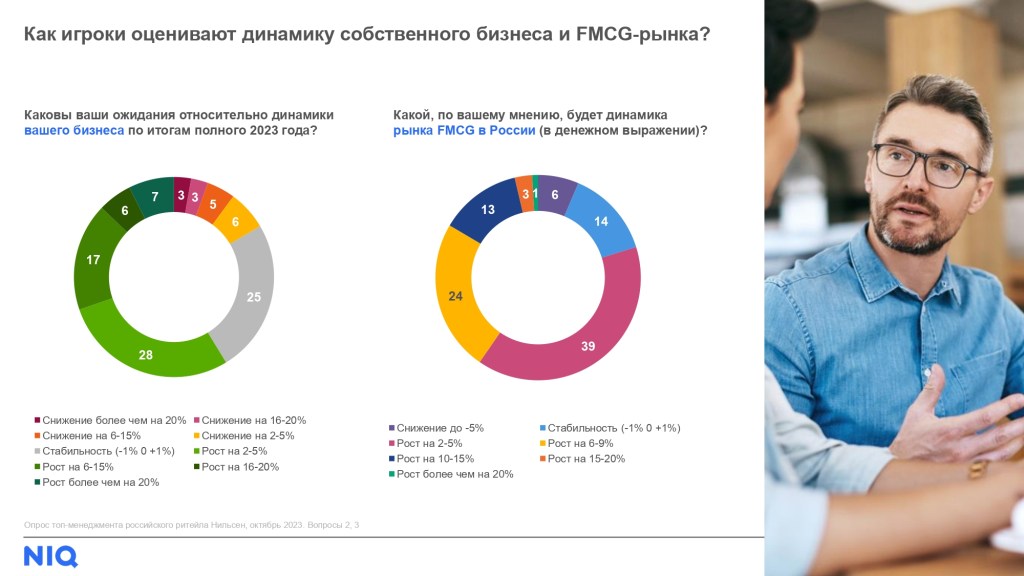

Рост рынка и бизнеса — ожидания игроков

По итогам 2023 года большинство руководителей компаний (80%) ожидают роста FMCG-рынка — минимум на 2% и выше на фоне постепенного укрепления покупательского спроса. Интересно отметить, что значительно меньше опрошенных CEO и директоров (58%) ожидают роста своего бизнеса, однако почти все респонденты из этой группы оценивают такую динамику выше среднего по рынку. Среди них о самых высоких ожиданиях — 20% и более — говорят в основном представители онлайн-рынка и алкогольной индустрии (22% и 17% соответственно).

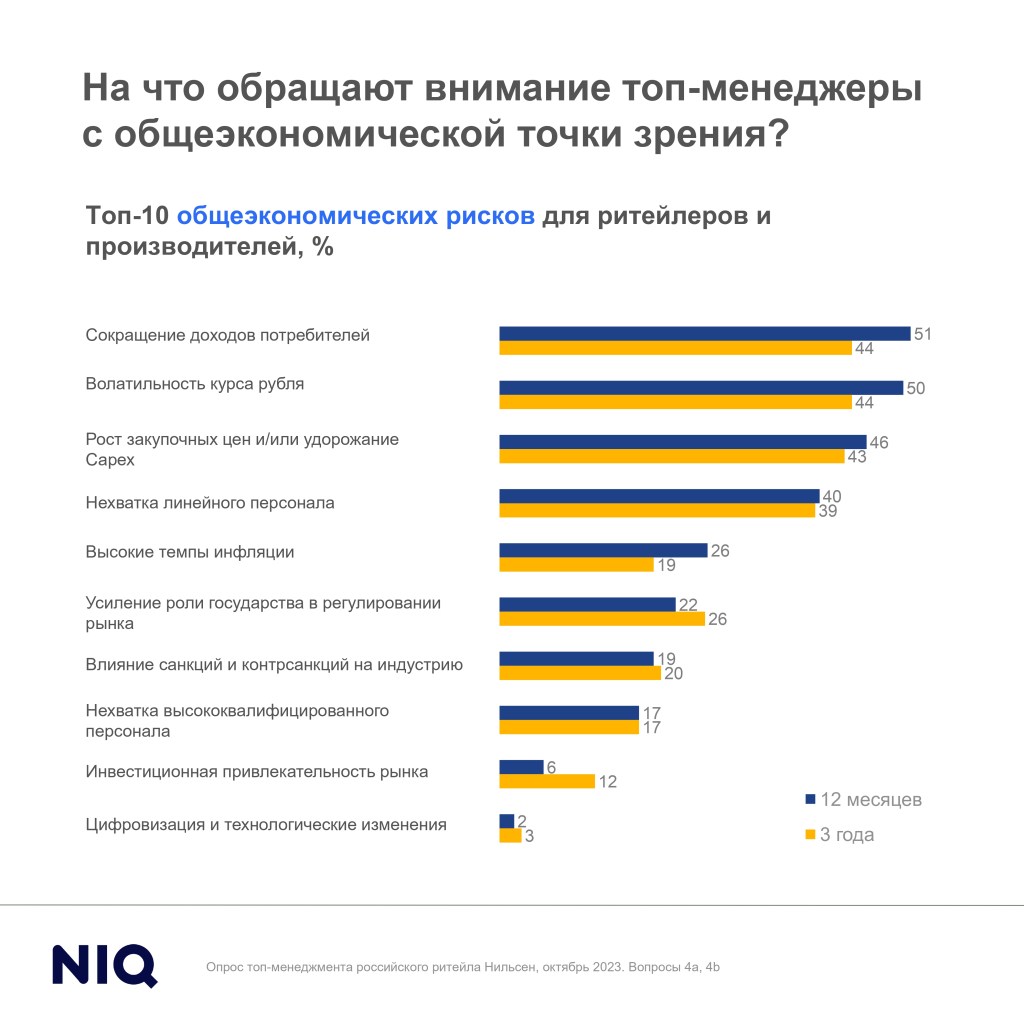

В чем игроки видят главные риски для бизнеса?

Основным беспокойством для руководителей бизнеса остается сокращение доходов потребителей, причем как в перспективе 12 месяцев, так и на горизонте трех лет. На второй строчке располагается волатильность курса рубля, оказывающая более значимое влияние на индустрию: если годом ранее об этом риске говорили только 20% топ-менеджеров, то сейчас — уже 50%.

Среди важных общеэкономических рисков игроки также выделяют удорожание закупочных цен и нехватку линейного персонала.

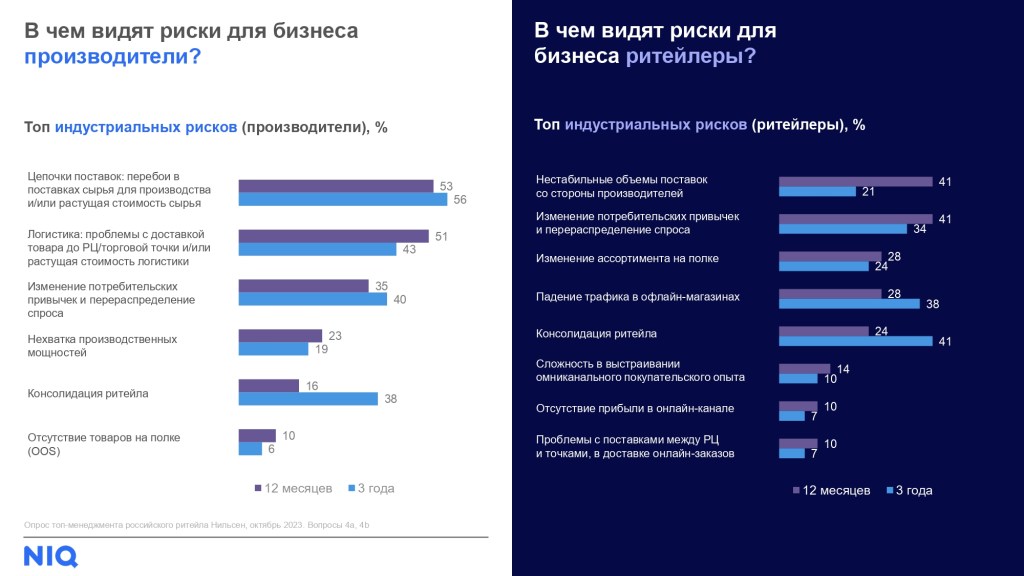

Среди ключевых индустриальных рисков FMCG-производители выделяют перебои в цепочках поставок и проблемы с логистикой — эти варианты с большим отрывом опережают другие поводы для беспокойства игроков (53% и 51% соответственно). А в долгосрочной перспективе к ним добавляется консолидация ритейла, которая происходит заметными темпами на фоне поглощения крупными федеральными сетями более мелких игроков, особенно в регионах страны.

Консолидацией ритейла обеспокоены и руководители розничных сетей — этот вариант ответа стал самым популярным в перспективе трех лет, в то время как краткосрочными рисками ритейлеры считают нестабильные объемы поставок и изменение покупательских привычек.

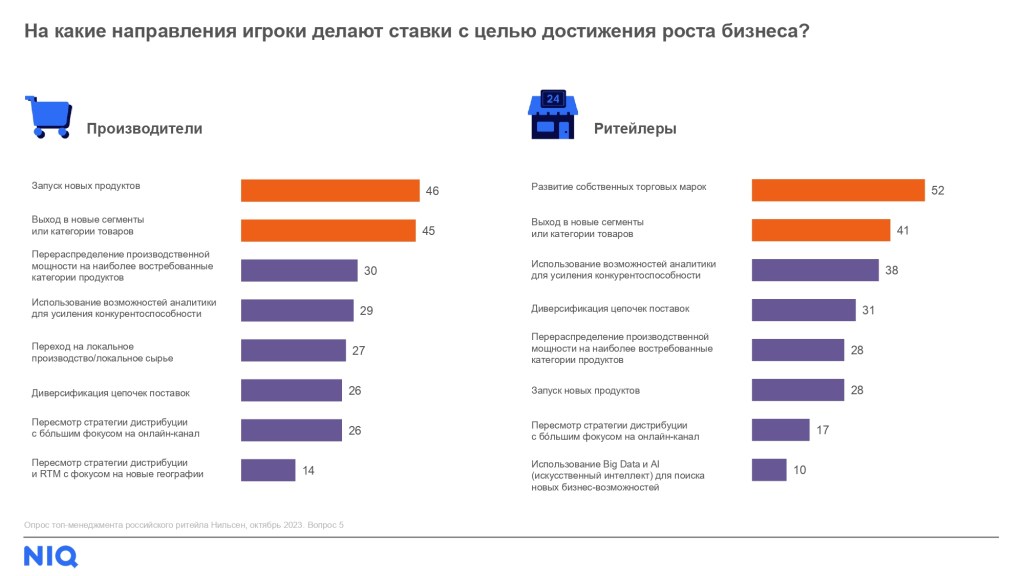

В чем игроки видят точки роста?

Запуск новинок, развитие СТМ и выход в новые сегменты и категории — ключевые направления, на которых планируют фокусироваться топ-менеджеры FMCG-рынка для дальнейшего развития бизнеса.

По сравнению с 2022 годом этот список изменился: если год назад больше внимания уделялось перераспределению мощностей и диверсификации цепочек поставок, то сейчас большинству игроков удалось справиться со стоящими перед ними сложностями и переключить фокус на работу по оптимизации и развитию ассортимента.

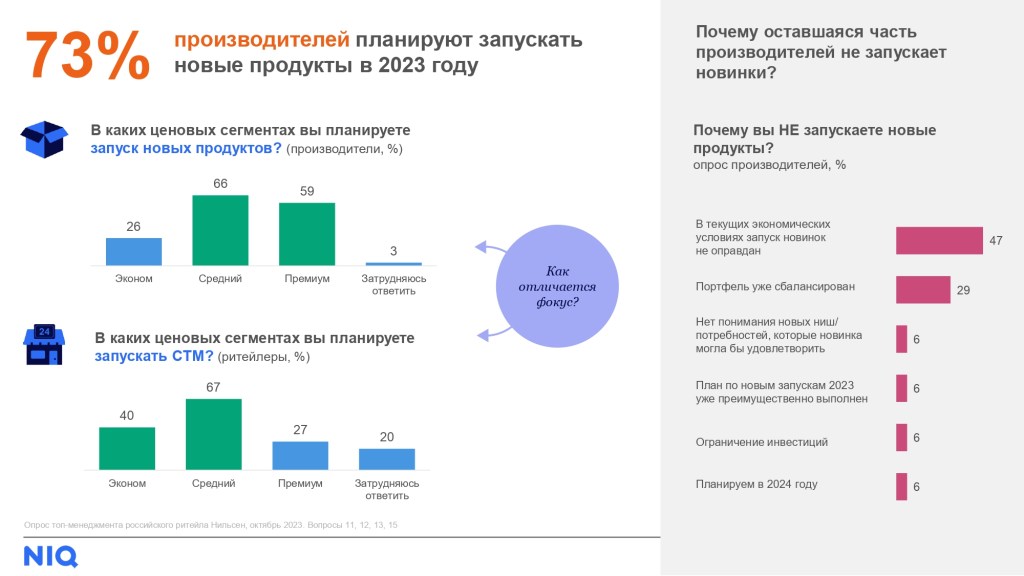

Только за первые восемь месяцев 2023 на рынке уже появилось более 7000 новых брендов (с учетом выходов существующих марок в новые сегменты), а свои позиции на рынке усилили небольшие игроки, занимающие долю более крупных компаний, и российские марки. И топ-менеджеры намерены продолжать эту тенденцию: 73% производителей планируют запустить новые продукты до конца года, и большинство из них говорят о запусках в среднем и премиальном ценовых сегментах.

Как игроки планируют развивать бизнес в 2024 году?

Если же рассматривать приоритетные направления для работы с точки зрения стратегий продаж и каналов сбыта, то для производителей они связаны с дальнейшим развитием онлайн-продаж (56%) и повышением эффективности поставок в масс-маркет ритейл (50%). В этом отношении позиция ритейла зеркальна: среди основных приоритетов руководителей розничных сетей — повышение качества взаимодействия с поставщиками (52%), а также улучшение доступности товаров на полке (48%) и увеличение эффективности логистики (45%).

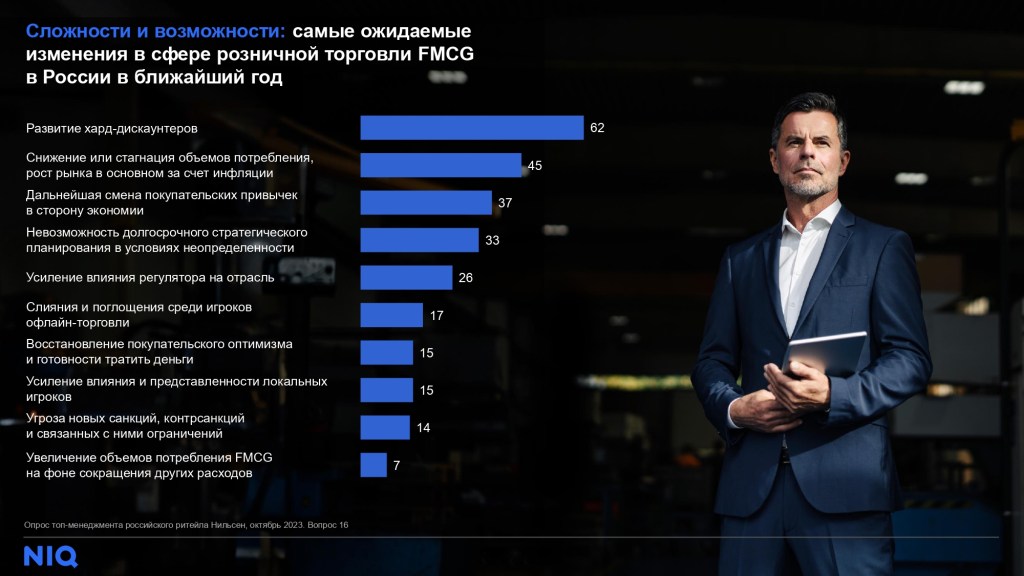

Сложности и возможности: самые ожидаемые изменения FMCG

Как и в прошлом году, ключевыми вызовами для FMCG-индустрии остаются вопросы, связанные с благосостоянием покупателей и изменением покупательских привычек. При этом главным вызовом предстоящего года большинство игроков (62%) называет развитие хард-дискаунтеров. Сейчас этот канал по темпам развития уступает только онлайн-магазинам, а отличия в ассортименте, иные покупательские миссии, специфика продвижения внутри торговой точки и другие особенности этого формата сильно влияют на стратегии как ритейлеров, так и производителей уже сейчас, когда доля канала не превышает 10%.

Помимо этого, от 15% до 20% опрошенных волнует усиление роли локальных игроков, продолжающиеся слияния и поглощения в FMCG-ритейле, а также усиление влияния на индустрию регулятора (в том числе возможность законодательного ограничения цен, введение маркировки, повышение налогов и другое).