Explorez notre guide stratégique pour planifier vos actions 2026

La prudence est la nouvelle norme

Les études de tendances 2025 ont vu le passage d’une consommation prudente à une consommation intentionnelle. Pour 2026, la volatilité persistante a profondément ancré la prudence dans la psychologie des consommateurs, avec un impact sur les dépenses.

Pourtant, des opportunités de croissance subsistent dans ce champ émotionnel. Avec cette étude analytique des consommateurs, nous vous aiderons à étayer vos réflexions et stratégies afin de gagner des ventes auprès de consommateurs prudents mais pleins d’espoir au cours des 12-18 prochains mois.

Comme toujours, le rapport NIQ Perspectives Consommateurs combine données d’enquête et d’achat afin de fournir les analyses les plus complètes possibles. Nous mettons en évidence l’écart entre ce que les consommateurs disent et ce qu’ils font, et les challenges ayant un impact en grande distribution.

La prudence est peut-être la nouvelle norme, mais notre rapport Perspectives Consommateurs 2026 donne aux fabricants et aux distributeurs les insights et conseils dont ils ont besoin non seulement pour suivre le rythme, mais aussi pour garder une longueur d’avance sur tout ce qui se présentera au cours de l’année à venir.

Chief Communications Officer & Head of Global Marketing COE, NIQ

Marta Cyhan-Bowles est Directrice Communication et Marketing monde de NielsenIQ (NIQ). Leader reconnue dans son domaine, Marta se spécialise dans une approche de ses équipes Client success à long terme grâce à une rigueur axée sur les données et un penchant personnel pour les campagnes innovantes qui captivent et engagent les audiences et, in fine, entraînent une croissance mesurable. En tant que Global Marketing COE Lead, elle est chargée de l’alignement des équipes Monde NIQ en communication et thought leadership afin de créer une valeur forte transformationnelle pour les décideurs de la Distribution et des Marques.

Principaux enseignements

- Les consommateurs sont insensibles à l’incertitude – la confiance affichée est trompeuse. Les consommateurs se sont adaptés aux chocs constants subis ces dernières années. Cela semble les rendre plus confiants même si leur réalité financière n’a pas changé. L’inflation, les dépenses quotidiennes et les coûts d’emprunt continuent de peser sur les budgets, faisant de l’incertitude une condition semi-permanente que les dirigeants doivent intégrer.

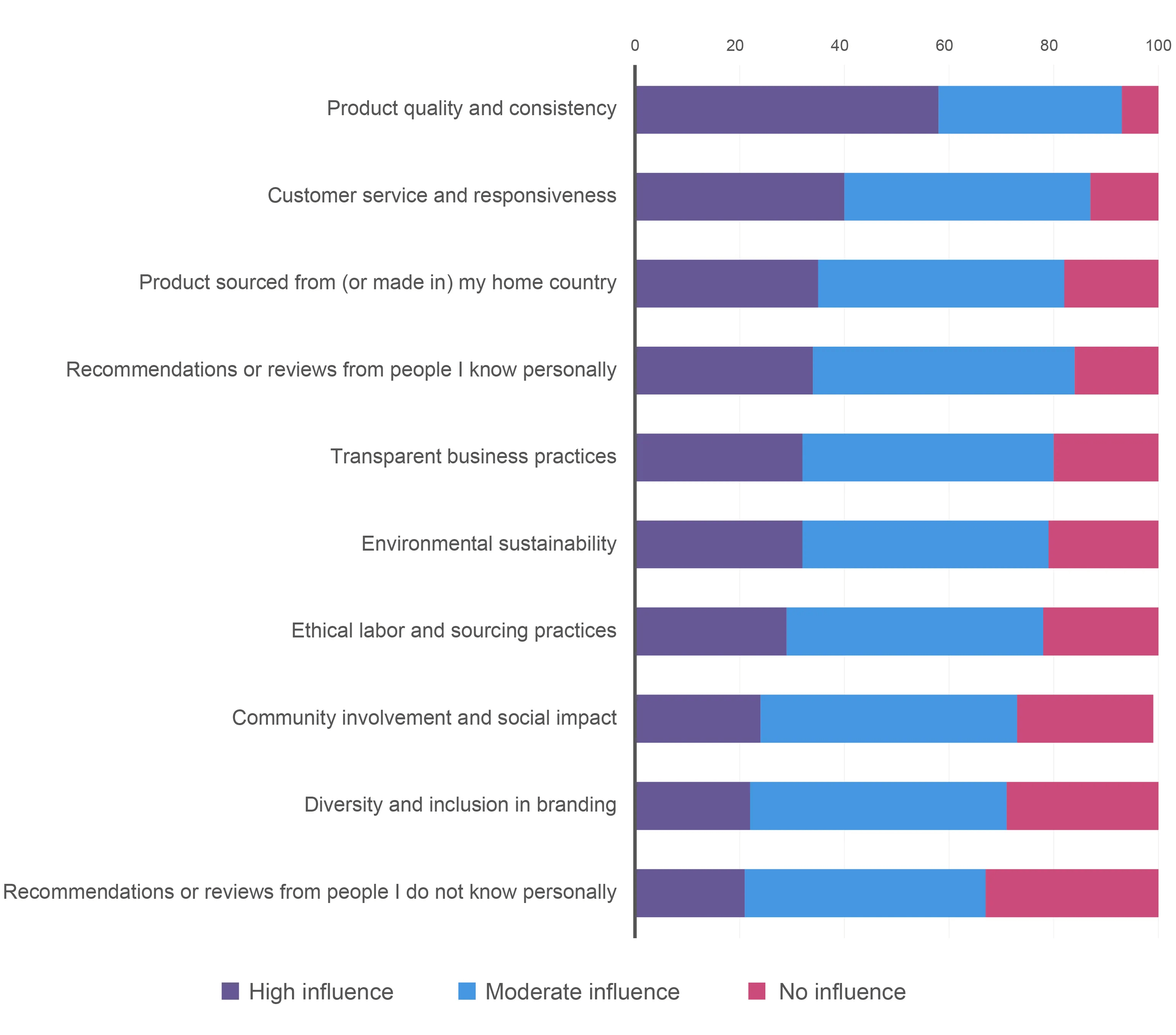

- Les dépenses sont motivées, intentionnelles – chaque achat doit mériter sa place. Les acheteurs récompensent les enseignes et les marques qui offrent confiance, personnalisation et commodité. Le consommateur d’aujourd’hui veut des avantages tangibles lui simplifiant la vie et alignés sur ses valeurs.

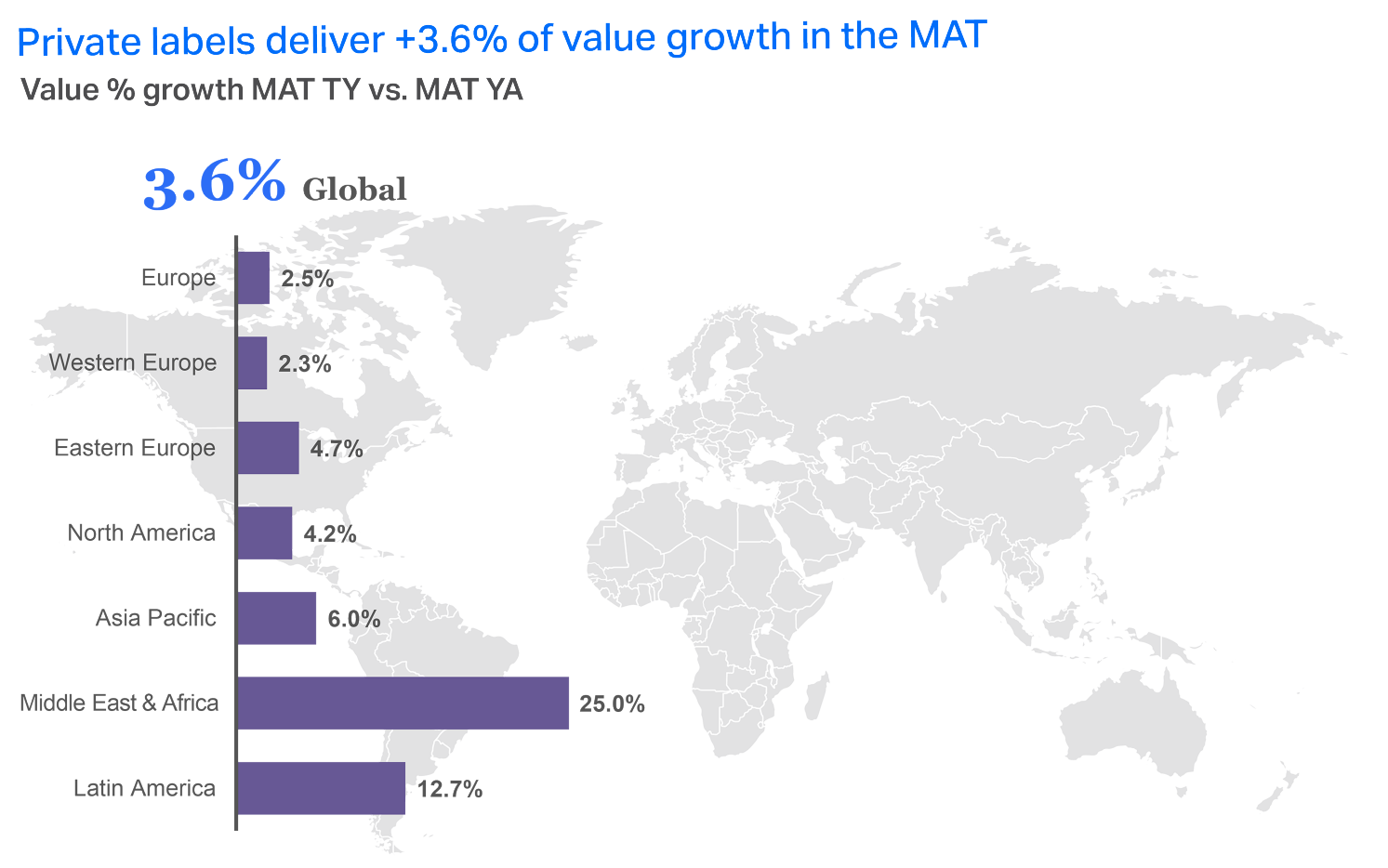

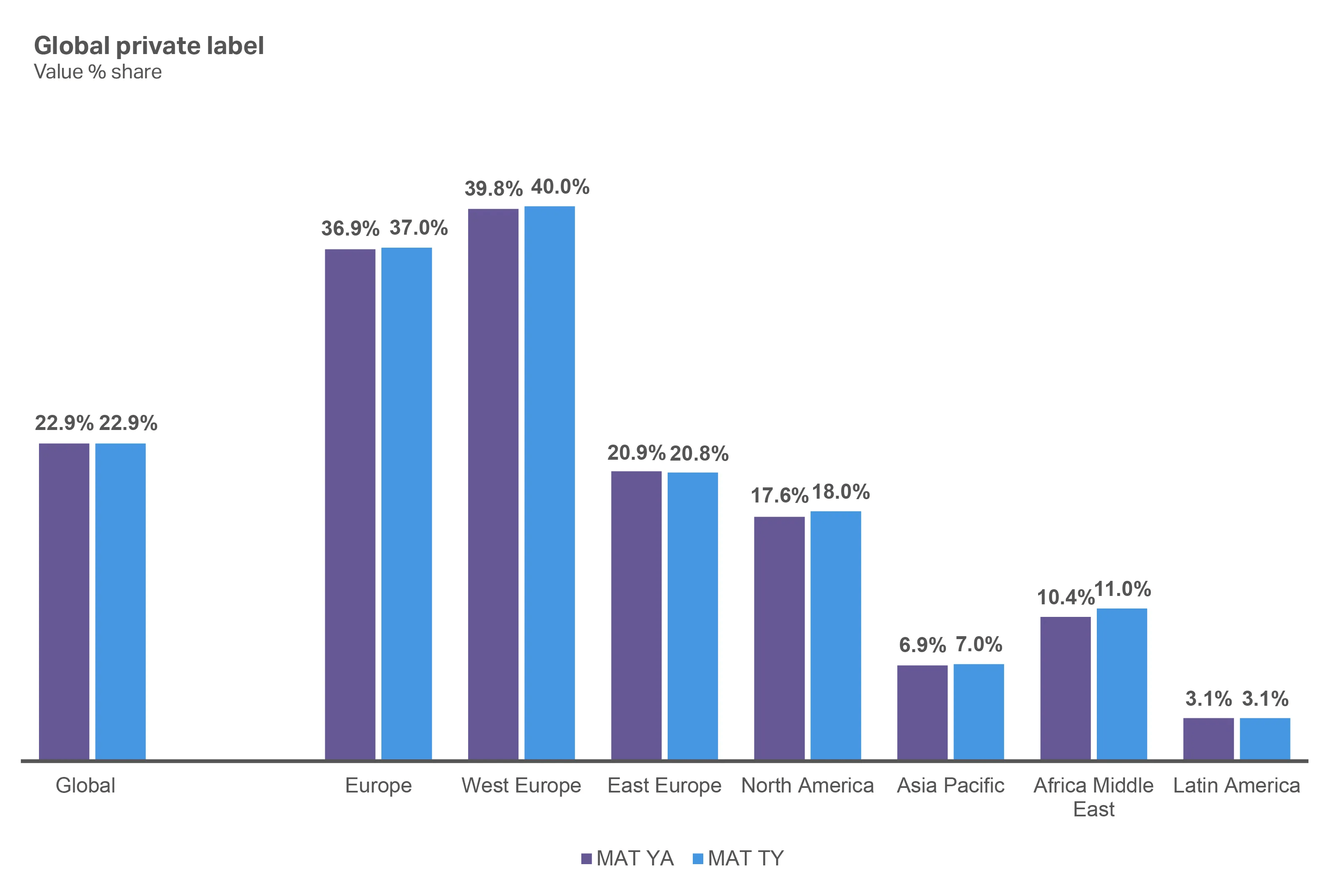

- Le levier “prix” n’est plus utilisable pour l’instant. Les consommateurs sont épuisés par les dernières vagues d’inflation et n’accepteront plus de hausses de prix. La croissance va dépendre des volumes, via la fréquence des visites et la taille des paniers, des politiques Assortiments plus pointues, l’innovation et des stratégies Marques de Distributeur afin de capter au mieux l’argent restant en quantité limitée.

- Les distributeurs sont les nouveaux magnats des médias. Les réseaux Retail Media (RMN) remodèlent le commerce, en associant les achats à la publicité en rayon, sur les applications et les points de contact digitaux. Pour les consommateurs, les RMN offrent de réels avantages : personnalisation, commodité et récompenses de leur fidélité, tout en obligeant distributeurs et fabricants à repenser leur mode de fonctionnement.

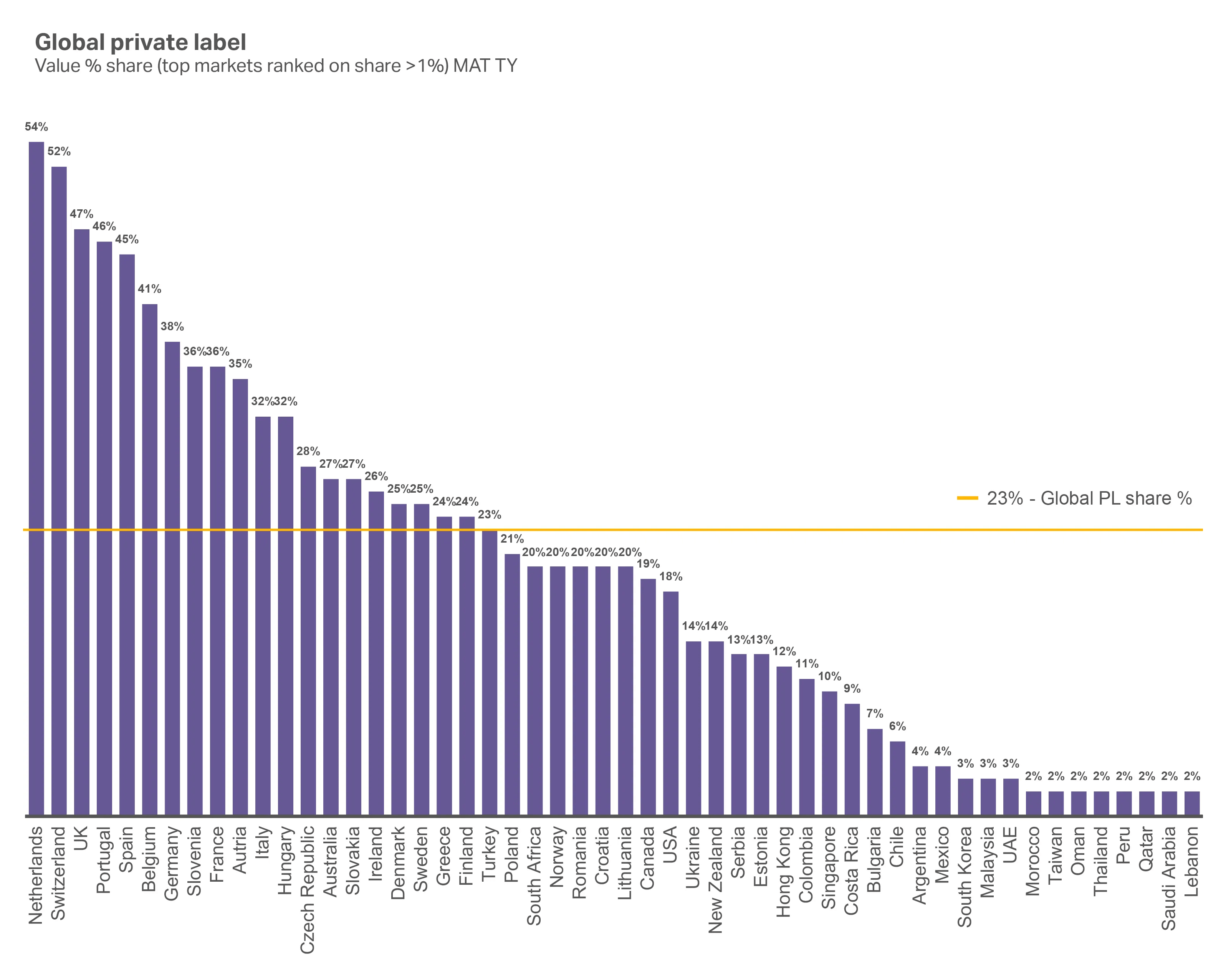

- Les marques propres (ou MDD) restent un levier de fidélisation. Les marques propres, distribuées par les enseignes, ne sont plus “l’option bon marché”. Souvent, les consommateurs y trouvent le meilleur rapport qualité-prix sans compromis. Cela permet aux distributeurs de dégager de la marge tout en obligeant les marques nationales à justifier de leur place dans le panier des consommateurs.

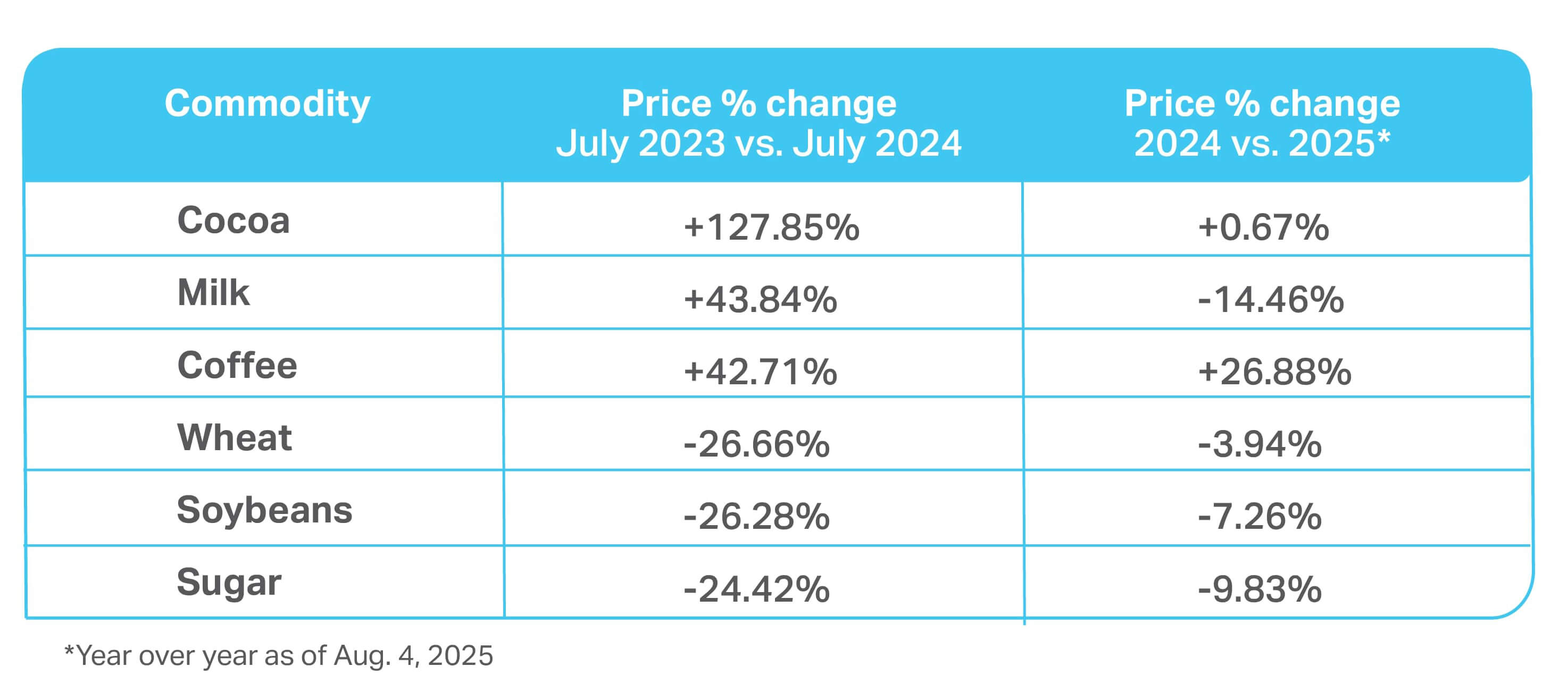

- La volatilité des matières premières alimente l’innovation au service du consommateur. Les fluctuations des prix des ingrédients – cacao, œufs, café… – obligent à reformuler les produits, mais elles ouvrent aussi des opportunités. Les fabricants capables de proposer rapidement des alternatives (exemples: des substituts d’œufs végétaliens ne sacrifiant ni le goût ni la qualité) peuvent proposer des produits abordables, fonctionnels et fiables.

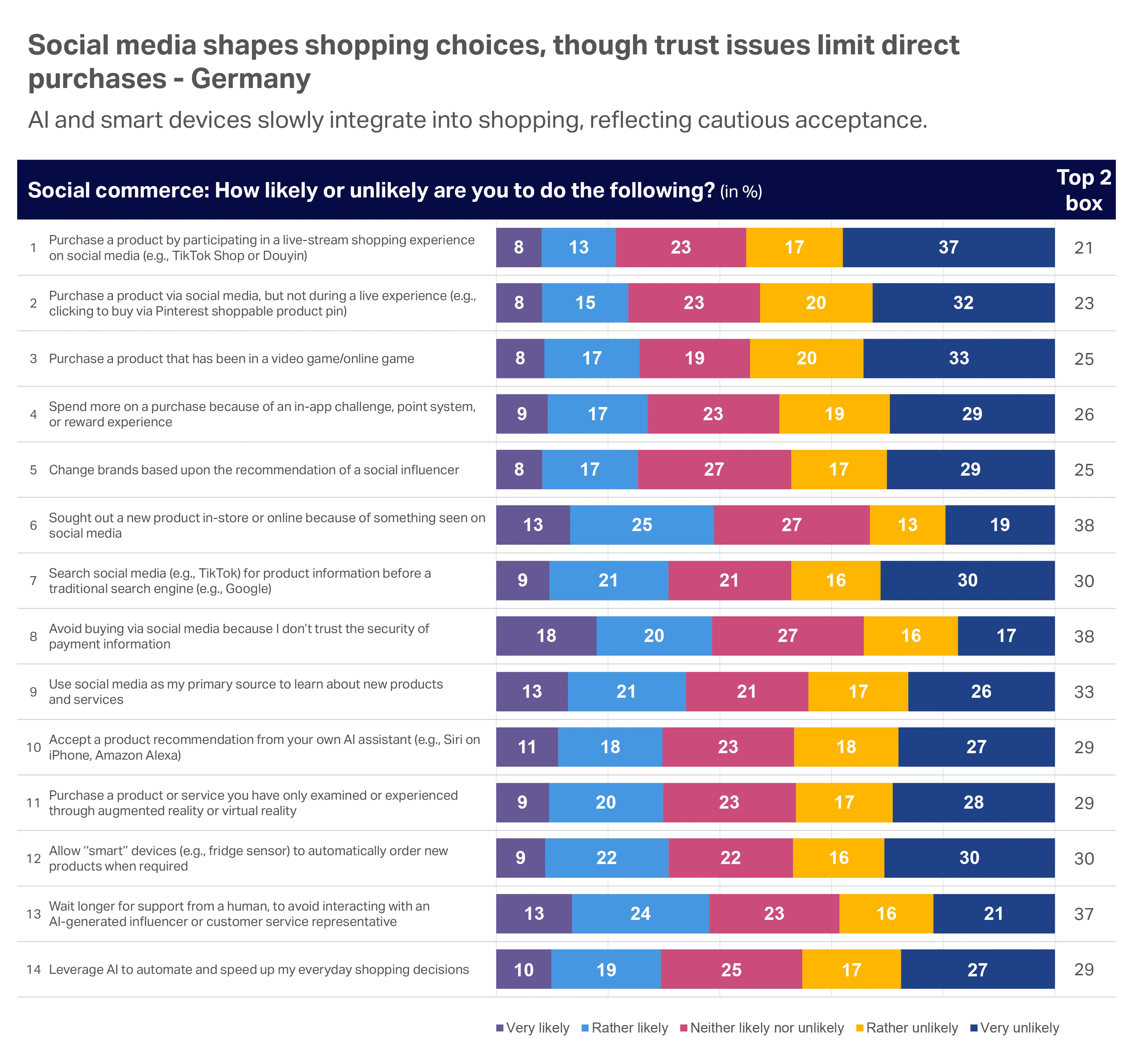

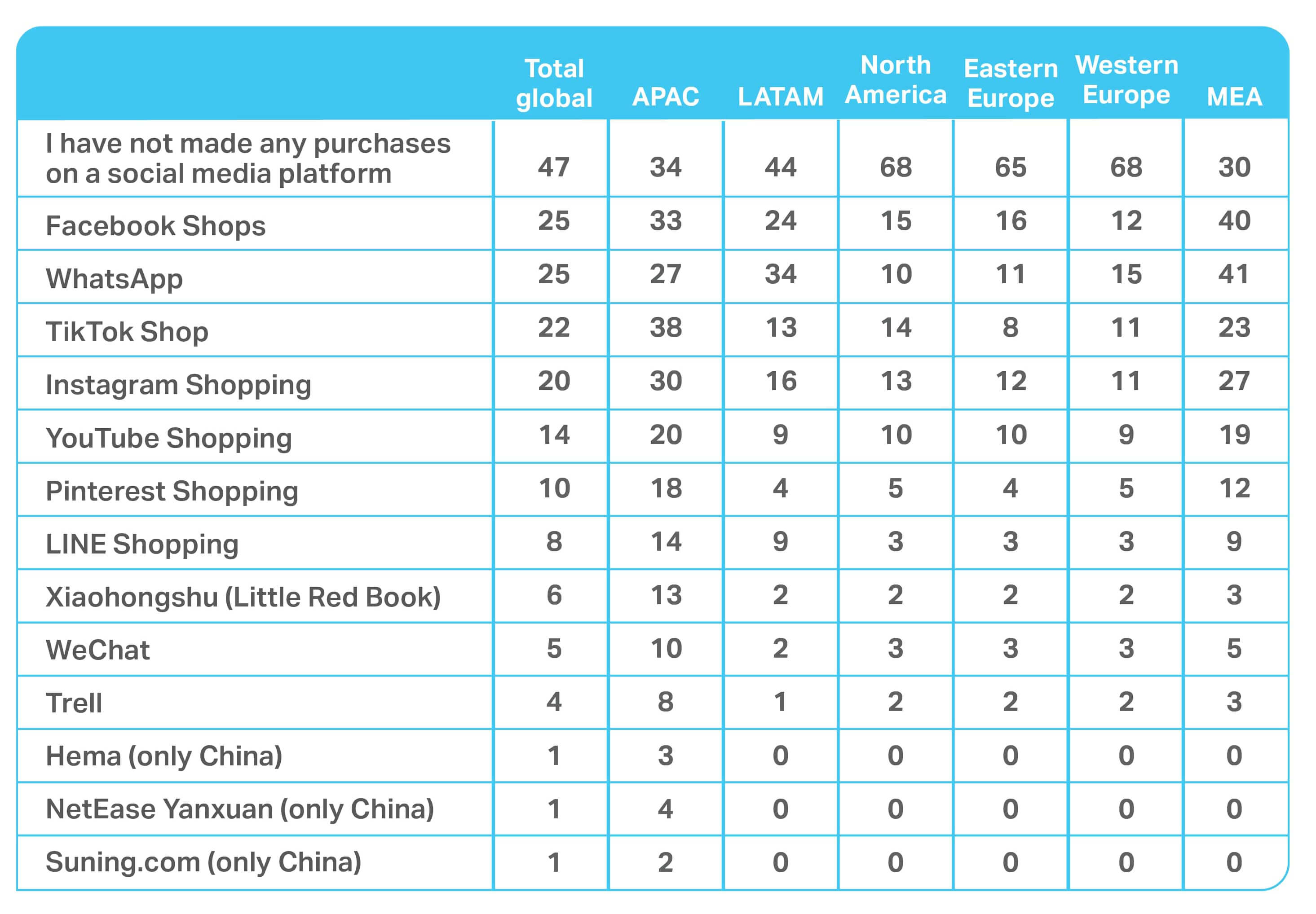

- Le commerce unifié est le prochain enjeu. Le social commerce – via les réseaux sociaux, le quick commerce – via les offres de livraison <30min et le retail media convergent en un seul écosystème. Les consommateurs s’attendent donc à des parcours d’achat sans friction, personnalisés et instantanés. Ils obligent alors les distributeurs et fabricants à être présents partout et en même temps.

Envie de lire plus tard ?

Chapitre 1 : Situation des consommateurs et incertitude économique

Le consommateurs intègre une prudence dans leurs dépenses du quotidien

L’austérité due à l’inflation s’estompe, mais les consommateurs se méfient d’un autre “rééquilibrage” du marché. Dans toutes les tranches de revenus et toutes les zones géographiques, l’incertitude économique et politique incite les consommateurs à la prudence.

La confiance dans la stabilité à long terme étant faible, les consommateurs s’adaptent à cette incertitude, l’intégrant comme une nouvelle normalité. Ils attendent des marques qu’elles les rassurent sur le plan émotionnel autant qu’e sur le plan financier.

Ainsi, malgré une non-évolution de leur situation financière pour une grande partie des consommateurs, ils se sentent beaucoup mieux dans leur peau.

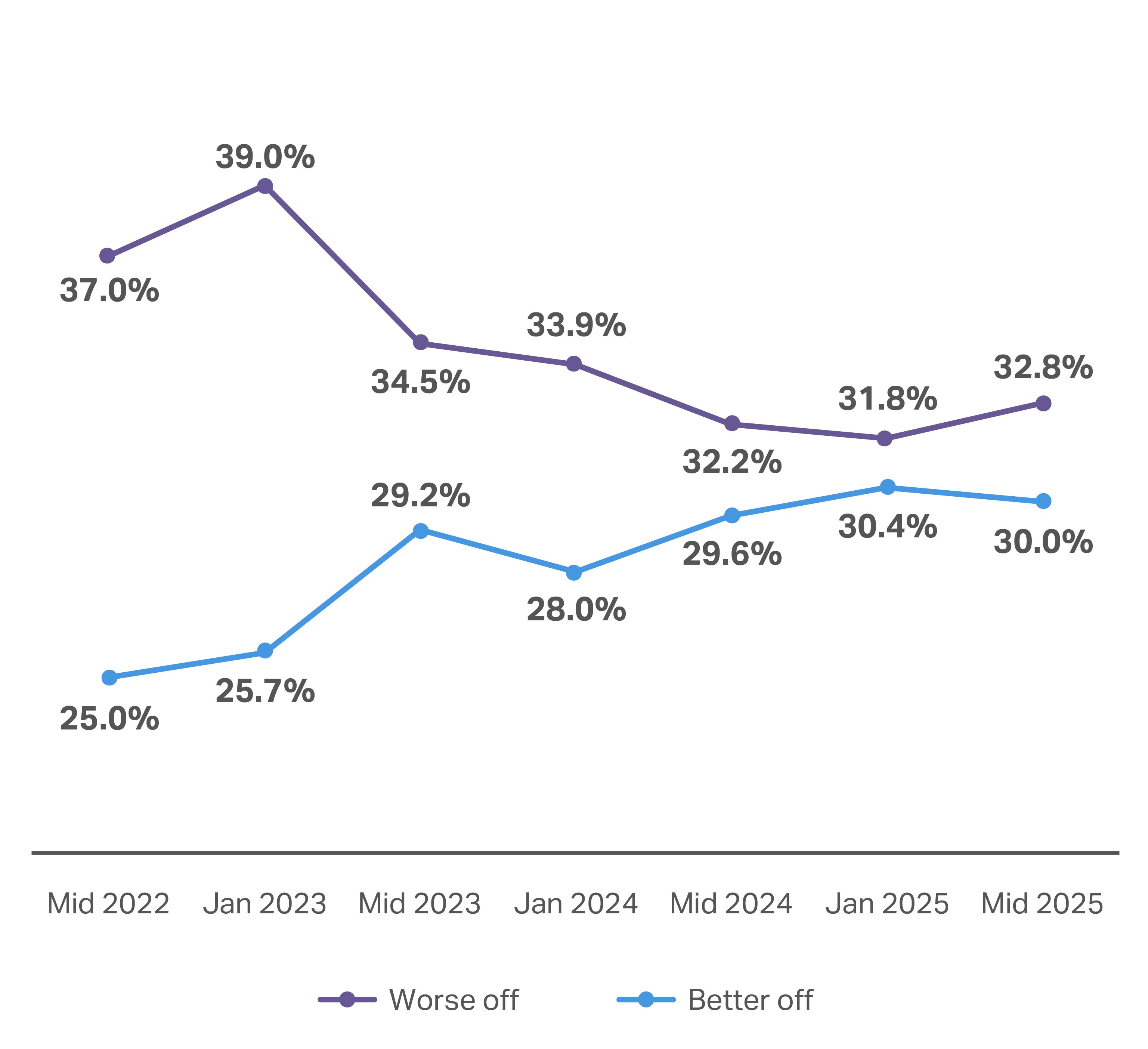

30 % des consommateurs mondiaux déclarent leur situation financière meilleure qu’il y a un an, soit +0,4 % par rapport à juillet 2024

32.8 % déclarent que leur situation financière s’est détériorée au cours de l’année écoulée, soit +0,6 % par rapport à juillet 2024

+4 % de dépenses par visite (soit 36 $ par foyer et par visite)

+1 % d’occasions d’achat aux États-Unis par foyer (soit 294 visites par foyer par an)

Le sentiment des consommateurs reste relativement stable

Les consommateurs mondiaux ayant déclaré une situation 2025 “meilleure” qu’il y a un an sont restés au même niveau que les résultats 2024. En parallèle, il y a une augmentation très modérée (+0,6 %) de ceux s’étant déclarés “moins bien lotis”.

Même aux États-Unis, dont l’optimisme général est à la traîne, le nombre de personnes se déclarant “beaucoup plus mal loties qu’il y a un an” a chuté de plus de la moitié, pour atteindre seulement 8,5 % entre juillet 2024 et aujourd’hui. Cette évolution positive s’est traduite par une hausse de +4 % des dépenses moyennes en produits de Grande Consommation. Toutefois, le nombre moyen d’articles achetés par visite reste inchangé.

Par rapport à l’an dernier, la situation financière de votre foyer est-elle meilleure ou moins bonne ?

Parmi les consommateurs se sentant “moins bien lotis”, la plupart (73 %) attribuent la dégradation de leur situation financière à l’augmentation du coût de la vie. Le ralentissement économique (39 %) et l’insécurité de l’emploi (30 %) sont les autres facteurs jouant sur ce sentiment. Les consommateurs déclarent ressentir un léger soulagement face à toutes ces pressions (par rapport à l’année dernière), mais le nombre d’inquiets quant à l’impact des “conflits géopolitiques” est passé de 12 % à 14 %.

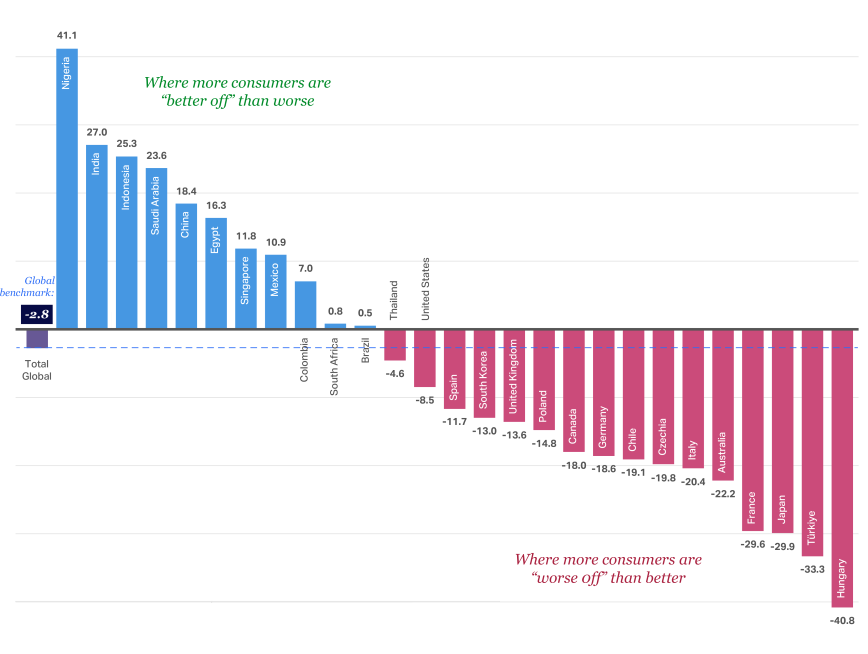

Si l’optimisme a progressé sur de nombreux marchés d’Amérique du Nord et de l’Union européenne (UE), ces marchés comptent toujours davantage de consommateurs “moins bien lotis” que d’autres grands marchés, comme l’Inde et la Chine. La Turquie, le Chili et l’Australie restent également en difficulté, avec davantage de consommateurs se sentant “moins bien” en 2025 (par rapport à 2024).

L’optimisme à l’égard de la situation financière varie considérablement

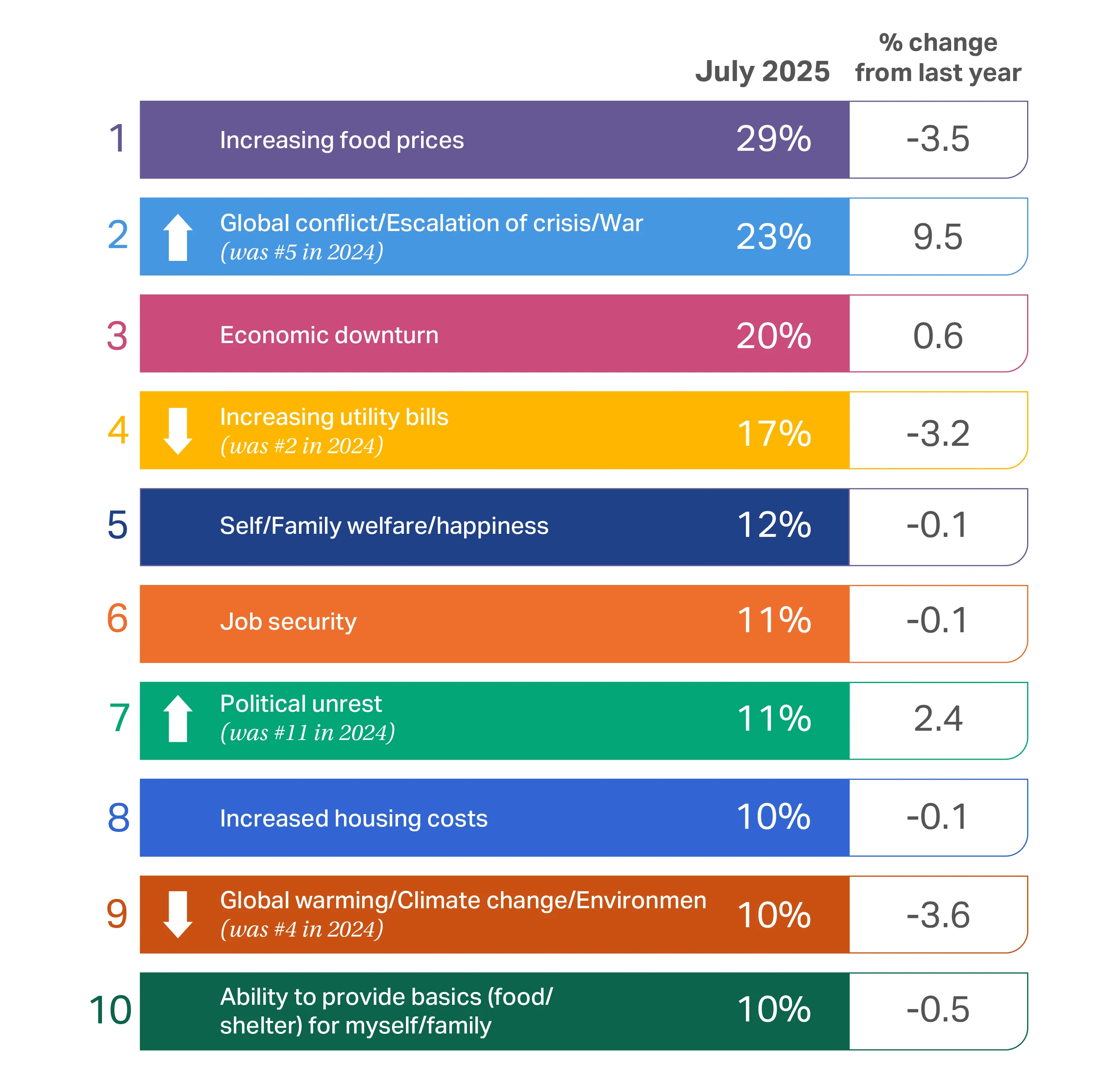

Principales préoccupations influençant les dépenses 2026

L’inflation reste un problème pour les consommateurs du monde entier, toujours très préoccupés par la hausse des prix des denrées alimentaires et un éventuel ralentissement économique.

Comme l’année dernière, les consommateurs s’inquiètent du coût des services publics, de leur bien-être et de la sécurité de l’emploi. Si ils continuent à dépenser, la persistance des prix élevés, les taxes douanières et les taux d’intérêt élevés amènent les consommateurs à continuer à faire des arbitrages et choix difficiles.

De nombreuses préoccupations sont restées relativement stables d’une année sur l’autre, cependant nous constatons des changements notables dans leur classement à l’horizon 2026. L’année dernière, les consommateurs se sont montrés inquiets par le réchauffement climatique et l’environnement, les plaçant en quatrième position. Cette année, cette préoccupation est à peine dans le top 10 (9e place).

À l’inverse, les conflits mondiaux et les guerres sont passés de la cinquième à la deuxième place, soit +9 % par rapport à l’année dernière. Les troubles politiques ont également rejoint le top 10, à la 7e place, en hausse de +2,4 %. Avec la persistance – voire l’escalade – des conflits géopolitiques et leurs répercussions économiques, il n’est pas surprenant qu’ils soient au centre des préoccupations.

Une source potentielle de soulagement vient des prévisions du Fonds monétaire international (FMI) selon laquelle l’inflation mondiale passera de 4,2 % en 2025 à 3,6 % en 2026. Le FMI prévoit également un PIB mondial augmenté de +3 % en 2025 et de +3,1 % en 2026. Ces chiffres sont loin d’être garantis, vu l’incertitude des marchés mondiaux, mais ils montrent que les conditions financières semblent s’assouplir malgré l’inquiétude des consommateurs.

Les moteurs de la consommation

L’effet cumulatif de l’inflation

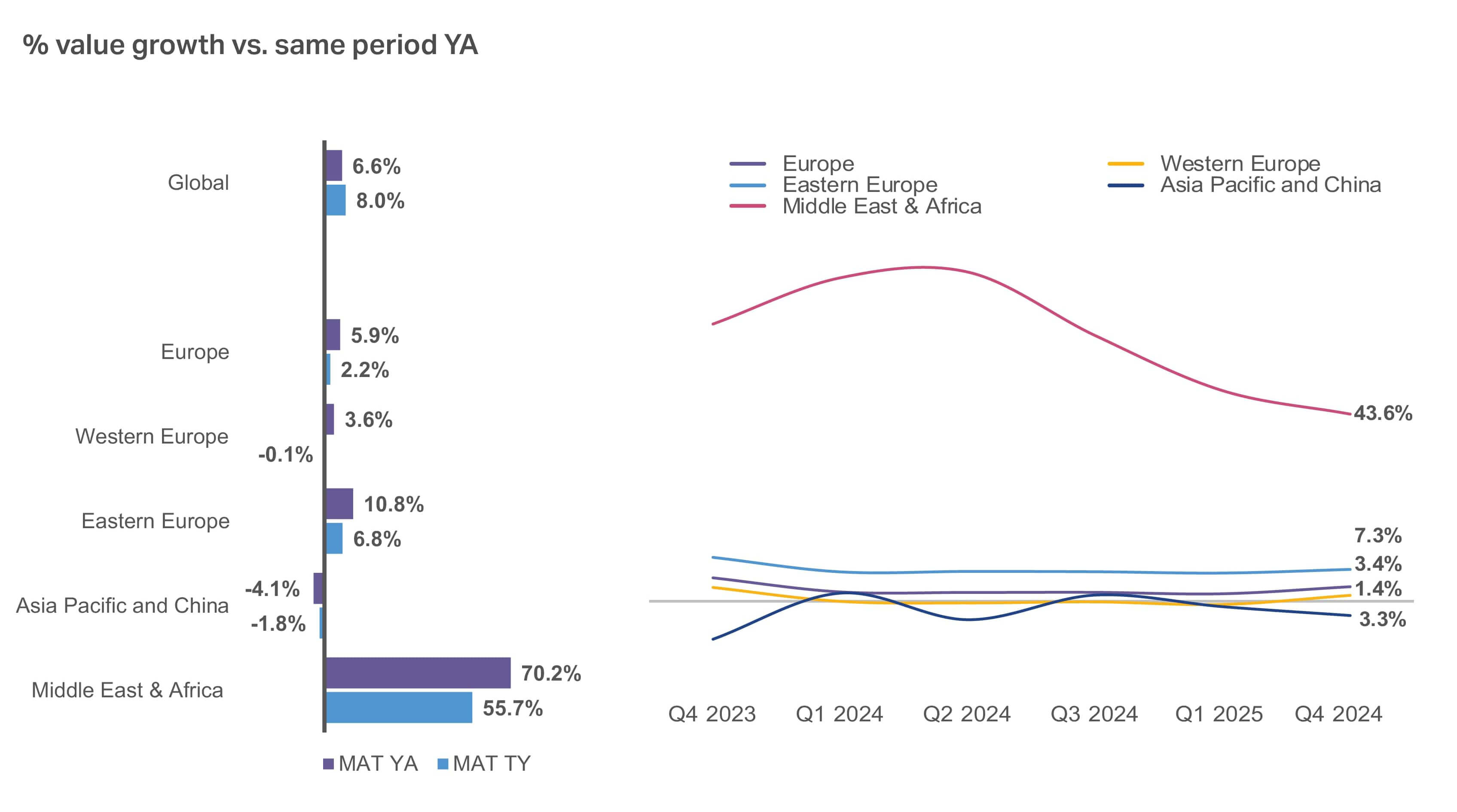

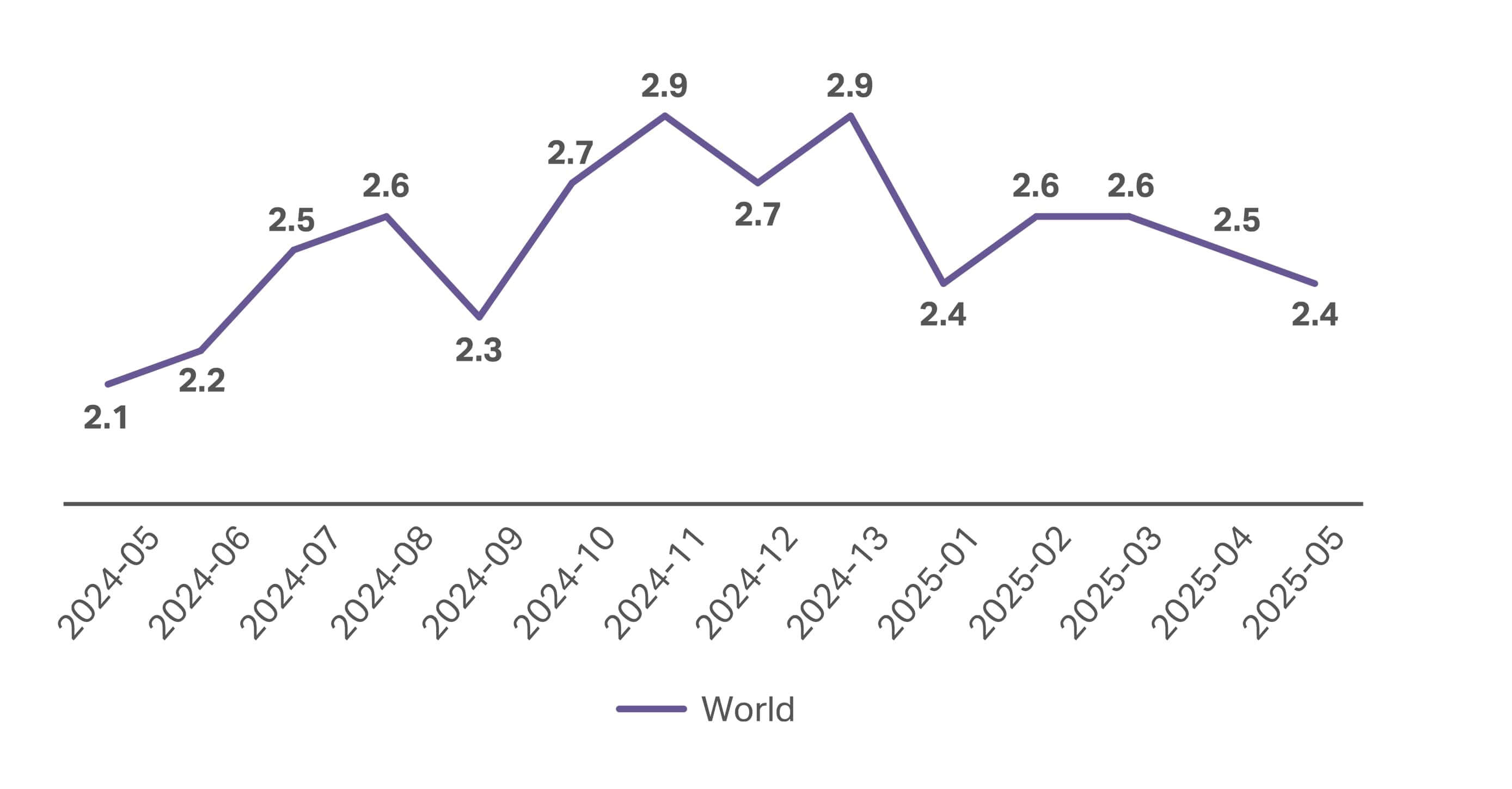

L’inflation sur les prix des biens de consommation emballés (CPG) s’est ralentie chaque mois de début 2023 à 2024, tout en restant supérieure à la moyenne mondiale dans certaines régions. Et de mai 2024 à mai 2025, elle a recommencé à augmenter de +0,3 %.

Full View™ sur le marché Produits de grande consommation

Après avoir baissé de -8% l’année dernière, le rythme d’inflation des produits PGC a commencé à remonter.

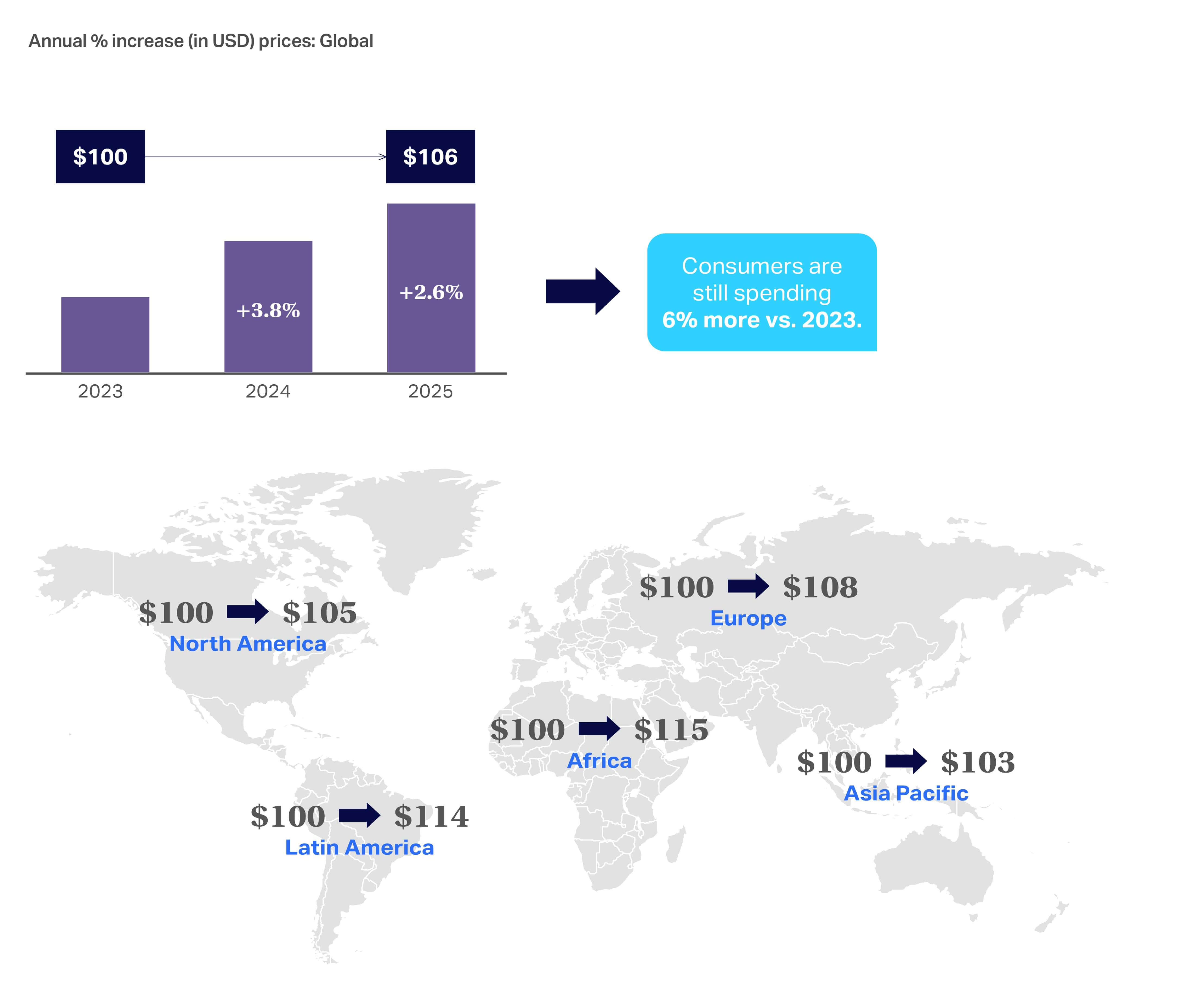

Les consommateurs continuent de ressentir les effets de l’inflation, dépensant 106 dollars aujourd’hui pour un équivalent 100 dollars dépensés en 2023. Bien que le taux d’inflation mondial ait considérablement diminué depuis son pic de 2022-2023, des régions comme l’Amérique Latine connaissaient une inflation de 6,6 % en juin 2025, soit plus du double de la moyenne mondiale (inférieure à 3 %).

Les prix élevés pèsent sur le budget des consommateurs et renforcent l’idée d’une perspective de reprise à long terme

Bien que de nombreux indicateurs soient positifs par rapport à 2024, la question persistante des droits de douane et leur impact sur le coût des produits de grande consommation ajoute un autre niveau d’incertitude à l’approche de 2026.

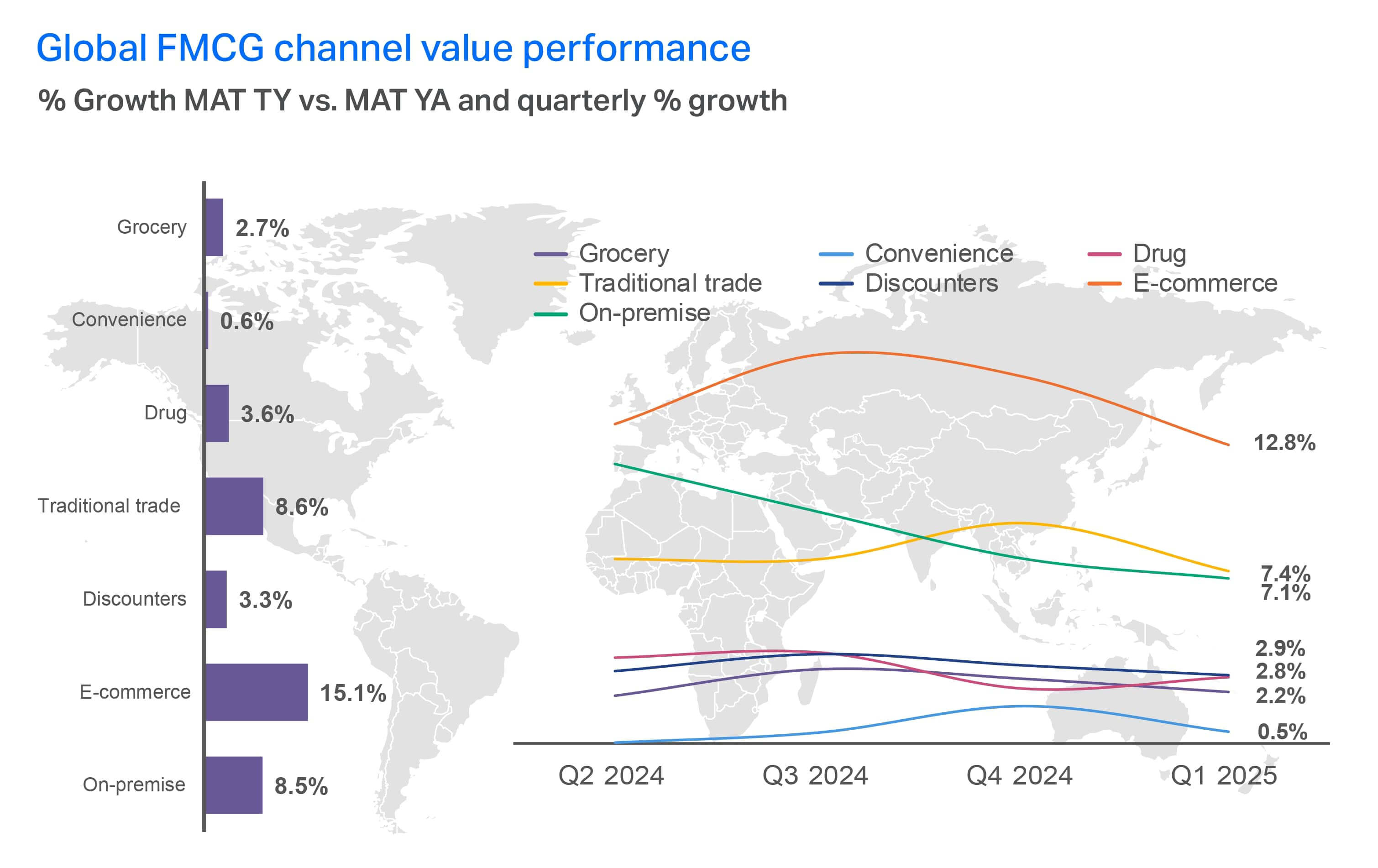

La croissance mondiale se maintient mais montre des signes de ralentissement à l’horizon 2026

Tendances mondiales des produits de grande consommation, 2024 vs. 2025 :

- Croissance des ventes en valeur : 3. 5%

- Croissance des volumes : 0 ,9%

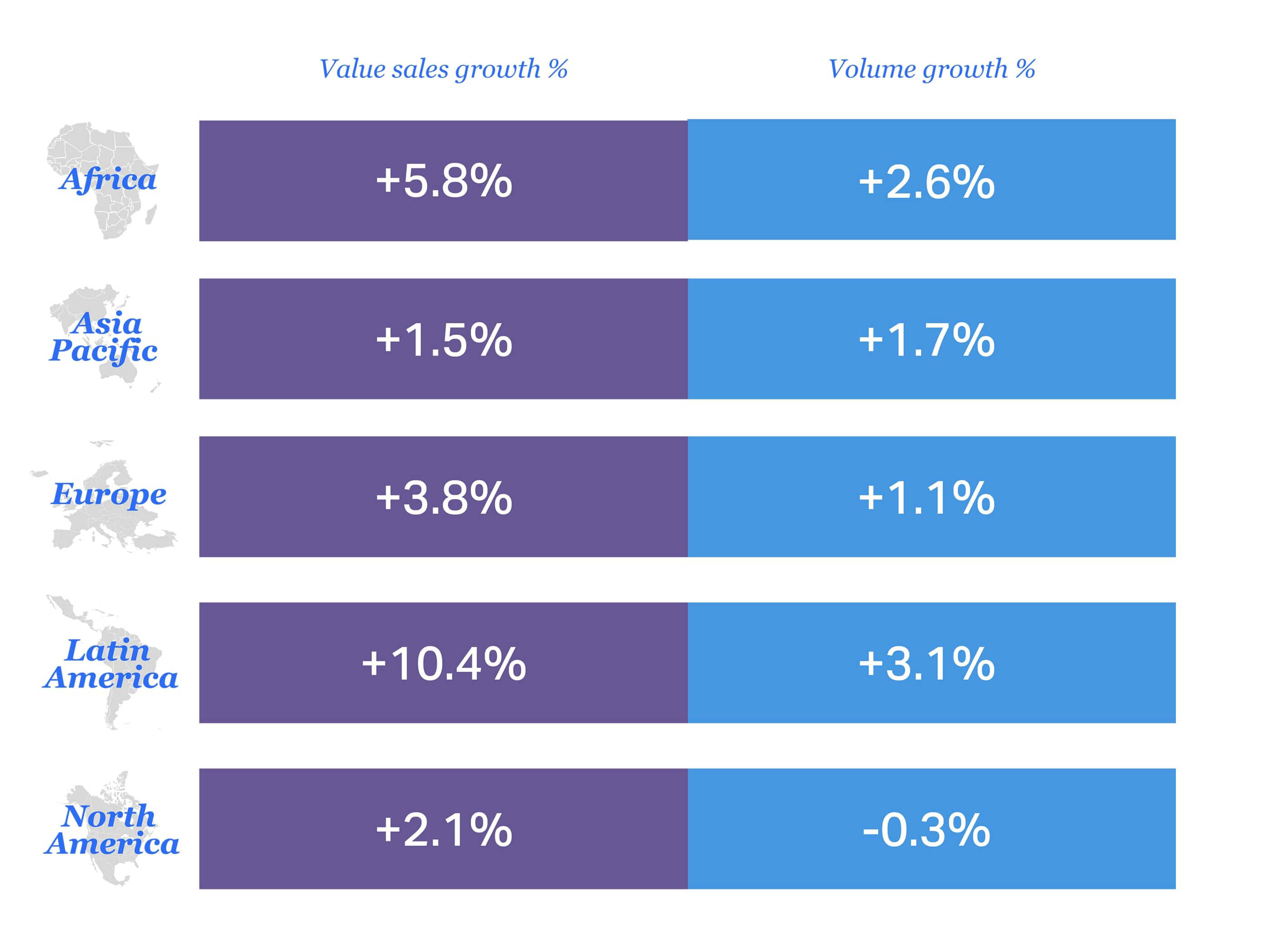

Si l’on considère l’univers mondial des produits Grande Consommation, la croissance des ventes valeur a ralenti entre 2024 et 2025 par rapport à la période précédente. Toutefois, elle s’établit toujours à +3,5 %. La croissance en volume reste relativement stable.

La croissance en valeur en Europe et en Afrique s’est ralentie en raison de l’atténuation des pressions inflationnistes, mais l’inflation élevée en Amérique latine est à l’origine de la croissance de +10,4 % en valeur du marché.

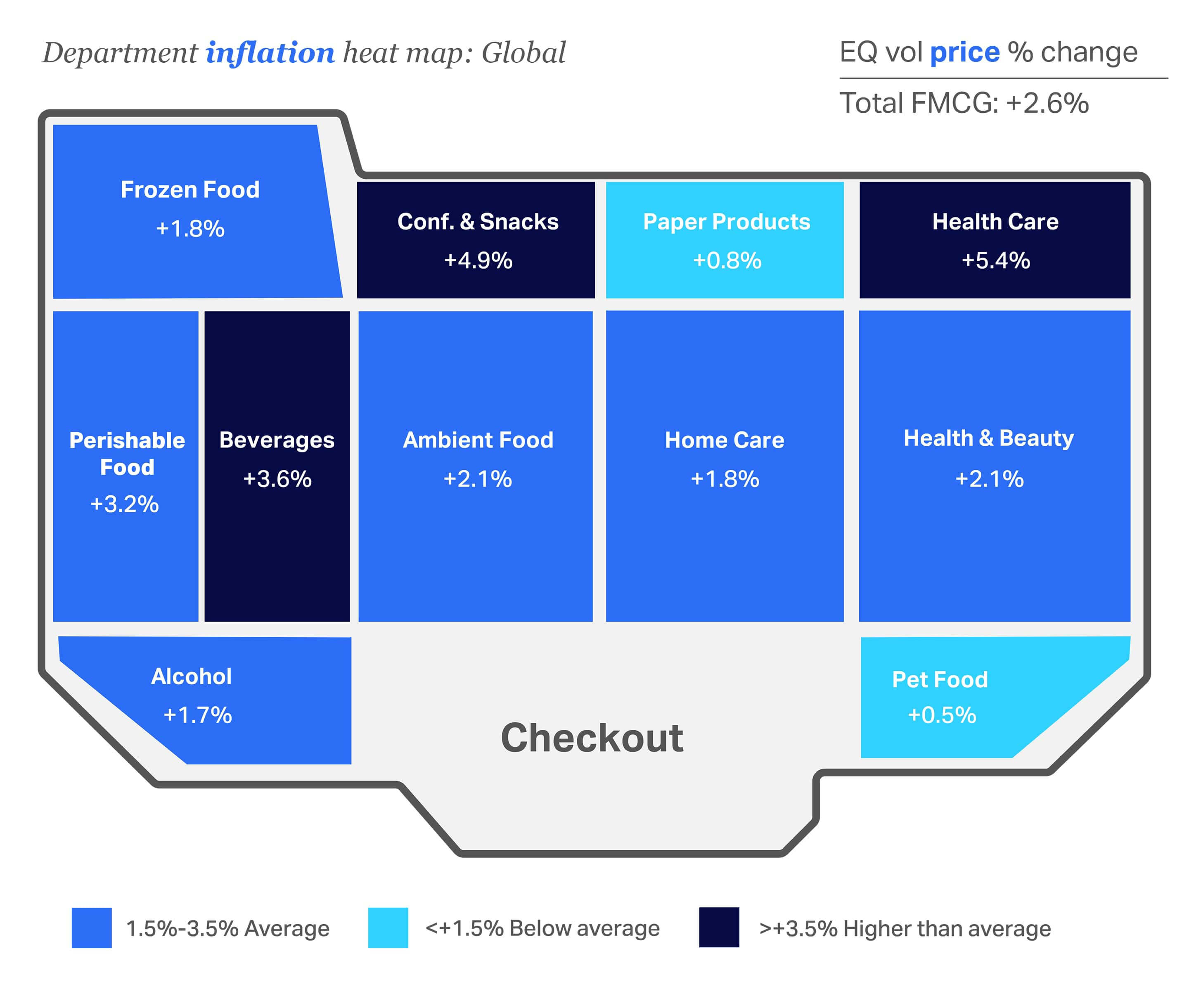

Visualisation – Croissance des prix par catégorie

Les prix restent élevés dans le Monde, mais plusieurs catégories ont connu un ralentissement de l’inflation en 2025.

Cette visualisation confirme que l ‘inflation s’est ralentie dans l’ensemble des rayons et pour de nombreuses catégories, tout en restant supérieure à la moyenne des produits de grande consommation (+2,6 %) dans quelques univers produits clés. Ainsi, les produits de Santé personnelle (+5,4 %), la Confiserie et snacking (+4,9 %) et les Boissons non alcoolisées (+3,6 %) ont connu les taux d’inflation les plus élevés en 2025.

Certaines données 2025 sont à relativiser car certaines catégories ont été plus touchées par l’inflation l’année dernière. Ainsi, le ralentissement des prix est à mettre en regard du taux 2024 comme pour les aliments pour animaux de compagnie (+0,5 % contre 6,5 % en 2024), les produits d’Entretien (+1,8 %, contre 7,6 %) et les produits Hygiène / Beauté (+2,1 %, contre 6,0 % en 2024).

Avec une croissance moyenne des prix PGC à 2,6% en 2025 (en baisse par rapport à 4,1% en 2024), les marques et les enseignes doivent exécuter stratégiquement par rapport à des ventes volumes plus élevées afin de compenser le ralentissement de la croissance en valeur.

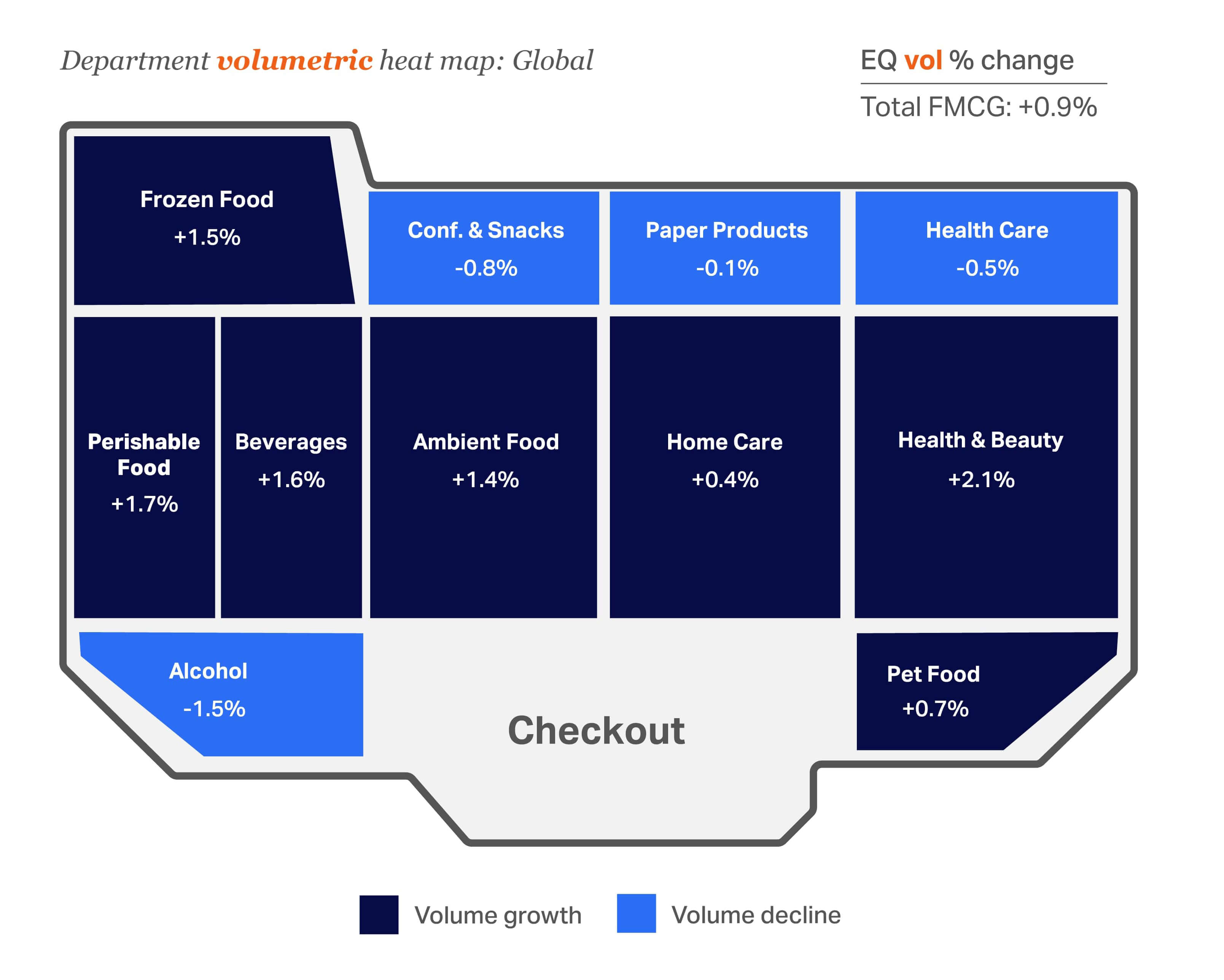

Visualisation – Croissance des volumes par catégorie

La croissance des ventes en volumes continue de favoriser les catégories Hygiène/Beauté et les produits alimentaires Frais

Un examen de la croissance volumétrique par rapport à l’année précédente permet de mieux comprendre la situation. Alors que la variation Total PGC en volumes (+0,9 %) est conforme à celle de l’année dernière (0,8 %), les produits Papier et les Alcools continuent d’enregistrer une baisse. Les produits Hygiène / Beauté (+2,1%) et le Frais (+1,7%) affichent la plus forte croissance volume en 2025.

Nuances locales dans l’inflation et les aléas volumes

Cette vision permet de découvrir des nuances locales qui peuvent déboucher sur des opportunités de croissance. Les solutions de Suivi des ventes de NIQ peuvent aider à identifier les risques du marché et les opportunités de croissance au niveau Catégories. Par exemple, les produits de Soin – Santé connaissent une croissance due à l’inflation en Europe, en Asie-Pacifique et en Afrique. Le seul marché où le volume a augmenté de manière significative pour cette catégorie est l’Amérique latine, où les prix de ces produits ont baissé de près de –10 %.

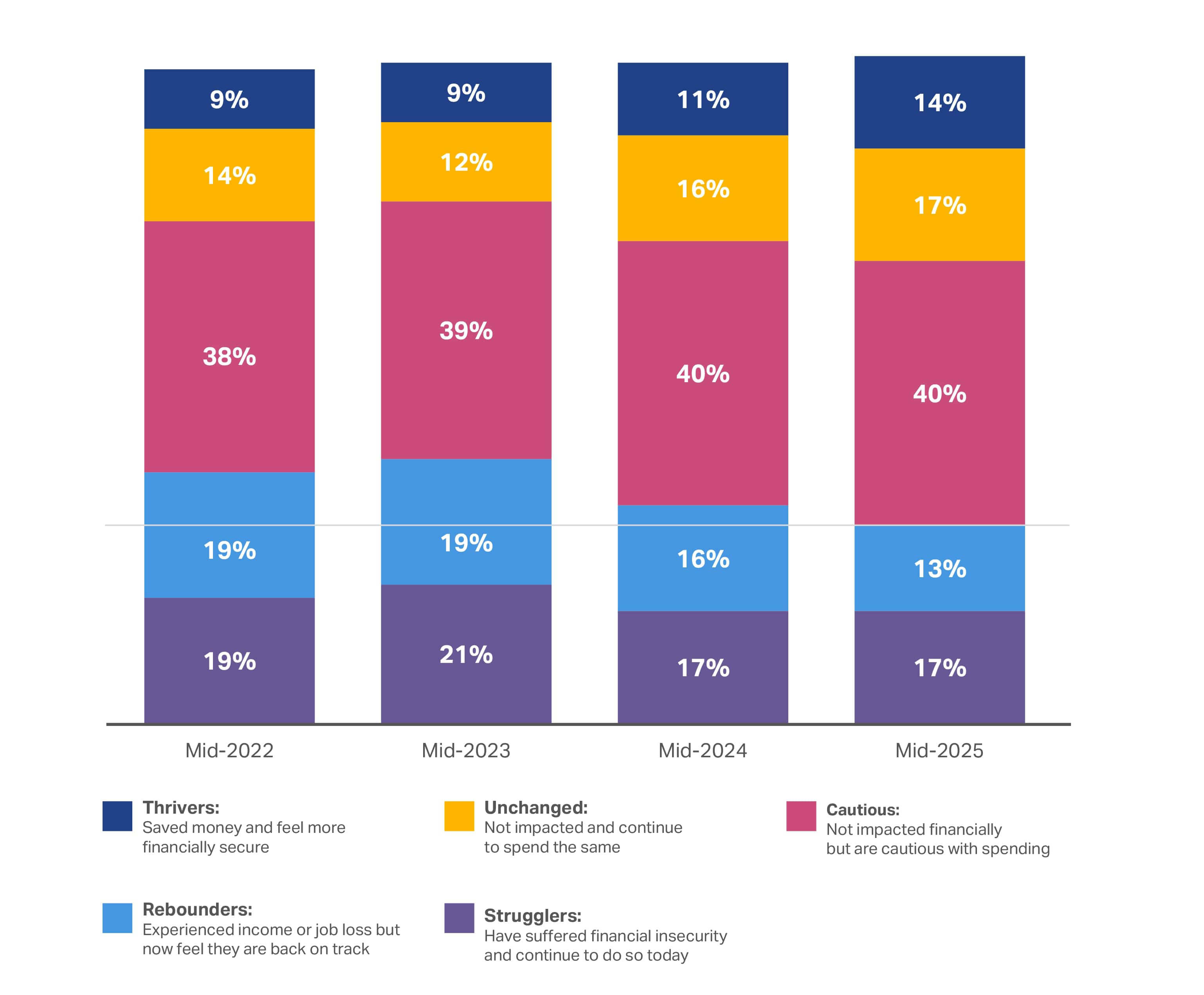

La fracture économique de 2025

Les consommateurs continuent de se sentir plus à l’aise financièrement.

La segmentation socio-économique identifiée par NIQ est un outil précieux pour déterminer comment les consommateurs perçoivent leur sécurité financière, y compris les impacts récents sur leur revenu ou leur capacité à épargner. Le suivi au fil du temps donne une vue d’ensemble de l’impact des événements mondiaux sur le consommateur moyen.

31%

des consommateurs mondiaux ne sont pas affectés dans leur situation financière ou se sentent à l’aise en 2025, contre 27 % en 2024

Le nombre de consommateurs “à l’aise” continue de croître, augmentant de +10 % entre 2023 et aujourd’hui. Cela donne des signaux positifs en terme de confiance consommateur et de projections de dépenses à des niveaux constants. Toutefois, le nombre de consommateurs “prudents” est resté stable, à environ 40 %.

La confiance modifie lentement les comportements

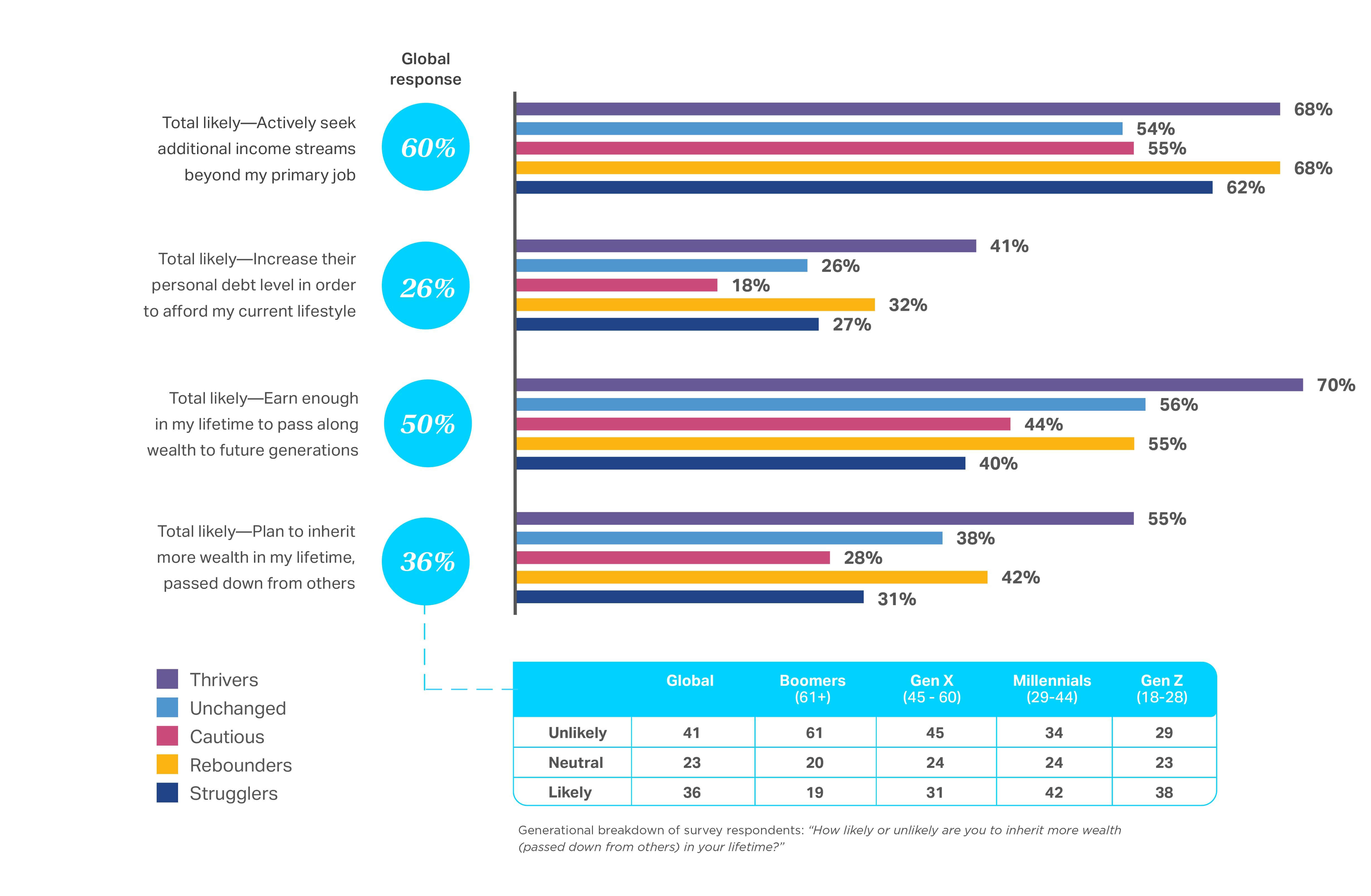

Les consommateurs continuent d’assurer leurs arrières avec des sources de revenus complémentaires.

L’optimisme prudent se maintient dans tous les profils décrits ci-dessus. Malgré cet optimisme, les consommateurs ne se sentent pas encore en sécurité: la croissance des salaires reste plate, l’adoption de l’IA perturbe le marché de l’emploi et les prix des produits PGC restent élevés. En effet, plus de la moitié (60 %) des personnes interrogées déclarent rechercher activement des sources de revenus supplémentaires en dehors de leur emploi principal. Si ce chiffre est en baisse de -4 % par rapport à l’année dernière, il renforce le fait que le retour de la confiance est un objectif à évolution lente. D’ailleurs, les “Thrivers” sont autant que les “Rebounders” à chercher d’autres sources de revenus… ceci témoigne d’un pessimisme sous-jacent, même pour les consommateurs les mieux lotis.

Les personnes prêtes à augmenter leur endettement personnel pour financer leur mode de vie actuel n’ont baissé que de –2 %. Les groupes “inchangés” et “en difficulté” ont enregistré la plus forte baisse de volonté à contracter de nouvelles dettes. Cette situation est en partie liée aux taux d’intérêt toujours élevés et/ou au fait que ces segments aient épuisé leur accès au crédit.

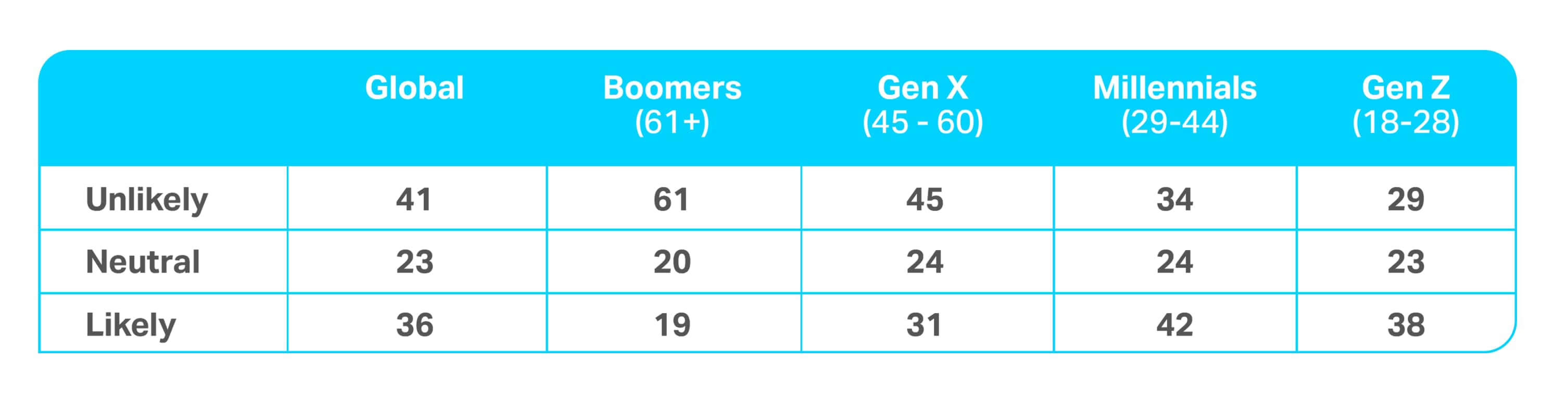

Le même nombre de consommateurs (36 %) que l’année dernière a déclaré probable qu’ils “reçoivent un héritage au cours de leur vie”. Il n’est pas surprenant que les réponses varient beaucoup d’une génération à l’autre.

Êtes-vous susceptible d’hériter d’un patrimoine plus important au cours de votre vie ?

Vous voulez en savoir plus sur les générations ?

- X factor : Comment la Gen X génère discrètement des milliards de dollars de dépenses de consommation

- Spend Z : étude mondiale sur les comportement d’achat des GenZ

En 2026, les consommateurs donneront la priorité à leurs dépenses de base

Nous avons également demandé aux consommateurs de nous faire part de leurs intentions de dépenses 2026. Les résultats sont des données “part de portefeuille” basées sur ce que (et où) les consommateurs pensent dépenser au cours des 12 prochains mois.

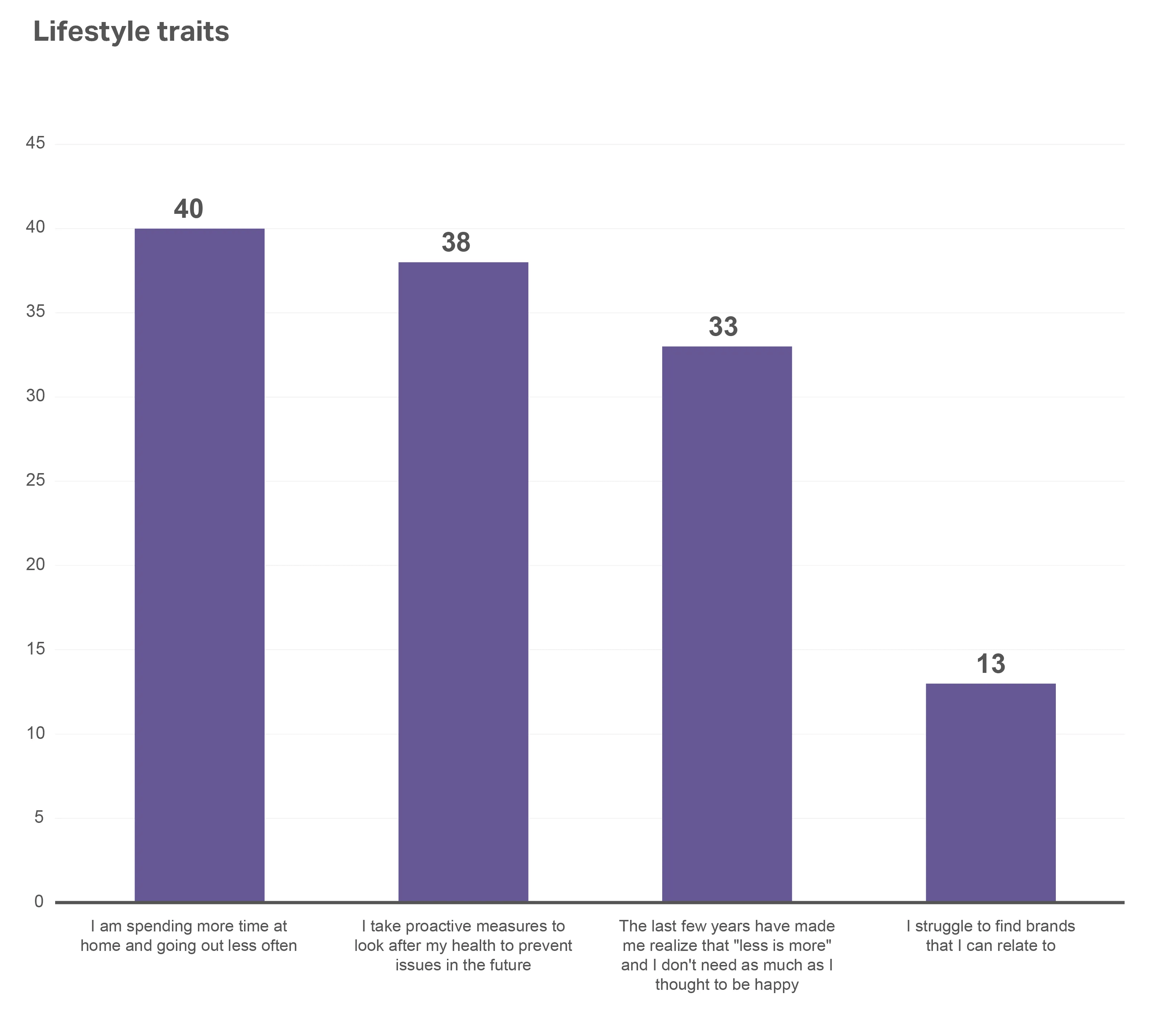

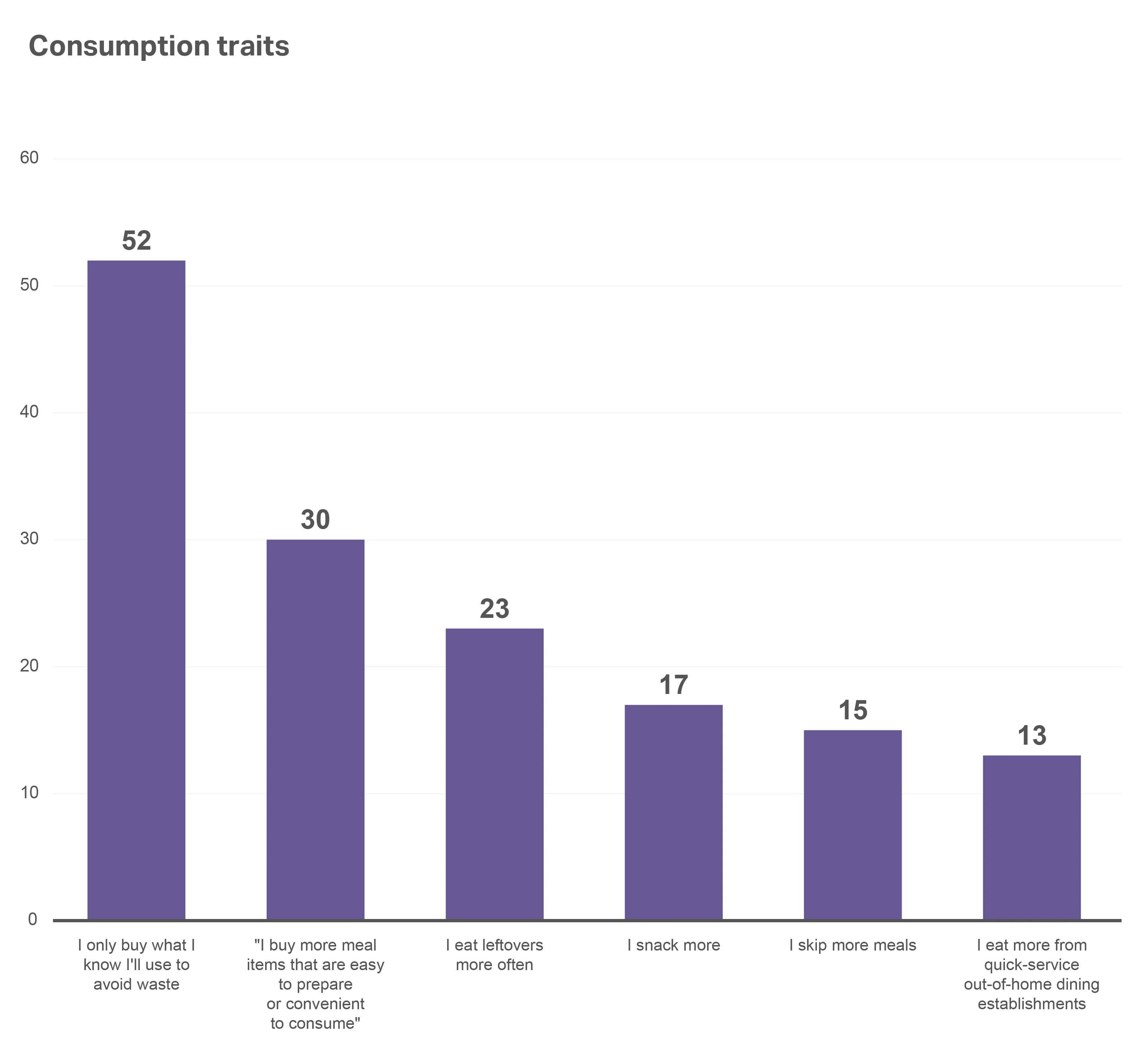

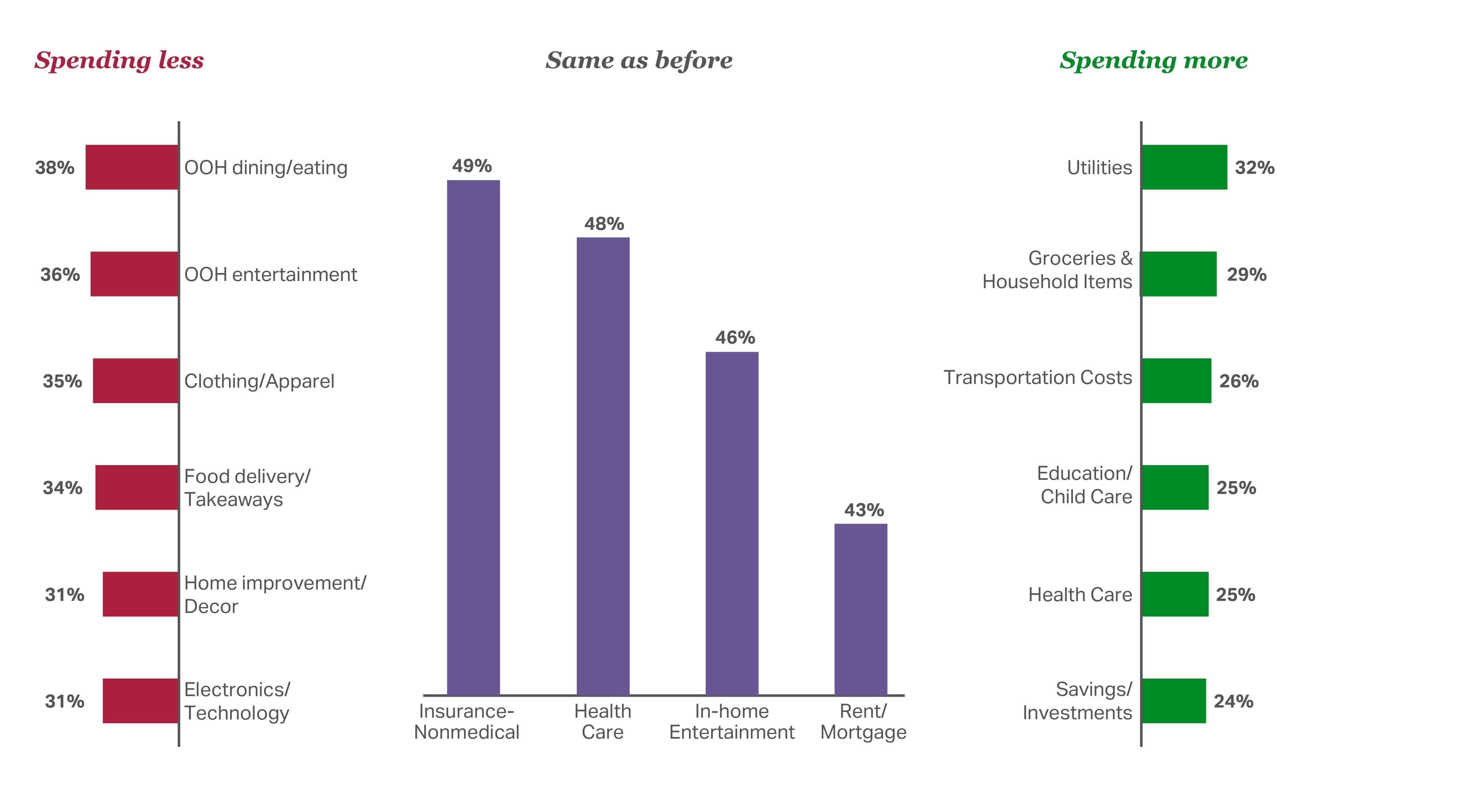

Nous avons constaté, par exemple, que les consommateurs continueront à dépenser moins en repas au restaurant, loisirs extérieurs et la livraison de plats à domicile, reflet de leur comportement 2025. Cependant, ils prévoient de maintenir des dépenses similaires en matière d’assurance, de soins de santé, de loisirs à domicile et de logement.

Un changement notable cette année est la diminution du nombre de consommateurs anticipant des dépenses en hausse pour les services, les produits d’épicerie et articles ménagers. Une piste d’explication : les consommateurs estiment que les prix de ces produits se stabilisent et/ou que les professionnels ont épuisé les possibilités d’augmentation à court terme.

Intentions de dépenses – 12 prochains mois

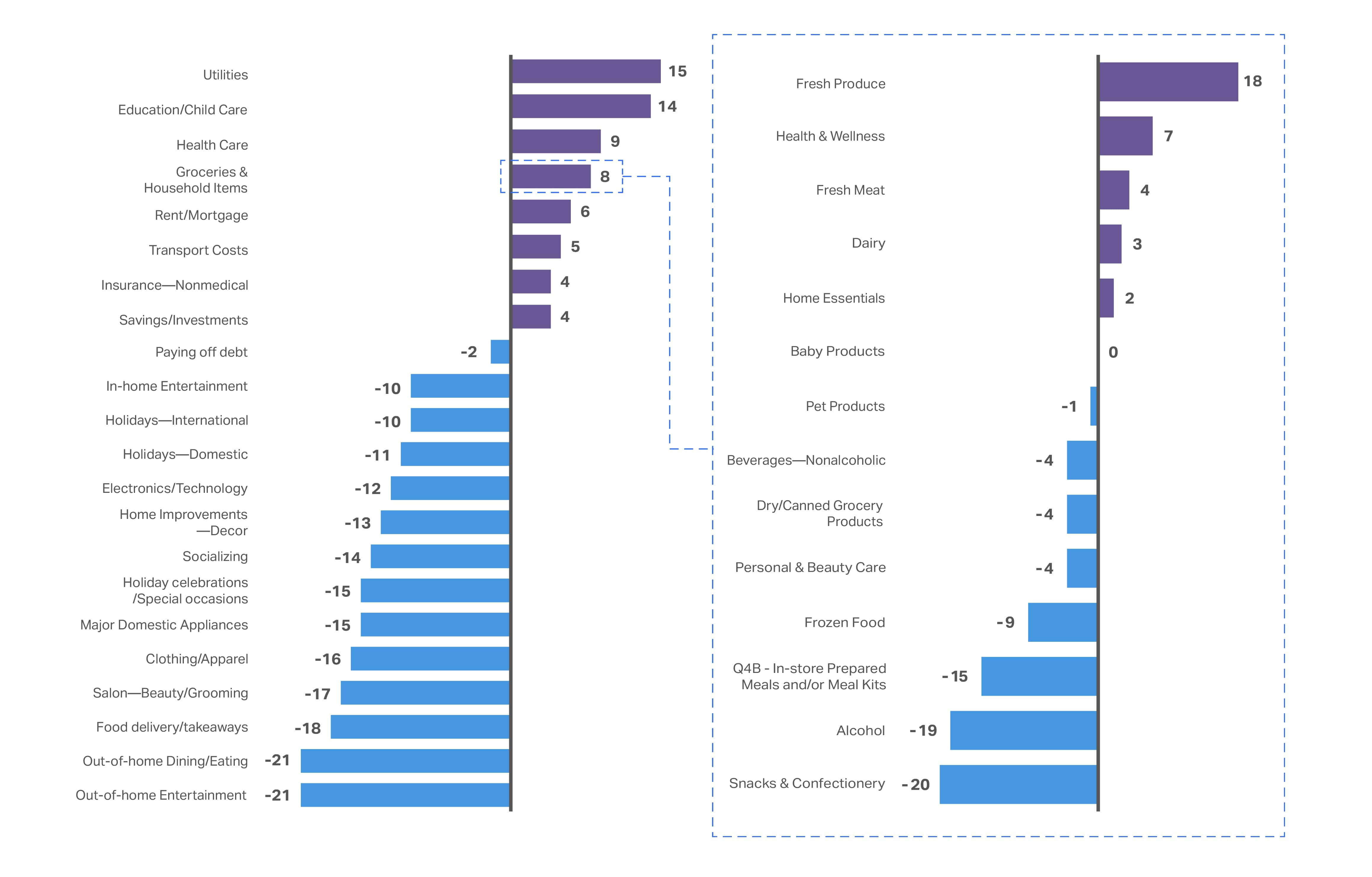

Nous avons également observé un changement net entre les intentions de dépenser plus et de réduire leurs dépenses par catégorie. Cela nous aide à détecter les changements d’état d’esprit à impact sur le marché Grande consommation.

En 2026, les intentions de baisse des dépenses, telles que les loisirs hors domicile et l’habillement, restent inchangées. Les évolutions notables portent sur les services (énergie, gaz, eau…), les produits d’épicerie et d’entretien. Les services, par exemple, enregistrent une variation nette des intentions de dépenses de 15 % (contre 18,9 % en 2024). Les produits d’épicerie et les articles ménagers ne représentent plus que 8 % (contre 12,2 % l’année dernière). Par ailleurs, davantage de consommateurs prévoient de dépenser moins pour les produits frais, la santé et le bien-être, la viande fraîche et les produits laitiers.

En 2026, les consommateurs prévoient de continuer à donner la priorité aux dépenses “essentielles”

Ces dépenses comprennent les services, l’éducation, les soins de santé et les loyers/hypothèques.

Les données Omnishopper révèlent des pistes de croissance

Sur des marchés de premier plan comme les États-Unis, les données NIQ Omnishopper prouvent que le sentiment positif des consommateurs a clairement un impact sur les dépenses. Les dépenses annuelles par foyer américain sont en hausse dans les principaux rayons, notamment en Hygiène/Beauté (+8 %), les Soins bébés (+7 %), l’Alimentation (+4 %), les produits pour animaux (+4 %) et les produits d’entretien ménager (+3 %)

Les produits Hygiène / Beauté sont achetés plus fréquemment, avec des occasions d’achat par acheteur en hausse de +4,9% par rapport à l’année dernière. Idem pour les occasions d’achat de produits Bébé (+5,6 %), et les produits pour animaux de compagnie (+3,6 %).

Par ailleurs, les occasions d’achat en Alimentaire et Boissons par acheteur sont restées stables. Cependant, le taux d’achat absolu en dollars pour ces catégories reste considérablement plus élevé que tous les autres rayons, s’établissant à 7 127 dollars par foyer et par an. Cela s’explique par une fréquence d’achat beaucoup plus élevée, ceux-ci étant achetés au cours de 227 visites, en moyenne sur 12 mois. À titre de comparaison, ce taux atteint 1 784 dollars annuels par foyer et 83 occasions d’achat par an en Hygiène/Beauté.

Côté dépenses par visite, les produits d’entretien sont les moins chers (environ 16 dollars par visite) et les produits Alimentaire et Boissons les plus chers (environ 31 dollars).

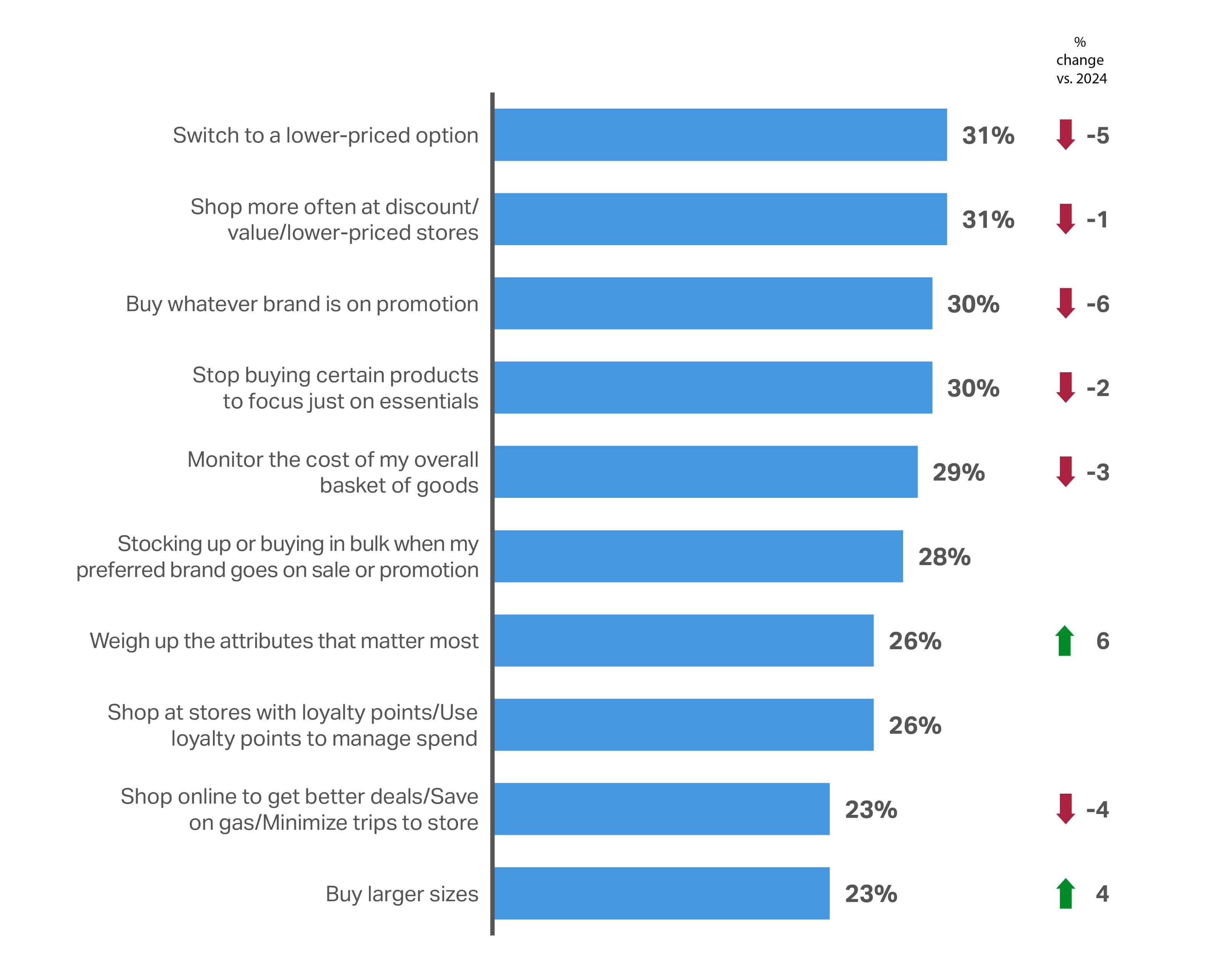

La simplicité est le nouveau premium

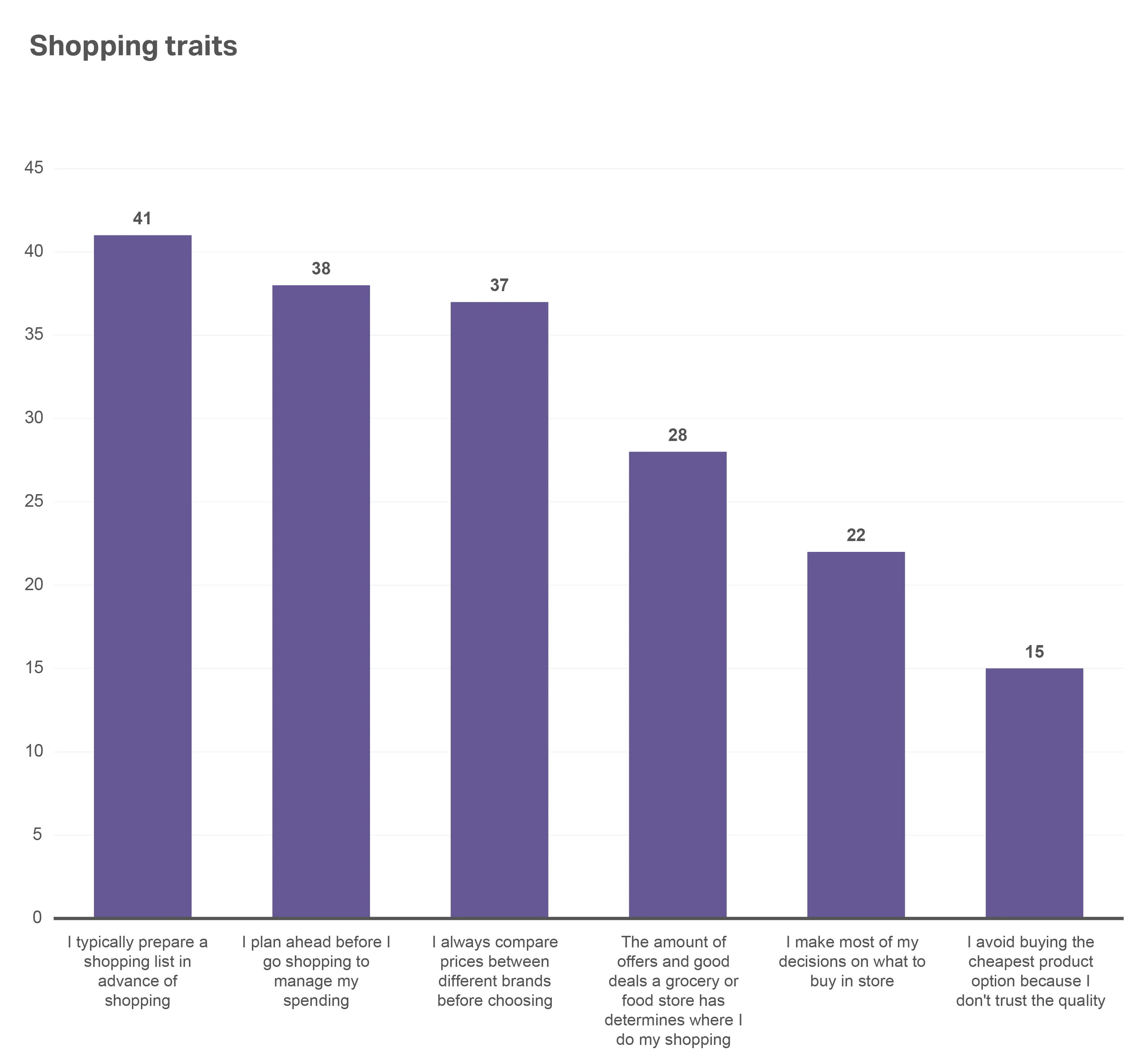

Nous avons demandé aux consommateurs leurs stratégies pour gérer leurs dépenses. Toutes les options sont en baisse par rapport à l’année dernière, ce qui indique que les consommateurs n’examinent pas leurs achats avec autant de vigilance qu’avant. Le seul effort consiste à “acheter des packages plus grands” (+4 % par rapport à 2024). Autrement, ils emploient une stratégie générale pour “privilégier les attributs produits qui comptent le plus” (+6%).

Se concentrer uniquement sur la marque la moins chère (“Passer à une marque moins chère”, “Acheter n’importe quelle marque en promotion”) est moins populaire que l’année dernière. Les approches plus réfléchies ont gagné en popularité (“Évaluer et hiérarchiser les attributs produits qui comptent le plus”, “Acheter de plus grandes tailles pour obtenir un meilleur prix par quantité”). Cela peut suggérer un espoir pour la fidélité à la marque – si une marque offre la bonne proposition de valeur globale.

Cela dit, le prix restera toujours un facteur important dans la proposition de valeur globale de marque. En témoigne le fait que seulement 12 % des personnes interrogées sont prêtes à “rester fidèles à leurs marques habituelles, quel que soit le prix”

Avec l’augmentation de la fatigue cognitive, la simplicité devient essentielle. Les consommateurs apprécient des choix moins nombreux et plus clairs qui offrent le prix, la qualité et les valeurs en une seule proposition harmonisée. Les formats rationalisés, les expériences à faible friction et la valeur basée sur l’offre l’emporteront sur des offres complexes riches en fonctionnalités.

Top 10 Stratégies d’économie – Produits Grande consommation (PGC FLS) Monde

L’année dernière, les consommateurs changeaient plus souvent de marque, à la recherche de la meilleure promotion. Dans le rapport entre marques nationales par rapport aux marques propres (mdd) en 2026, les données Expanded Omnishopper US de NIQ révèlent que les deux progressent à des taux similaires par rapport à l’année dernière (+6 % et +5,5 %, respectivement).

La valeur par acheteur augmente également à un rythme similaire à celui de l’ensemble des foyers acheteurs de PGC. Ce qui diverge, c’est la valeur par occasion. Les marques nationales continuent de représenter le double de la valeur (31,60 $/occasion) des marques de distributeurs (14,90 $/occasion).

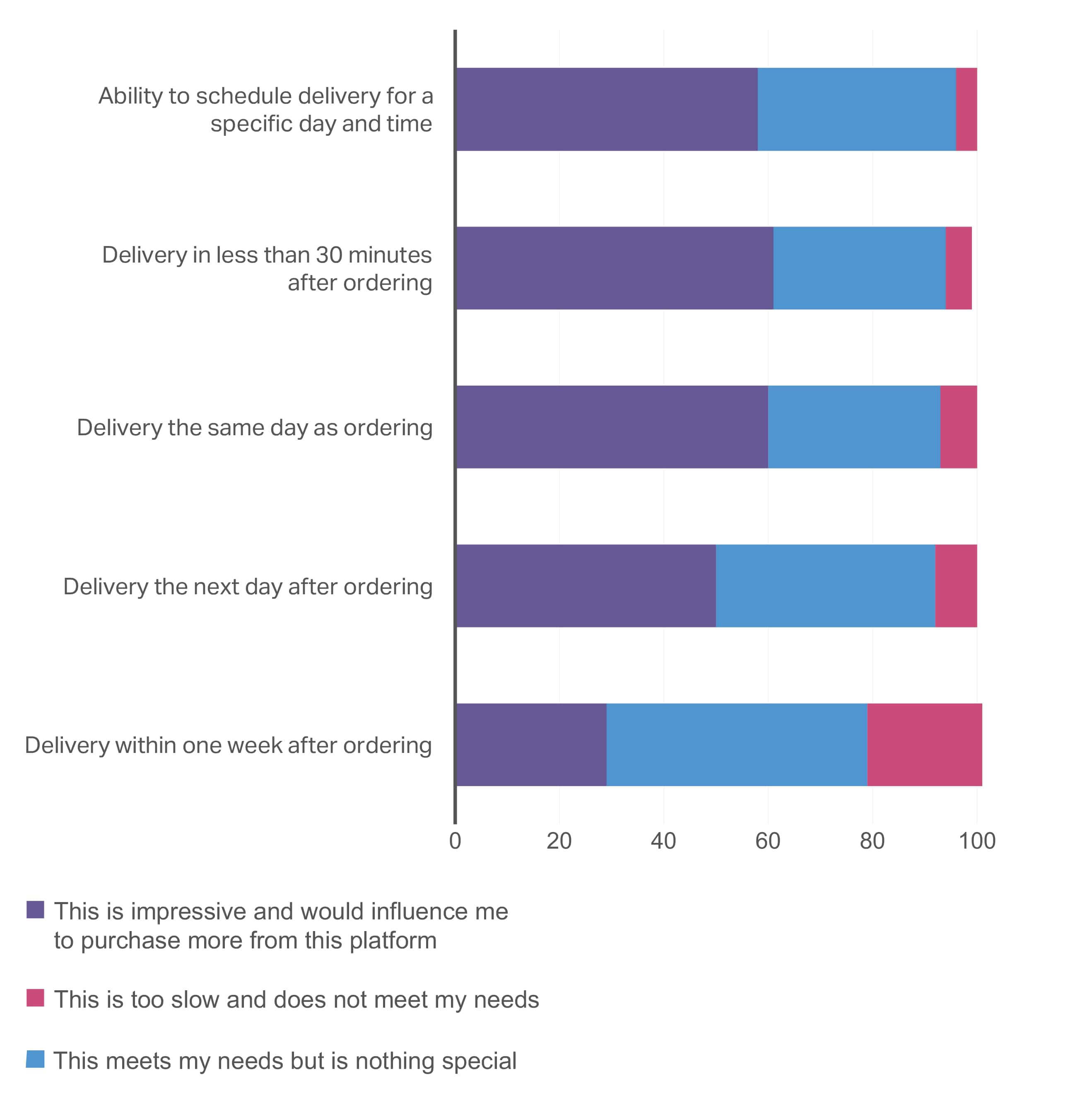

Le délai de livraison est le nouveau luxe mondial

Les attentes des consommateurs en matière de délais de livraison évoluent rapidement. Notre étude montre que toute livraison lente et non-programmée ne motive pas les consommateurs à acheter. Il n’y a pas de grande différence dans l’influence d’achat entre les options de livraison “le jour suivant”, “le jour même” ou même “en 30 minutes”.

Lorsque vous achetez en ligne, quelles sont vos attentes en matière de délais de livraison ?

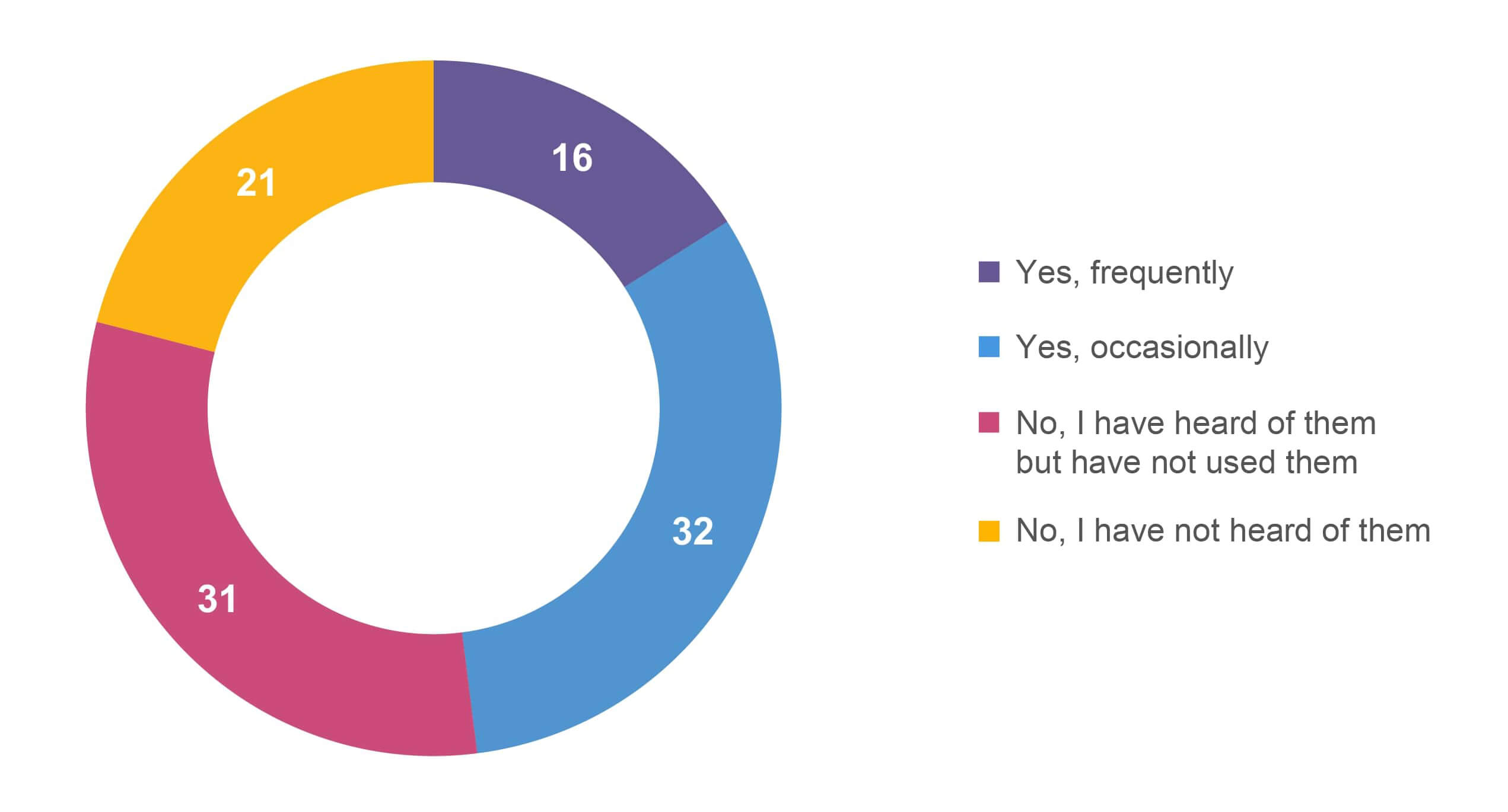

Avez-vous utilisé des appli de livraison rapide (<30 minutes) ?

Les fonctions “gain de temps” sont appréciées

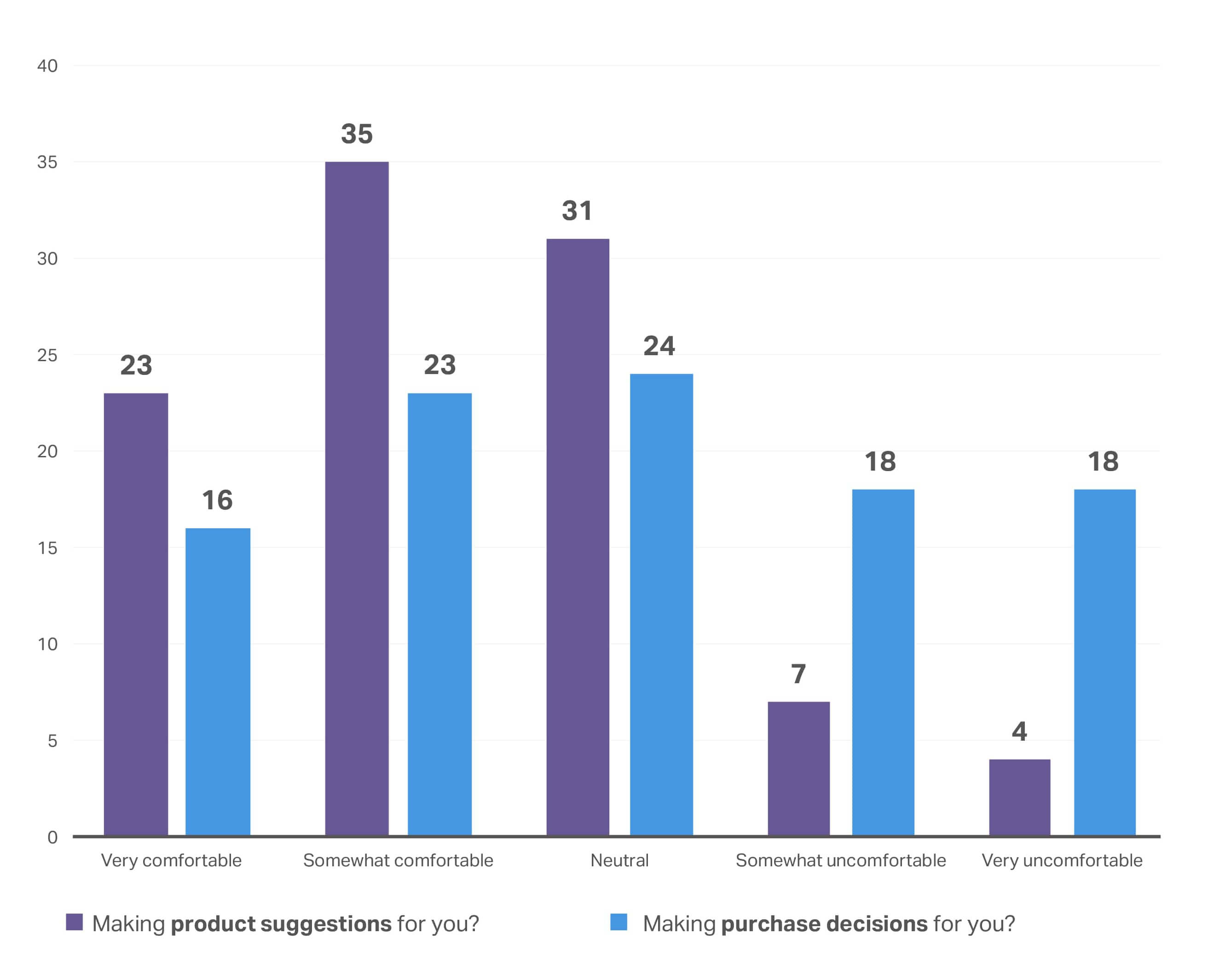

Les consommateurs recherchent activement des moyens de simplifier le processus d’achat. Ils ont identifié les suggestions de produits basées sur leurs achats antérieurs comme une fonctionnalité utile, mais la plupart d’entre eux veulent encore prendre des décisions de manière autonome. La possibilité de comparer les caractéristiques produits est également considérée comme un atout, mais pas nécessairement un facteur de décision.

Je trouve utile qu’un distributeur me suggère des produits selon mes achats précédents

Dans quelle mesure vous sentez-vous à l’aise lorsqu’un e-shop effectue les opérations suivantes ?

Seriez-vous plus enclin à acheter un produit si le distributeur permettait de comparer facilement les principales caractéristiques produit ?

Principaux enseignements

Malgré le ralentissement de l’inflation mondiale, les consommateurs restent prudents. Même les ménages aisés recherchent une “assurance” par le biais de sources de revenus secondaires, reflétant l’incertitude quant à la stabilité future. Si les dépenses obligatoires – eau, énergie… – ne devraient plus continuer à augmenter fortement, il s’agit davantage d’un signe de lassitude des consommateurs que d’un véritable soulagement. Les dépenses essentielles restent protégées et prioritaires.

Dans le secteur Grande consommation, l’ambiance est devenue constructive. Les données NIQ Expanded Omnishopper USA prouvent que ce sentiment positif stimule les dépenses des ménages dans les principales catégories, notamment en hygiène – beauté ( 8 %), produits bébés ( 7 %), alimentation ( 4 %), produits pour animaux de compagnie ( 4 %) et entretien de la maison ( 3 %). Les catégories Hygiène – Beauté, Bébés et Animaux de compagnie bénéficient d’un engagement plus fort avec des visites en magasin plus fréquentes, tandis que l’alimentation et les boissons continuent de se tailler la part du lion dans le budget des ménages, grâce à une fréquence d’achat exceptionnellement élevée (227 visites par an, contre 83 en hygiène – beauté).

À l’avenir, les opportunités de croissance ne sont plus liées aux hausses de prix mais à une croissance des volumes et occasions d’achat. Les distributeurs et fabricants devront se concentrer sur ces deux points tout en donnant aux consommateurs un plus grand sentiment d’autonomie et de contrôle. La simplicité reste essentielle : Les consommateurs veulent se sentir maîtres de leurs décisions d’achat.