Navegar por la incertidumbre con resiliencia

Los líderes empresariales de hoy se enfrentan a un momento especialmente difícil: Las políticas cambiantes, la fluctuación de la confianza de los consumidores y la incertidumbre económica han creado un entorno impredecible en el que la toma de decisiones cotidiana, por no hablar de la planificación para el futuro, resulta abrumadora.

En momentos como éste, la mayoría de las perspectivas económicas ofrecen tendencias generales o previsiones superficiales. Éste es diferente.

Estamos encantados de colaborar una vez más con los economistas de Yale Martha Gimbel y Ernie Tedeschi para ofrecerle este manual de resistencia empresarial. Tras profundizar en 50 años de datos históricos de Estados Unidos, analizaron el comportamiento de los consumidores ante las principales crisis económicas, desde recesiones y estanflación hasta crisis geopolíticas. Su análisis revela no sólo cómo responden los consumidores en cada situación, sino también las señales clave que indican que se avecinan cambios.

Nuestro marco de resiliencia empresarial, unaguía detallada que describe cómo interpretar estas señales, junto con los pasos específicos que los minoristas y fabricantes pueden dar para responder a ellas con agilidad y confianza, hace que este manual sea práctico. Esperamos que lo utilice como brújula estratégica para orientar su planificación y posicionar su negocio para la resistencia y el crecimiento en los próximos meses.

Vicepresidenta, Global Thought Leadership, NIQ

Courtenay Verret es Vicepresidenta de Global Thought Leadership en NIQ, donde conecta las perspectivas basadas en datos con narrativas convincentes que posicionan a la empresa a la vanguardia de la inteligencia del consumidor. Su trabajo abarca temas críticos como la IA, la innovación y el marketing de marca, ayudando a dar forma a las conversaciones estratégicas. Courtenay juega un papel clave en la amplificación de la autoridad de la marca NIQ mediante el fomento de asociaciones influyentes, impulsando el compromiso ejecutivo, y la entrega de ideas que resuenan en todas las industrias y mercados.

Sobre los autores

Economista

Martha Gimbel es Directora Ejecutiva del Laboratorio de Presupuestos de Yale. Ha trabajado como asesora y economista en altos cargos de la Administración, el sector privado y la filantropía, como el Consejo de Asesores Económicos de la Casa Blanca, el Departamento de Trabajo, el Comité Económico Conjunto del Capitolio, Schmidt Futures y Indeed.com. Es experta en una amplia gama de datos económicos, como el mercado laboral, el gasto de los consumidores, la inflación y el crecimiento económico, y en cómo se entrecruzan la dinámica económica y la política.

Economista

Ernie Tedeschi es Director de Economía en The Budget Lab de Yale e investigador invitado en el Psaros Center for Financial Markets and Policy de la Universidad de Georgetown. También es columnista habitual de Bloomberg Opinion. Hasta marzo de 2024, fue Economista Jefe del Consejo de Asesores Económicos (CEA) de la Casa Blanca. Antes del CEA, Ernie fue Director Gerente y Jefe de Análisis Fiscal en Evercore ISI. También ha sido economista del Departamento del Tesoro de EE.UU. y colaborador de la columna Upshot del New York Times.

¿Qué impulsa el comportamiento de los consumidores en periodos de incertidumbre? Obtenga un avance de lo que encontrará en The Business Resiliency Playbook… ¡y siga leyendo!

¿Quiere leerlo más tarde?

¿Planificando la resistencia empresarial? ¿O tomar decisiones en la oscuridad?

¿Hacia dónde se dirige la economía?

¿Y cómo responderán los consumidores?

Estas preguntas son, sin duda, prioritarias para fabricantes y minoristas, que se enfrentan a un panorama económico mundial marcado por un extraordinario grado de incertidumbre. Pero, en nuestro afán por prever lo que está por venir, ¿estamos complicando en exceso lo que realmente importa para aumentar la resistencia de las empresas?

Desde los cambios en las políticas comerciales y las tensiones geopolíticas hasta la volatilidad de los mercados financieros y la evolución de los comportamientos de los consumidores, el entorno actual es más impredecible que nunca desde la pandemia de hace cinco años. Esta incertidumbre no es una abstracción, sino una realidad cotidiana que condiciona las decisiones de empresas, responsables políticos y consumidores por igual.

Para los líderes empresariales, esta imprevisibilidad supone un reto: Las decisiones sobre precios, contratación, inversiones en la cadena de suministro, posicionamiento de la marca y proyectos de innovación deben tomarse con información incompleta y en condiciones que cambian rápidamente. Es posible que los modelos tradicionales y los precedentes anteriores ya no ofrezcan una orientación fiable, lo que dificulta trazar un camino claro hacia delante. Sin embargo, optar por no actuar -retrasando decisiones clave o manteniéndose en el statu quo- es también una decisión en sí misma, que puede dejar a las organizaciones expuestas a riesgos y oportunidades perdidas.

En un informe de 2022, McKinsey llegó a la conclusión de que las medidas que toma una empresa antes de cualquier tipo de crisis económica -por ejemplo, lo que hace para prepararse o dónde invierte- podrían suponer hasta la mitad de la diferencia de rentabilidad para los accionistas entre los líderes y los rezagados.

En este contexto, la planificación de la resistencia empresarial no sólo es aconsejable, sino esencial. Los fabricantes y minoristas mejor posicionados para sortear la incertidumbre son los que han desarrollado proactivamente estrategias para resistir los choques y adaptarse a las nuevas realidades. Pero antes de elaborar un plan de resiliencia, es crucial comprender primero los escenarios potenciales que podrían desarrollarse en los próximos dos años. Esto requiere una evaluación rigurosa tanto de los riesgos del entorno actual como de la forma en que se han desarrollado riesgos similares en el pasado.

Para este informe, hemos diseñado un análisis que ofrece a los líderes empresariales la información que necesitan para anticiparse y prepararse para una serie de futuros posibles. Al trazar distintos escenarios para el gasto de los consumidores, pretendemos proporcionar un marco que permita una toma de decisiones ágil y una previsión estratégica. Nuestro objetivo no es predecir el futuro, sino ayudar a las organizaciones a desarrollar planes sólidos que puedan adaptarse a medida que evolucionan las condiciones.

Para ello, nos basamos en experiencias del pasado que nos ayudan a calibrar lo que pueden depararnos los próximos años. Los episodios históricos -la estanflación de los años setenta, la importante recesión de principios de los ochenta, la leve recesión de 1990, el aterrizaje suave de mediados de los noventa y la crisis geopolítica y del petróleo de 2022- ofrecen lecciones inestimables sobre cómo responden los consumidores a las perturbaciones económicas y a la incertidumbre. Durante estos periodos, las prioridades de los consumidores suelen cambiar rápidamente: el gasto en artículos de primera necesidad prevalece sobre las compras discrecionales, y la lealtad a la marca se redefine en función del valor percibido y la confianza.

De nuestro análisis se desprenden tres conclusiones fundamentales:

1

En primer lugar, en cada uno de los episodios históricos analizados, el comportamiento de los consumidores siguió pautas similares, independientemente del estímulo. De cara al futuro, es crucial que los líderes empresariales no den demasiada importancia al estímulo ante el que reaccionarán los consumidores. A los consumidores no les importa por qué están estresados, sólo saben que lo están. Y tienden a responder en consecuencia.

2

En segundo lugar, tal y como se preveía, en cada uno de los escenarios económicos analizados, los consumidores se retrajeron de lo “bueno para tener” y se inclinaron por un comportamiento de búsqueda de valor, en mayor o menor medida, dependiendo de la magnitud de la perturbación. En lugar de anticiparse a un número infinito de escenarios, los directivos de las empresas deberían permanecer atentos a las señales de datos clave que aquí se señalan y que podrían indicar que se avecina un cambio de comportamiento.

3

En el momento de realizar este análisis (verano de 2025), los datos del NIQ que hemos revisado indican que los consumidores no están mostrando signos generalizados de comportamiento estresado, a pesar de las recientes fluctuaciones en el sentimiento. Esto podría cambiar en cualquier momento, dadas las condiciones dinámicas sobre el terreno, pero refuerza la idea de que el sentimiento de los consumidores es sólo un dato sobre el que actuar. Los empresarios deben mantenerse alerta y equilibrar lo que dicen los consumidores con los cambios reales en lo que hacen.

“Nuestro objetivo no es predecir el futuro, sino ayudar a las organizaciones a desarrollar planes sólidos que puedan adaptarse a medida que evolucionan las condiciones”

El pasado es el prólogo: Cinco escenarios históricos que podrían reflejar las perspectivas futuras

Las perspectivas de la economía estadounidense para los próximos dos o tres años son inusualmente inciertas, con varios escenarios plausibles, cada uno con implicaciones diferentes para el crecimiento, la inflación y el gasto de los consumidores.

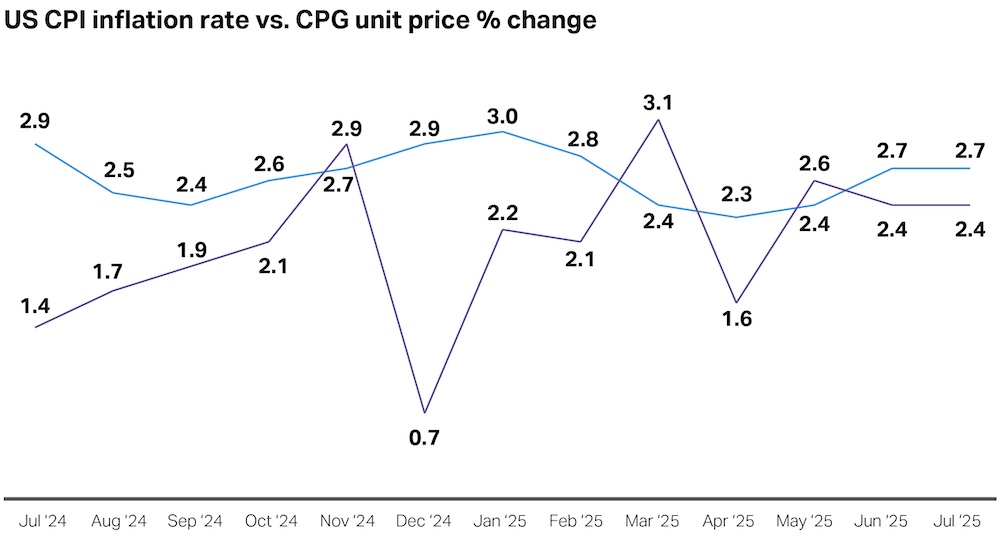

A pesar de la volatilidad intermensual, el gasto real de los consumidores ha aumentado casi un 1% desde el pasado mes de octubre, y el gasto real en bienes duraderos casi un 2%. El consumidor se ha visto respaldado por un mercado laboral en gran medida estable (aunque los últimos datos sugieren signos de debilitamiento), mientras que los salarios y el crecimiento de los ingresos han crecido más deprisa que la inflación, proporcionando cierto apoyo al poder adquisitivo de los consumidores a pesar de las persistentes presiones sobre los precios. La inflación sigue siendo ligeramente elevada, pero ha descendido desde los niveles inusualmente altos (7-9%) de 2022.

Sin embargo, la confianza de los consumidores y los indicadores económicos más generales son desiguales. El Índice de Confianza de los Consumidores y la Encuesta de Consumidores de la Universidad de Michigan han mostrado un repunte desde sus mínimos de principios de año; sin embargo, la actitud de los consumidores sigue siendo inferior a la de finales de 2024. Mientras tanto, los resultados preliminares de la encuesta anual de Perspectivas del Consumidor de NIQ indican un aumento general de los niveles de optimismo desde hace un año; sin embargo, la preocupación por la posibilidad de un aumento de los precios de los alimentos, la recesión económica y los conflictos geopolíticos siguen siendo prioritarios para la mayoría, lo que ilustra lo difícil que es mantenerse al día con la mentalidad de los consumidores durante este tiempo.

El crecimiento económico también ha sido desigual: El crecimiento del PIB real fue negativo en el primer trimestre de 2025, pero superó las expectativas, con un 3%, en el segundo. Incluso con este repunte, el crecimiento medio durante estos dos primeros trimestres fue de sólo el 1,2%, por debajo del 2,5% de 2024. También podría haber presiones inflacionistas al alza y contracción de la oferta de mano de obra durante el próximo año, en función de la evolución de las políticas estadounidenses (por ejemplo, comercio, inmigración, tipo de interés preferencial de la Reserva Federal, paquete fiscal de conciliación).

Basándonos tanto en datos actuales como en paralelismos históricos, podemos esbozar cinco escenarios principales que podrían afectar a la economía estadounidense y poner a prueba la resistencia de las empresas en los próximos años:

- Estanflación

- Recesión leve

- Recesión profunda

- Aterrizaje suave

- Choque geopolítico

Obsérvese que no se pretende abarcar todas las posibilidades, ni son mutuamente excluyentes. Una recesión puede ser “estanflacionaria”, por ejemplo, mientras que las perturbaciones geopolíticas pueden ser la base de todas ellas. La dirección que tome finalmente la economía dependerá de la interacción de la política monetaria y fiscal, la trayectoria de la inflación, la evolución del comercio mundial y los riesgos geopolíticos, y la resistencia de la demanda de consumo.

Estanflación (década de 1970)

la “estanflación” se caracteriza por un crecimiento lento, un desempleo elevado y una inflación persistente. Este escenario recuerda a la década de 1970, cuando las crisis del petróleo y los errores políticos produjeron una mezcla tóxica de precios altos y estancamiento de la producción. Durante esa época, los consumidores redujeron drásticamente el gasto discrecional, reduciendo el gasto en categorías como la ropa y los bienes duraderos, y dando prioridad a productos esenciales como los alimentos, la energía y la vivienda.

Como en los años setenta, las marcas con propuestas de valor sólidas, incluidas las de marcas blancas, podrían ganar cuota, mientras que la lealtad podría erosionarse ante la subida de precios.

Recesión leve (1990-1991)

Una recesión es una contracción sostenida de la actividad económica. Una recesión “leve” recordaría a la de 1990-1991, cuando el crecimiento se ralentizó bruscamente pero se evitaron problemas financieros sistémicos. Normalmente, la tasa de desempleo aumentaría. A raíz de 1990, acabó subiendo unos 2 puntos porcentuales, pero en principio una subida menor podría seguir siendo coherente con una llamada recesión. Al final, el gasto real en bienes disminuyó un 4% entre julio de 1990 y enero de 1991.

En este escenario, como a principios de los 90, el gasto de los consumidores probablemente disminuiría-especialmente en las categorías más caras, como automóviles, muebles y viajes. Los artículos de primera necesidad se verían menos afectados, pero incluso en este caso, los consumidores probablemente rebajarían o retrasarían sus compras.

Recesión profunda (1980-1981)

Una recesión más profunda, similar a la de principios de los ochenta, podría provocar un aumento significativo del desempleo y una caída más pronunciada del gasto en bienes discrecionales y duraderos. La tasa de desempleo aumentó 5 puntos porcentuales después de 1980, y el gasto real en bienes cayó un 6%, no recuperando los niveles de enero de 1980 hasta principios de 1983.

Históricamente, en estos periodos se producen fuertes caídas en la construcción de viviendas, la venta de vehículos y los bienes de lujo, mientras que los minoristas de descuento y de valor obtienen mejores resultados.

Aterrizaje suave (mediados de los noventa)

Un “aterrizaje suave” es el escenario más optimista que estamos examinando, en el que la Reserva Federal de EE.UU. logra reducir la inflación hasta su objetivo del 2% sin desencadenar una recesión. En este caso, el crecimiento podría ralentizarse pero seguir siendo sólidamente positivo (en torno al 1,5-2% anual), la tasa de desempleo aumentaría sólo ligeramente (se mantendría por debajo del 5%) y, como se ha mencionado, la inflación volvería gradualmente a los niveles objetivo. A mediados de los años noventa se produjo un paralelismo histórico: La Reserva Federal subió los tipos preventivamente para enfriar la inflación, pero la economía siguió creciendo y el gasto de los consumidores se mantuvo firme, aunque con algunos cambios hacia el valor y lo esencial.

En este entorno, el gasto discrecional probablemente se estabilizaría, y las categorías vinculadas a la mejora del hogar, los viajes y las experiencias podrían experimentar un crecimiento renovado a medida que se recupera la confianza de los consumidores.

Conmoción geopolítica (2022)

Los acontecimientos geopolíticos -como la escalada del conflicto en Europa del Este o la inestabilidad en Oriente Próximo-también podrían provocar sacudidas repentinas en la economía. La invasión rusa de Ucrania en 2022, por ejemplo, provocó un repunte de los precios de la energía y las materias primas, erosionando el poder adquisitivo de los consumidores y desencadenando la volatilidad del mercado, pero en última instancia tuvo poco o ningún impacto en el mercado laboral. La crisis energética de 1973 tuvo consecuencias mucho más graves.

En tales escenarios, la inflación podría volver a acelerarse incluso cuando el crecimiento se ralentiza, dando lugar a una “stagflation-lite“. Los consumidores probablemente responderían dando más prioridad a las necesidades, reduciendo el consumo de alimentos y bienes domésticos y aplazando las compras discrecionales. Resistencia de la cadena de suministro y flexibilidad de precios de la cadena de suministro y la flexibilidad de precios.

Principales conclusiones:

- Las señales económicas son actualmente contradictorias: Aunque el gasto aumenta, el crecimiento se ha ralentizado con respecto al año pasado y la confianza de los consumidores fluctúa.

- Son plausibles múltiples trayectorias económicas, cada una con distintas implicaciones para las empresas.

- La dirección que tome finalmente la economía dependerá de la interacción de la política monetaria y fiscal, la trayectoria de la inflación, la evolución del comercio mundial y los riesgos geopolíticos, y la resistencia de la demanda de los consumidores.

Choques diferentes, patrones familiares: Descifrando el comportamiento del consumidor bajo presión

En un aterrizaje suave, cabría esperar que las tendencias actuales del consumo se mantuvieran y no se produjera una ruptura enorme con los comportamientos actuales. Pero, ¿cómo responde el gasto de los consumidores en distintos bienes en los demás escenarios macroeconómicos?

Para evaluar esta cuestión, compartimos dos niveles de análisis:

- El primero se remonta históricamente a periodos que coinciden con los escenarios macroeconómicos expuestos anteriormente y calcula cómo ha variado el gasto real de los consumidores ( gastos de consumo personalajustados a la inflación, oPCE, de la Oficina de Análisis Económico de EE.UU.) en los dos años siguientes.1 Mostramos los resultados de cuatro de estos periodos en relación con el periodo de aterrizaje suave que comenzó en enero. Las categorías del PCE abarcan todo el gasto mensual de los consumidores, incluidos los servicios, pero carecen del detalle necesario para responder a cuestiones importantes, como la capacidad de distinguir dentro de las categorías entre diferentes marcas.

- En el segundo análisis, utilizamos datos NIQ para profundizar en algunas de las categorías de productos más sensibles históricamente, lo que permite una mayor diferenciación entre productos y detalles de alta frecuencia.

1 Los resultados completos del análisis se encuentran en el gráfico titulado “Análisis histórico completo de bienes de consumo reales PCE” En resumen, el análisis calcula la “brecha” porcentual del gasto de consumo real mensual per cápita para cada una de las casi 200 categorías del PCE frente a la tendencia. en este caso, la “tendencia” se calcula como la tendencia filtrada por Hodrick-Prescott (HP) del logaritmo del gasto real per cápita para cada categoría con una ventana de paso de banda de 20 años (equivalente a un parámetro de suavizado HP de aproximadamente dos millones). El cálculo de la tendencia permite tener en cuenta los cambios en las preferencias de los consumidores a largo plazo. El cambio en la brecha que se muestra en el gráfico para cada periodo histórico es la brecha media en puntos porcentuales durante el segundo año (13-24 meses desde el inicio de cada periodo) menos la brecha media durante los 12 meses que finalizan con el inicio del periodo (el mes del propio inicio del periodo más los 11 meses anteriores).

El resultado de nuestro primer análisis sugiere un resultado quizá sorprendente: Prepararse para el comportamiento de los consumidores en un caso es estar bien preparado también para los demás. En general, en todas las crisis económicas evaluadas, el comportamiento de los consumidores siguió pautas similares.

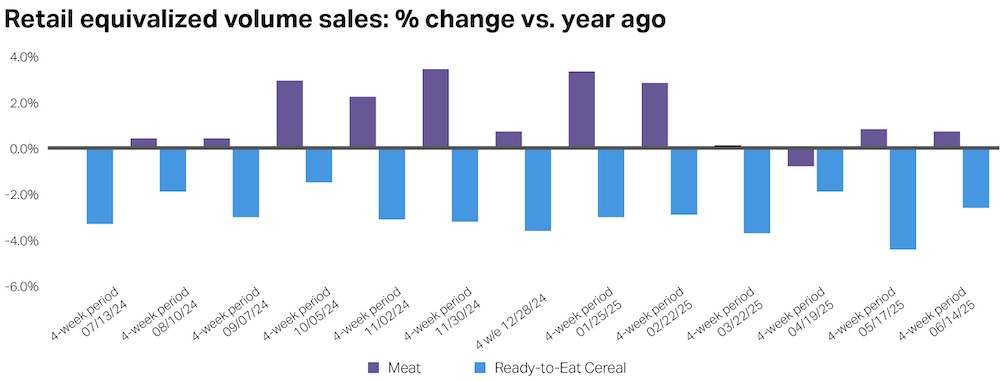

En épocas de estrés económico -independientemente de su clasificación o causa-, los consumidores tienden a reducir el consumo de bicicletas, coches, azúcar y dulces, y equipos fotográficos, entre otros bienes. Son pocos los bienes que no se ven afectados, aunque algunos lo están menos (por ejemplo, el tabaco). Como era de esperar, cuando los consumidores se ven obligados a recortar el gasto, los bienes de “primera necesidad” se ven más afectados que los de “segunda necesidad”, con la excepción de los pequeños caprichos o lujos asequibles que pueden sustituir a un mayor ahorro (por ejemplo, un aumento del gasto en carne durante la recesión refleja probablemente que los consumidores ya no van a restaurantes y compran más para cocinar en casa).

Curiosamente, como muestra la continuación de nuestro gráfico a continuación, algunas categorías experimentaron en realidad aumentos del gasto, incluidos los relojes y los “aviones de recreo” Esto puede sugerir que el gasto de lujo puede mantenerse relativamente bien en tiempos de cambio, ya que los consumidores más acomodados permanecen aislados de los vaivenes económicos.

Aunque la respuesta al estrés en todos los escenarios es similar, es probable que la escala y la velocidad de esa respuesta sean proporcionales a la magnitud del choque. Dicho de otro modo: Cuanto más grave sea la perturbación, más rápidos y pronunciados serán probablemente los cambios de comportamiento. Una recesión importante puede desencadenar retrocesos rápidos y generalizados, mientras que una recesión leve o una estanflación pueden dar lugar a ajustes más graduales o limitados. Del mismo modo, algunos choques geopolíticos podrían rivalizar con el impacto económico de las recesiones tradicionales, dependiendo de su alcance y de la visibilidad de los consumidores. Comprender este efecto de escala es fundamental para anticipar la profundidad y duración de los cambios de la demanda en todas las categorías.

Especialmente en periodos de cambio, crear resiliencia empresarial significa estar preparado y permanecer atento a los datos para ver las tendencias a medida que surgen. Lamentablemente, esto puede suponer un reto por varias razones:

1

Los directivos no sólo deben saber dónde buscar, sino también qué buscar. Deben determinar qué fuentes de datos son las más eficaces para su negocio, así como los cambios más relevantes en el comportamiento de los consumidores que deberían vigilar en tiempos de incertidumbre.

2

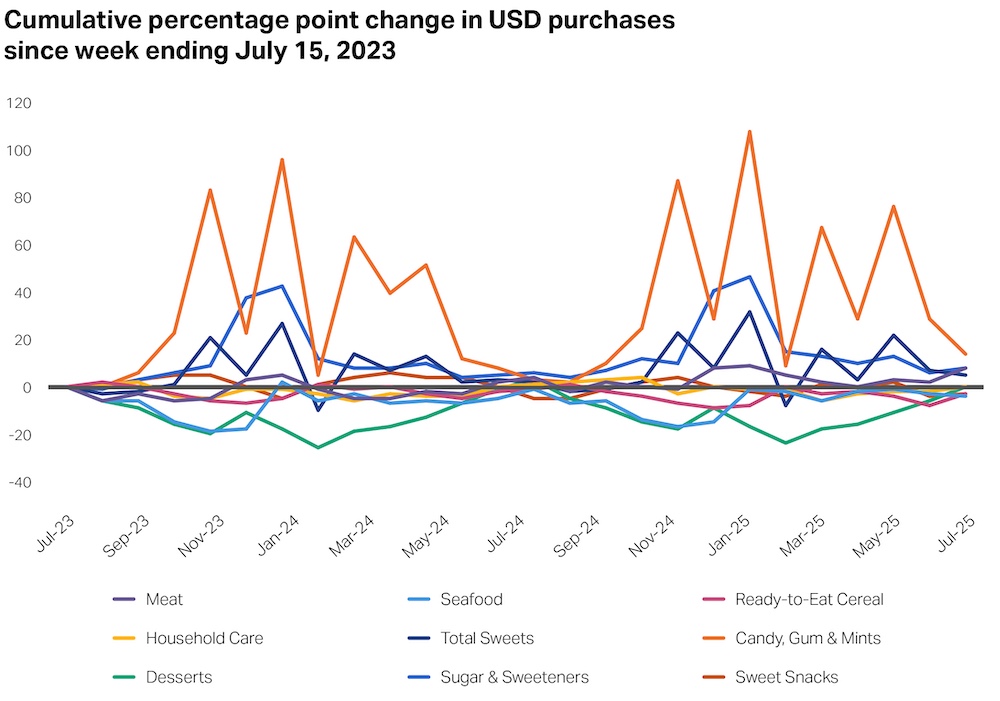

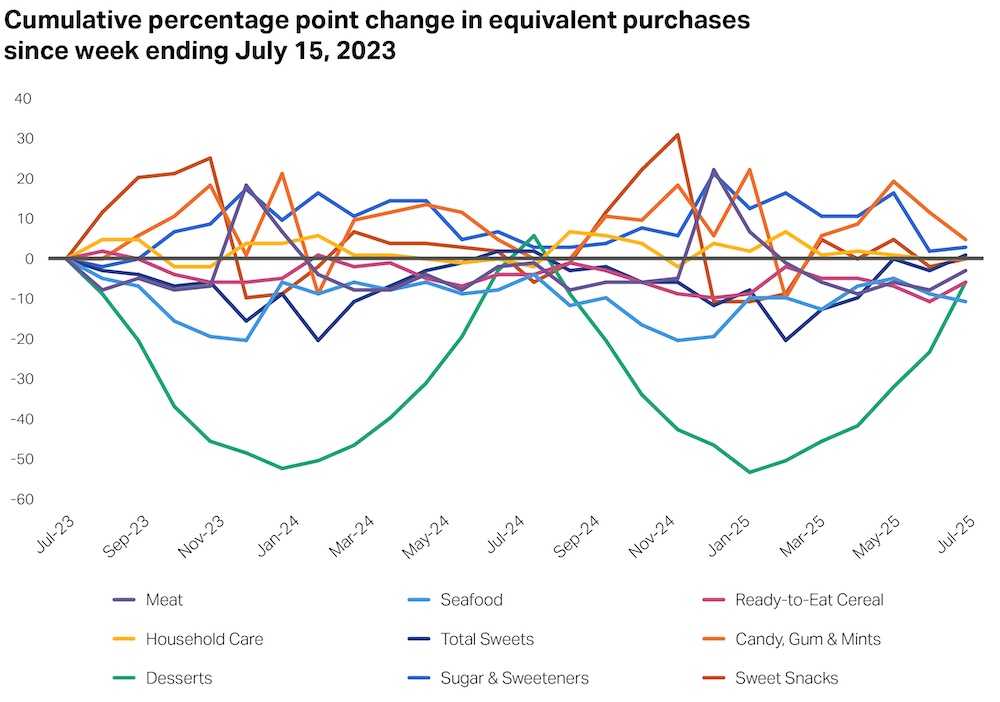

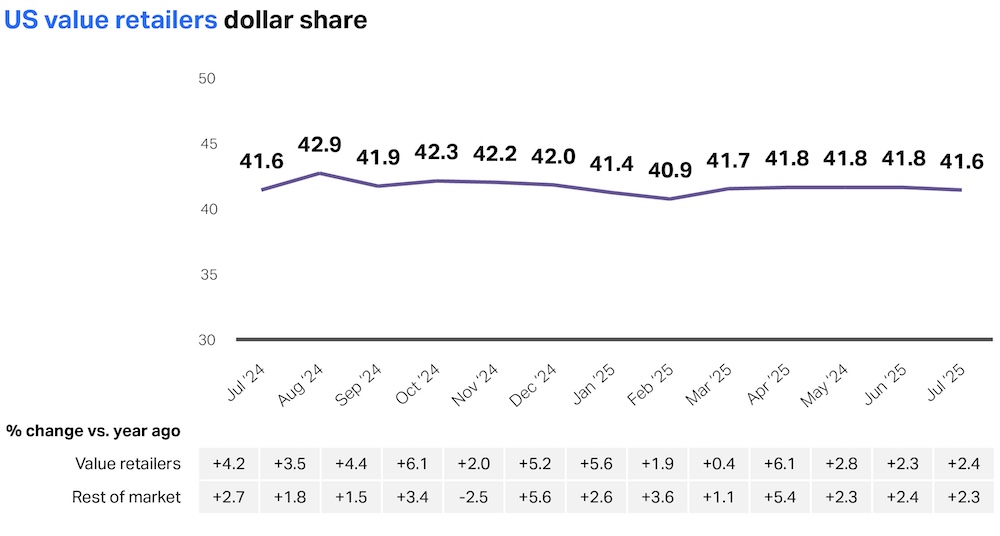

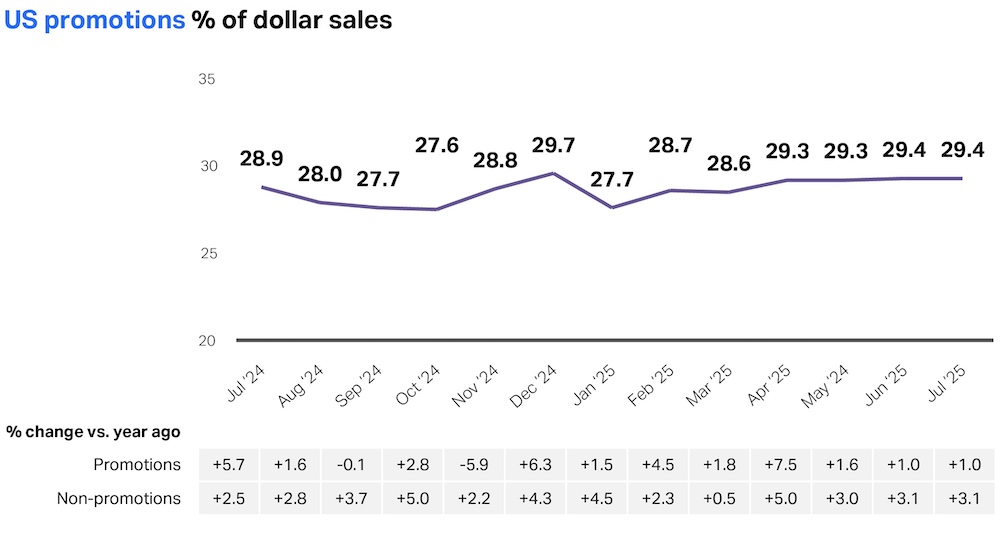

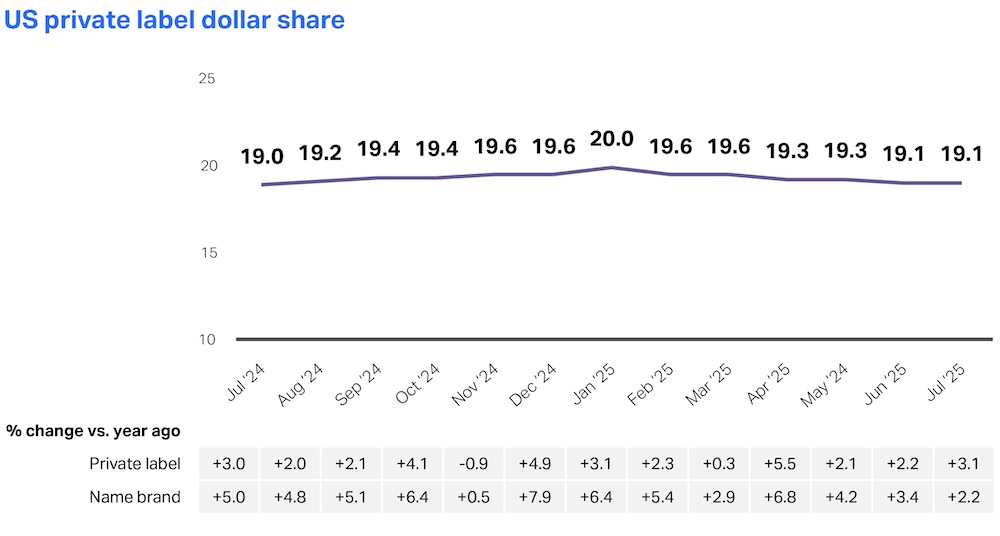

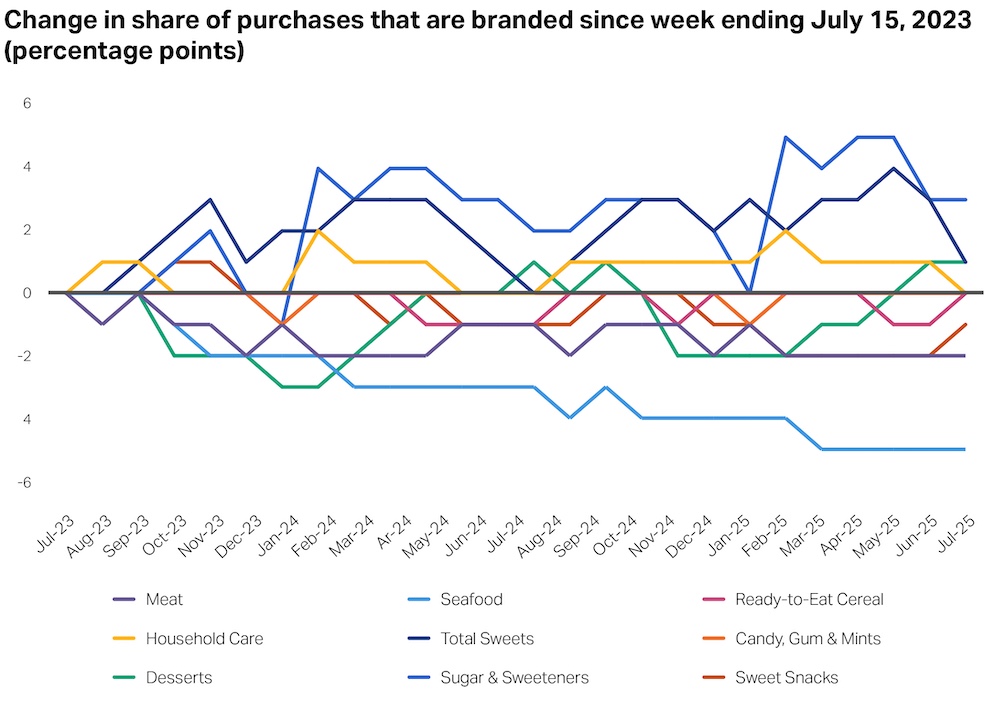

Los directivos deben comprender no sólo el panorama general del gasto, sino también cómo los consumidores ajustan su comportamiento en el pasillo de la compra y a través de los canales en tiempo real. ¿Están reduciendo precios, cambiando a marcas blancas o buscando ofertas, cargando la despensa o aplicando otras estrategias de ahorro?

3

Los líderes deben anticiparse al cambio. Debido al retraso en la publicación y a la naturaleza retrospectiva de los datos gubernamentales, puede resultar difícil captar las tendencias a medida que surgen.

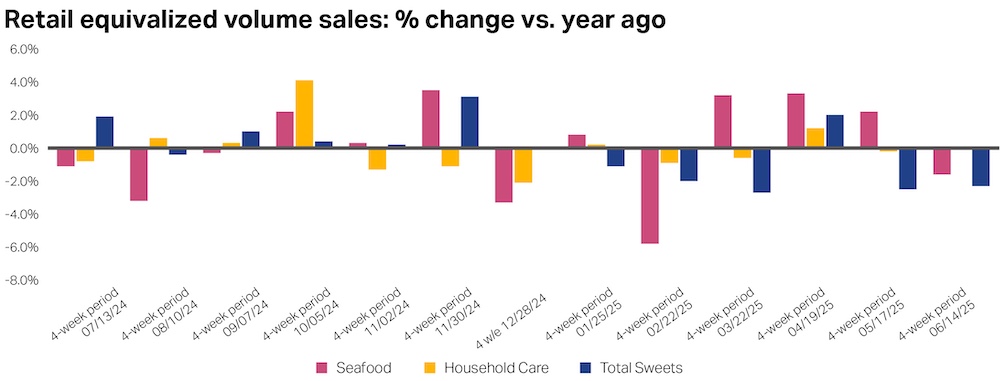

Independientemente de la categoría, los datos sobre bienes de consumo de rotación rápida (FMCG) constituyen un caso de uso ideal para tomar el pulso al estado del consumidor. Dada su alta tasa de rotación, la variedad de canales de compra y las oportunidades de compra o venta, podemos ver incluso ligeros cambios de comportamiento que, en combinación con nuestro análisis histórico y los datos sobre el sentimiento del consumidor, podrían indicar tendencias emergentes más amplias. Mediante un seguimiento regular de los datos generales del mercado y de la categoría -especialmente de aquellos que son históricamente sensibles durante las crisis económicas-, las empresas pueden anticiparse a los ajustes de precios y promociones necesarios, adaptar sus carteras de productos y ajustar las estrategias de marketing y los presupuestos.