10.01.2017

Rynek soczewek kontaktowych w Polsce

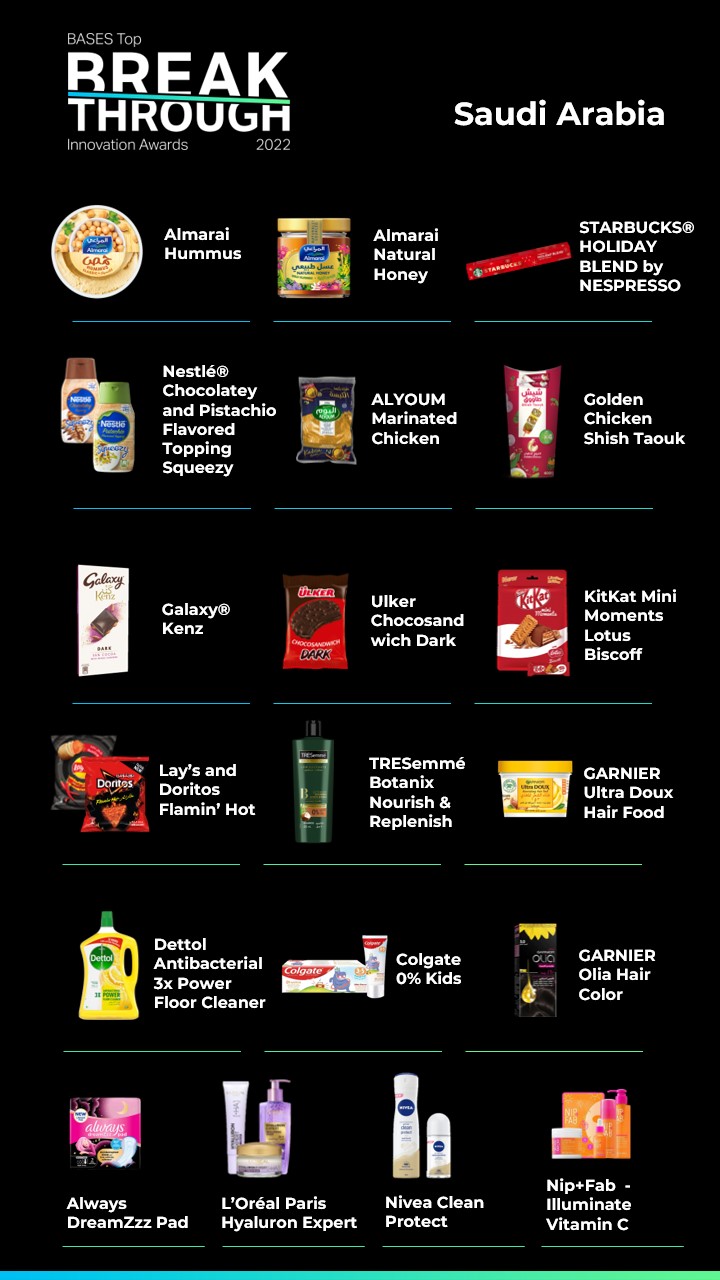

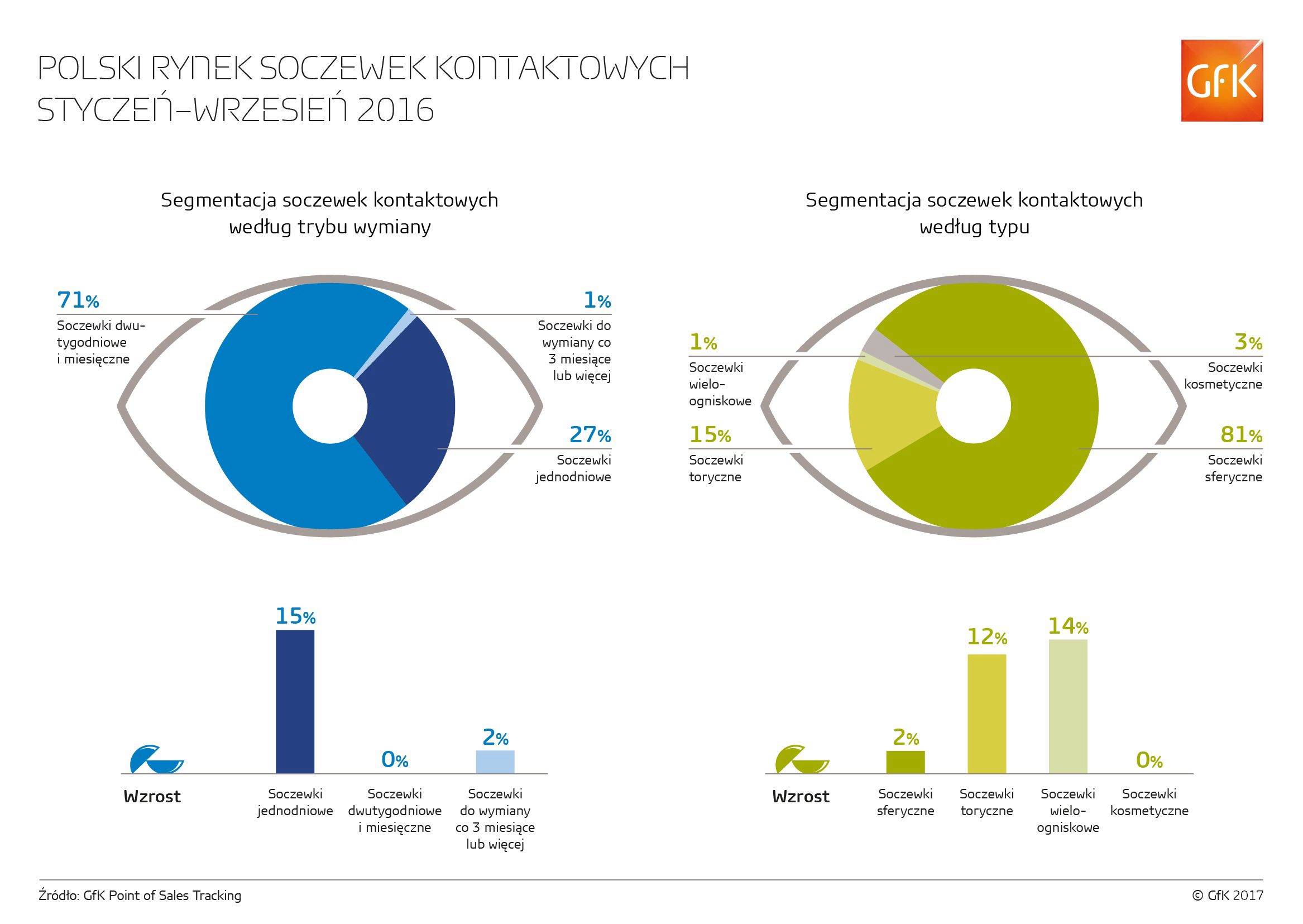

Warszawa, 10 stycznia 2017 r. – W pierwszych trzech kwartałach ubiegłego roku na rynku soczewek dominowały soczewki sferyczne, które odpowiadały za ponad 80 proc. wartości sprzedaży wszystkich soczewek. Pozostałe rodzaje soczewek – toryczne, kosmetyczne i wieloogniskowe – mają dużo mniejsze udziały w rynku, wynoszące odpowiednio 15, 3 i 1 proc.

Dzisiejszy rynek soczewek kontaktowych oferuje rozwiązania pozwalające na korekcję większości popularnych wad wzroku. Dla osób wymagających korekcji krótkowzroczności lub nadwzroczności przeznaczone są soczewki sferyczne. Osoby cierpiące na astygmatyzm mają do dyspozycji soczewki toryczne. Z myślą o osobach powyżej 40-45 roku życia, których oko ze względu na wiek straciło zdolność precyzyjnej akomodacji, powstały soczewki wieloogniskowe. Dostępne są również soczewki kosmetyczne, które, oprócz korekcji widzenia, umożliwiają podkreślenie posiadanego koloru oczu lub całkowitą jego zmianę.

Każdy z wymienionych typów soczewek kontaktowych jest dostępny w wersji przeznaczonej do wymiany z różną częstotliwością, od jednodniowej, poprzez tygodniową i miesięczną, aż do rocznej włącznie.

Niski udział w rynku soczewek torycznych i wieloogniskowych nie odpowiada odsetkowi osób cierpiących na wady wzroku wymagające stosowania takich soczewek. Dlatego można oczekiwać, że te dwa rodzaje soczewek mają największy potencjał do szybkiego wzrostu sprzedaży – potrzebny jest tylko odpowiedni postęp technologiczny i przekonanie pacjentów do noszenia soczewek kontaktowych zamiast okularów. Co zresztą już następuje, gdyż w ostatnich dwóch latach w obu segmentach pojawiło się wiele nowych produktów, a w połączeniu z intensywną działalnością producentów, okulistów i optometrystów w kwestii ich dopasowania pacjentom, zaowocowało dwucyfrowym wzrostem sprzedaży soczewek torycznych i wieloogniskowych w 2016 roku.

Z punktu widzenia częstotliwości wymiany, we wspomnianym okresie najważniejsze były soczewki dwutygodniowe i miesięczne, których udział w wartości sprzedaży to ponad 71 proc. Soczewki jednodniowe z udziałem 27 proc. stanowiły drugą największą kategorię i wyróżniała je niemal 15 proc. dynamika wzrostu sprzedaży w stosunku do analogicznego okresu poprzedniego roku. W sprzedaży dostępne były również soczewki przeznaczone do wymiany co 3 miesiące lub rzadziej, ale stanowiły zaledwie 1 proc. wartości rynku.

Wysoka dynamika sprzedaży soczewek jednodniowych jest również efektem działań producentów i specjalistów promujących soczewki jednodniowe, jako rozwiązanie najwygodniejsze dla użytkownika ze względu na brak konieczności czyszczenia czy przechowywania soczewek, i zarazem, najzdrowsze dla jego oczu.

W pierwszych dziewięciu miesiącach ubiegłego roku średnia cena, którą użytkownicy płacili za soczewkę, wyniosła 5,51 zł i była o 3,5 proc. niższa niż rok wcześniej. Obserwowany spadek jest wynikiem rosnącej popularności soczewek jednodniowych, czyli najtańszej kategorii w przeliczeniu na pojedynczą soczewkę.

Warto zauważyć, iż powyższe dane odnoszą się do ceny soczewki, a nie do kosztu użytkowania, na który ma wpływ jeszcze liczba nowych soczewek potrzebnych na przykład w ciągu miesiąca, a ta dla jednodniowego trybu wymiany jest największa. Dlatego wymiar ekonomiczny decyzji użytkowników soczewek zdecydowanie lepiej niż cena, opisuje koszt miesięcznej korekcji dla obojga oczu. W tym ujęciu, soczewki jednodniowe, choć o najniższej cenie za sztukę, są najdroższym wyborem. Ich rosnący udział rynkowy paradoksalnie spowodował wzrost kosztu korekcji (+3,6 proc.), który w pierwszych trzech kwartałach ubiegłego roku wyniósł średnio 39 zł miesięcznie.

O badaniu

Powyższe analizy powstały w oparciu o dane pochodzące z prowadzonego od 25 lat przez GfK badania panelowego sklepów detalicznych, którego próbę stanowi około 6.500 sklepów różnej wielkości, usytuowanych w całej Polsce, zarówno tradycyjnych jak i internetowych, specjalizujących się w różnych branżach (AGD, RTV, IT, optyce, książkach, motoryzacji i innych) a także hipermarkety i hipermarkety budowlane. Na podstawie raportowanych danych, instytut GfK opracowuje analizy strukturalne – zagregowane dla całych kanałów dystrybucji i rynków.

Więcej informacji o badaniu:

Anna Dubel

Optics Product Manager, Point of Sales Tracking, Consumer Choices

M +48 505 196 260

anna.dubel(at)gfk.com