11.04.2019

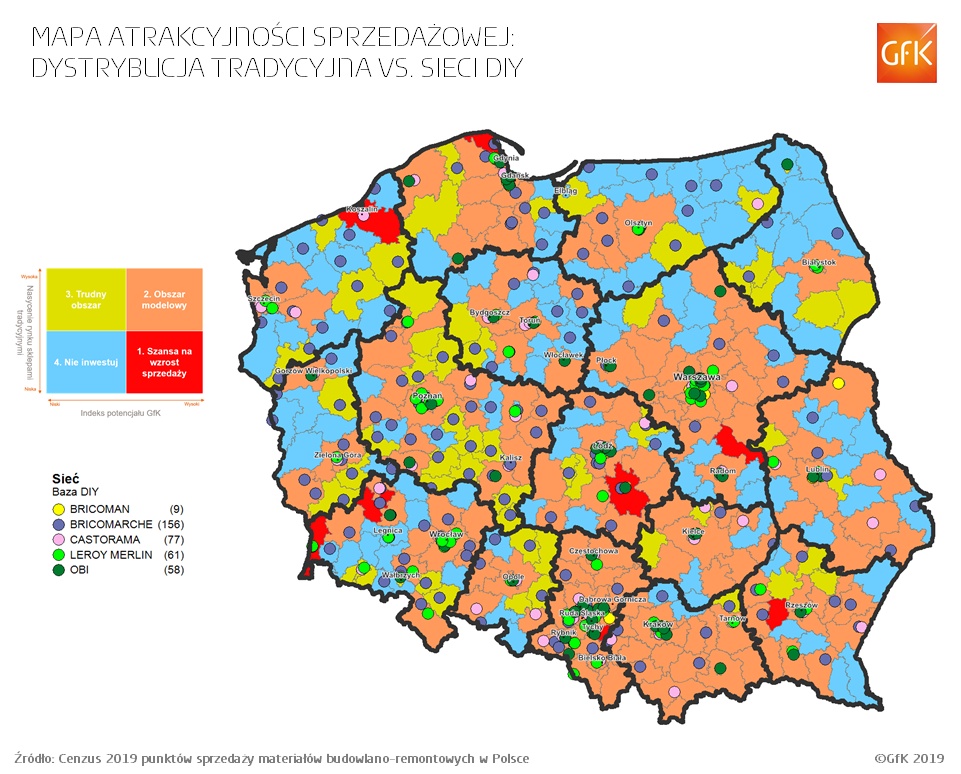

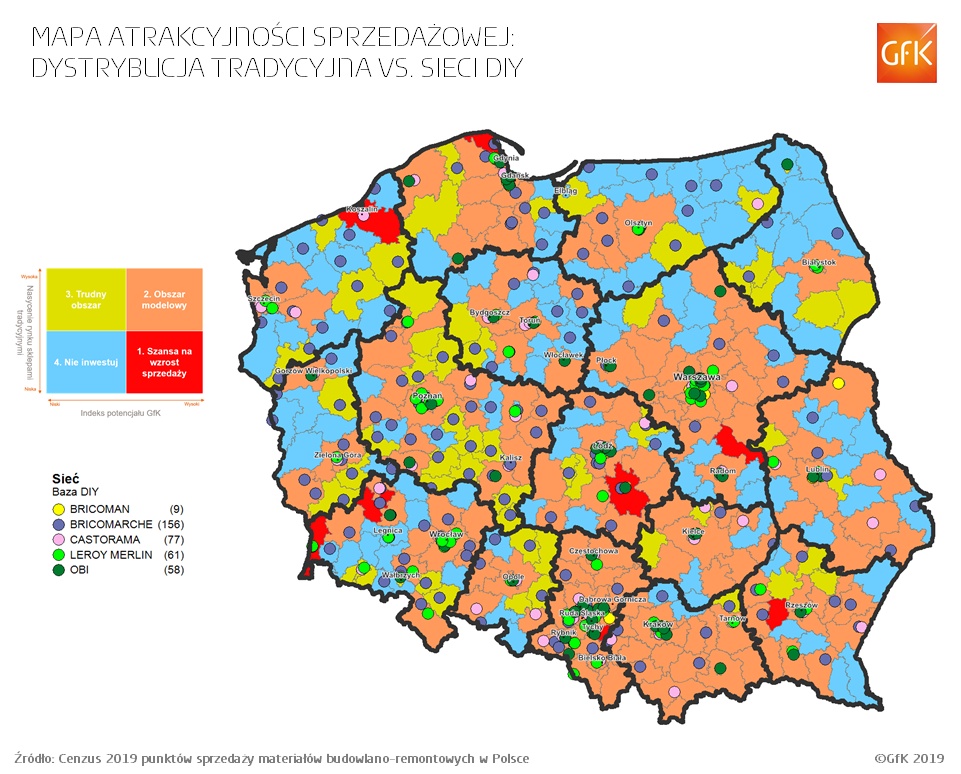

Mapa atrakcyjności sprzedażowej materiałów remontowo-budowlanych – analiza dystrybucji tradycyjnej w porównaniu do dystrybucji przez sieci DIY

Warszawa, 11 kwietnia 2019 r. – Instytut GfK przygotowuje opracowanie zawierające pełny opis agregatu punktów sprzedaży materiałów remontowo-budowlanych działających w Polsce, mający na celu uzupełnienie powszechnej wiedzy w obszarze definiowania liczebności punktów sprzedaży dla grup asortymentowych oraz struktury dystrybucji tradycyjnej na tle lokalizacji sieci DIY.

Marcelin Matusiak, Strategic Insight Manager w GfK, komentuje: „W sektorze remontowo-budowlanym w Polsce widoczny jest spory deficyt wiedzy w zakresie realnej liczebności i potencjału punktów sprzedaży dla poszczególnych grup asortymentowych. Każdy producent definiuje kanał dystrybucji inną liczebnością. Z tej obserwacji i refleksji zrodził się pomysł stworzenia pierwszego i jedynego na rynku cenzusu dystrybucji remontowo-budowlanej w Polsce.”

Instytut GfK zbudował mapę atrakcyjności sprzedażowej powiatów w oparciu o liczbę: ludności, budynków mieszkalnych (jedno- i wielorodzinnych, czyli zasób mieszkaniowy), pozwoleń na budowę (2 lata), budynków mieszkalnych oddawanych do użytku (ostatnie 5 lat) oraz siłę nabywczą ludności (w PLN). Następnie na mapę naniesiono lokalizacje sieci DIY.

Wyniki analizy pokazały, iż wielkoformatowe sieci DIY skupiały się dotychczas głównie na obsłudze potencjałów aglomeracyjnych. Z kolei sieci DIY, o mniejszym formacie sklepów, z powodzeniem mogłyby obsługiwać również mniejsze miasta o średnim i atrakcyjnym potencjale.

Instytut GfK przeanalizował również dane o podaży punktów tradycyjnych w poszczególnych powiatach, dostępne wśród brokerów baz danych, nakładając na nie własne dane potencjałowe dla powiatów. Główne wnioski z analizy wskazują, iż:

- tradycyjne punkty sprzedaży lokują się głównie w obszarach zurbanizowanych

- powiaty o charakterze turystycznym i uzdrowiskowym charakteryzują się atrakcyjnymi potencjałami docenionymi już przez dystrybucję tradycyjną

- zdecydowana większość punktów sprzedaży znajduje się na obszarach o wysokim potencjale (dobre rozpoznanie lokalnego rynku)

- właściciele budynków jednorodzinnych znajdują się w bliższej odległości od sklepu tradycyjnego niż od wielkoformatowego sklepu DIY

Marcelin Matusiak dodaje: „Biorąc pod uwagę dane o podaży punktów tradycyjnych w porównaniu z lokalizacjami sieci DIY, istnieje kilkadziesiąt powiatów, w których siła i potencjał tradycji wydają się być bezdyskusyjne, co przy braku hal DIY oznacza, iż o obszary te powinny bezpośrednio zadbać służby sprzedażowe producentów. Jednocześnie ewidentnie niektóre małoformatowe hale DIY są zlokalizowane w obszarach o niskim potencjale. Z kolei sieciom DIY coraz trudniej znaleźć lokalizacje o atrakcyjnym potencjale i małym nasyceniu dystrybucją tradycyjną.”

O badaniu

Cenzus 2019 punktów sprzedaży materiałów budowlano-remontowych w Polsce zawiera ocenę dystrybucji numerycznej i ważonej oraz opis charakterystyki kanałów dystrybucji materiałów remontowo-budowlanych w Polsce według:

- pełnej informacji o liczbie punktów sprzedaży, ich specyfice oraz potencjale

- analizy sektorowej dystrybucji tradycyjnej w stosunku do wielkoformatowych sieci DIY

- obiektywnej wiedzy na temat pokrycia rynku firmową siecią dystrybucji

- informacji o dotarciu sił sprzedaży do najlepszych punktów

Więcej informacji: https://insights.gfk.com/webinar-gfk-cenzus-2019