03.09.2020

Raport Handel 2020. Wpływ COVID-19 na handel 2020/2021

Centra handlowe – redukcja liczby sklepów w branżach najbardziej dotkniętych kryzysem wciąż realną groźbą

Wyniki raportu Handel 2020. Wpływ COVID-19 na handel 2020/2021

Warszawa, 3 września 2020 r. – Powierzchnie handlowe w centrach handlowych w różnym stopniu dotknięte są skutkami pandemii. Kryzys w handlu trwa. Dalsze samoograniczanie się konsumentów i wstrzymywanie wydatków mogą jeszcze uderzyć w najemców z każdej branży.

Struktura sieci polskiego handlu to ponad 335 tys. sklepów stacjonarnych (oraz 32 tys. sklepów internetowych). Z 437 miliardów złotych wydanych w handlu przed pandemią, około 29 proc. tej kwoty zagospodarowały sklepy w centrach handlowych, a 9 proc. sklepy w kanale e-commerce.

W ramach powyższego krajobrazu polskiego handlu zawsze występowały istotne regionalne różnice w zakresie redystrybucji siły nabywczej. Ograniczenia spowodowane przez pandemię jeszcze bardziej wyostrzają te różnice. Narzucone przez rząd ograniczenia pandemiczne i ograniczona przez konsumentów skłonność do zakupów różnicują regionalną skalę spadków wydatków na handel i usługi nie tylko pomiędzy branżami, ale także w kanałach, w których konsumenci robią zakupy.

I tak w perspektywie regionalnej, w zależności od czasu powrotu aktywności konsumenckiej do poziomów sprzed pandemii, największe straty w wydatkach w handlu) prognozowane są w aglomeracjach krakowskiej, poznańskiej, warszawskiej i wrocławskiej – mogą one sięgnąć tam nawet 21 procent. 17 procent mogą sięgnąć w aglomeracjach szczecińskiej i trójmiejskiej, a 16 procent w aglomeracji łódzkiej i konurbacji katowickiej.

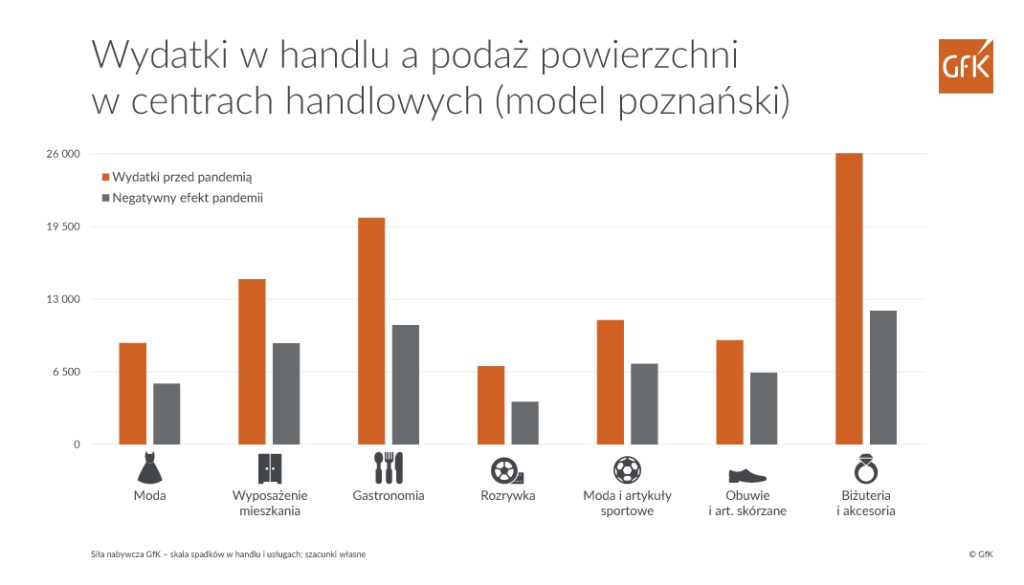

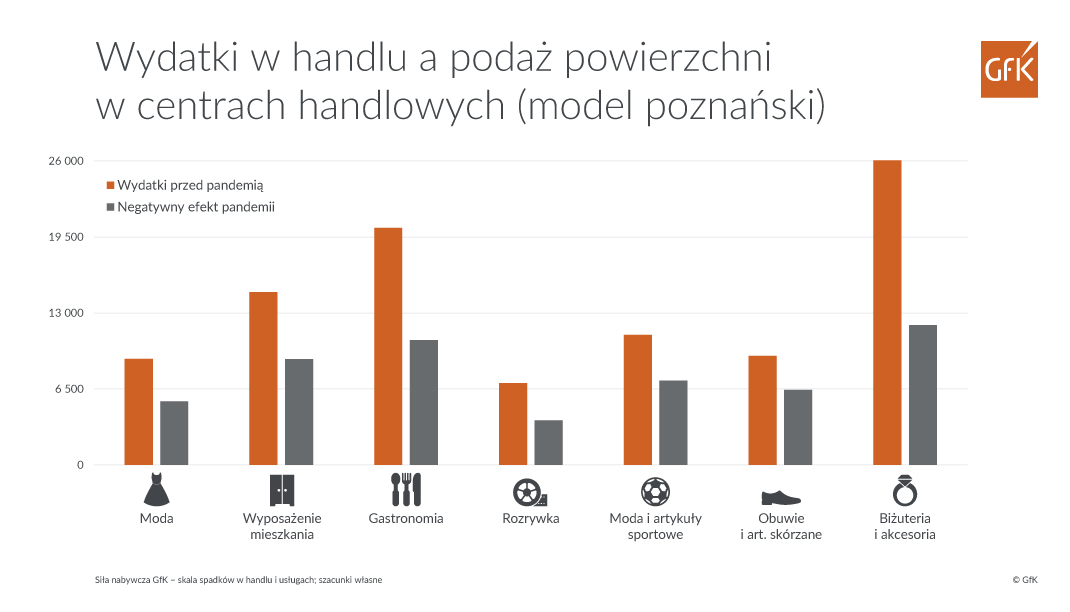

W perspektywie branżowej modelowym przypadkiem dla całej Polski, najlepiej ilustrującym efekty spadków w handlu, jest poznański rynek centrów handlowych. Według analityków GfK ograniczanie wydatków w handlu i kurczenie się „masy” pieniądza proporcjonalnie największe straty wygeneruje w branży jubilersko-biżuteryjnej. Maksymalny spadek siły nabywczej na te kategorie produktów szacowany jest na około 54 proc. (spadek z 26 na 12 tys. PLN na metr kwadratowy powierzchni sklepowej w centrum handlowym). Równie istotny spadek siły nabywczej lokowanej przez konsumentów dotyczy gastronomii i jest szacowany w granicach 50 proc. (spadek z 20 na 10 tys. PLN na metr kwadratowy powierzchni usługowej). Z kolei 40-procentowe spadki są udziałem branży wyposażenia mieszkań (szacowane ograniczenie siły nabywczej z poziomu 15 do poziomu 9 tys. PLN na metr kwadratowy powierzchni) oraz branży rozrywkowej (ograniczenie z dotychczasowego poziomu 7 tys. PLN do poziomu 4 tys. PLN). W pozostałych branżach, które również istotnie i zauważalnie cierpią w okresie pandemii, czyli modowej, obuwniczej oraz art. sportowych, spadki wynikające z ograniczania konsumenckiej siły nabywczej w handlu szacowane są na około 35 proc. z każdego metra kwadratowego powierzchni sklepowej, licząc w stosunku do okresu sprzed pandemii.

Spadki wydatków konsumenckich w handlu będą zwiększać konkurencję między centrami handlowymi – komentuje Przemysław Dwojak, senior director sales effectiveness w GfK. Wciąż realną groźbą jest redukcja liczby sklepów w branżach najbardziej dotkniętych przez kryzys. To jeden z negatywnych skutków pandemii, z którymi starają się od wielu tygodni uporać najemcy i wynajmujący. Równolegle wzrost popularności kanału online może doprowadzać do odpływu klientów z centrów handlowych. O tym, jak centra handlowe będą sobie radzić z tym negatywnym dla nich trendem będzie decydować charakterystyki ich działalności oraz obszaru handlowego (catchmentu) – specyfika demograficzna mieszkańców, ich zamożność i struktura wydatków w handlu oraz zamiłowanie do zakupów online. Spośród 572 dużych centrów handlowych, 31 proc. centrów o charakterze lifestylowym (szeroka oferta modowa, gastronomiczna i rozrywkowa) oraz 18 proc. centrów o charakterze funkcjonalnym, działa na obszarach o wysokich wydatkach mieszkańców w kanale online. Dla kontrastu, inny segment, obejmuje 15 proc. centrów lifestylowych oraz 13,5 proc. centrów funkcjonalnych, których potencjalni klienci, mimo wysokiej zamożności, przejawiają (a przynajmniej przejawiali przed pandemią) zdecydowanie mniejszą skłonność do zakupów online. Czyli stanowili stabilną bazę klientów offline. Takie różnice w strukturach poszczególnych catchmentów mogą zdecydować o przyszłości poszczególnych centów handlowych.

Handel 2020. Wpływ COVID-19 na handel 2020/2021 pobierz raport

Kontakt dla prasy: Maciej Siejewicz, tel. +48 500100500, maciej.siejewicz@gfk.com